Les persones i reguladors clau de l’espai tributari criptogràfic van aclarir diversos temes ahir (13 de novembre de 2019) a la conferència tributària nacional d’AICPA a Washington, DC. Els temes d’aclariment van incloure el tractament fiscal al voltant de 1031 intercanvis de tipus similar, llançaments aeri, identificació específica i requisits d’informació FBAR. Aquestes eren totes les àrees en què els inversors en criptografia i els professionals de criptoimpostos tenien dubtes després de guia IRS recentment emesa va sortir a l’octubre del 2019.

Contents

Com Kind Exchange Pre 2018

El tractament d’intercanvi de tipus similar permet al contribuent ajornar les plusvàlues de les transaccions immobiliàries. Aquesta tècnica d’ajornament d’impostos s’utilitza habitualment al món de la inversió immobiliària i molts professionals de l’impost sobre criptografia abans del 2018 creien que també es podria aplicar a les criptomonedes, ja que també es tracten com a propietat als ulls de l’IRS..

La llei de retallades d’impostos i llocs de treball que es va establir el 2018 va eliminar la possibilitat que l’intercanvi de tipus semblant es pogués aplicar a les criptomonedes i va restringir l’abast només a la “propietat real”. Tanmateix, va deixar la porta oberta a la qüestió de si el tractament d’intercanvi Like-Kind encara es podria utilitzar durant els anys anteriors al 2018 i anteriors a TCJA.

En l’esdeveniment de l’AICPA, Suzanne Sinno (fiscal general de l’oficina del conseller en cap de l’IRS) va aclarir que mai es va permetre un intercanvi similar per criptomoneda, fins i tot abans del 2018.

El 15 de novembre de 2019, dos dies després de l’esdeveniment AICPA, Christopher Wrobel (conseller especial del conseller en cap associat, IRS) també va discutir l’intercanvi de tipus similar i va afirmar que, tot i que els intercanvis de tipus similar no es permeten per criptomoneda a partir del 2018, -Les transaccions del 2018 continuen sent una zona gris i es decidiran cas per cas. La gran majoria de professionals fiscals amb els quals treballem estretament a CryptoTrader.Tax, experts en aplicació de criptoimpostos, afirmen que l’enfocament conservador és no fer intercanvis similars abans del 2018. Consulteu el vostre assessor fiscal sobre aquests assumptes..

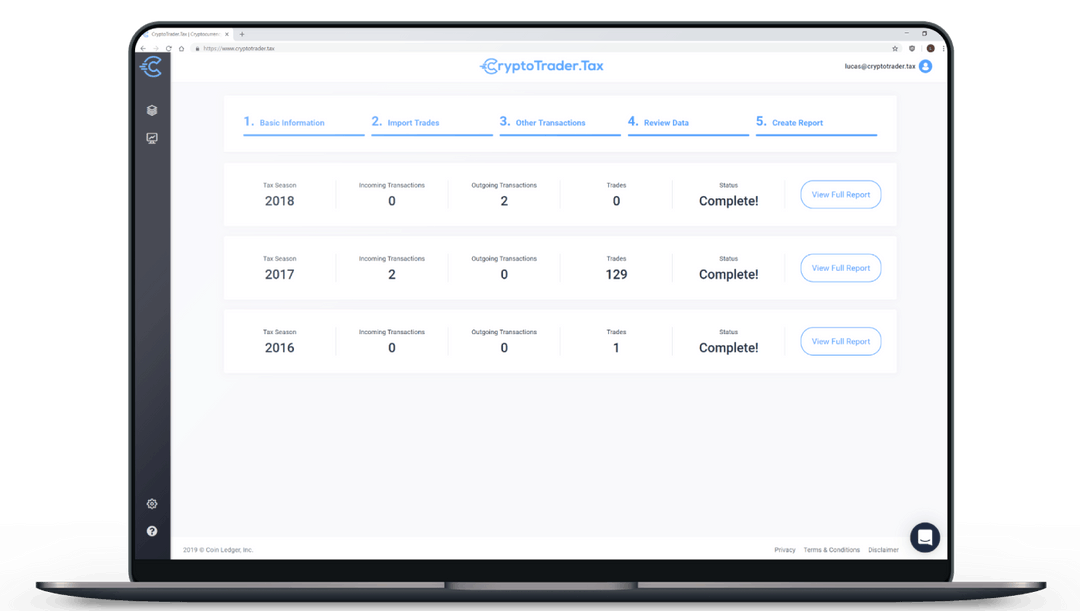

Pots fer servir CryptoTrader.Tax per calcular automàticament les guanys i pèrdues de capital sense tractament semblant. No s’admet un tractament similar.

NO calen informes FBAR

Carole House (especialista en polítiques de tecnologia cibernètica i emergent, xarxa de compliment de delictes financers) de FinCEN va aclarir al grup el 13 de novembre de 2019 que els informes FBAR (FinCEN 114) per a criptomoneda en borses estrangeres són NO obligatori. Això suposa un gran alleujament per als inversors en criptografia que tenen una quantitat important d’actius en borses estrangeres com Binance. Aquests inversors no necessiten presentar un FBAR.

Encara no es confirma si es requereix o no FATCA (IRS Form 8938) per a la presentació d’informes estrangers. Per obtenir actualitzacions sobre les darreres notícies sobre impostos sobre criptografia, seguiu @CryptoTraderTax a Twitter.

Airdrops

Com a resultat del recents orientacions fiscals de l’IRS publicat a l’octubre, es va posar en dubte el tractament fiscal de les criptomonedes rebudes d’esdeveniments de llançament aeri.

Christopher Wrobel va aclarir que la nova orientació sobre els llançaments d’aire només destinats a cobrir noves monedes va rebre DESPRÉS d’un esdeveniment de forquilla dura. Les monedes rebudes després d’una forquilla dura s’han de tractar com a ingressos ordinaris al valor raonable de mercat de la moneda en el moment en què es va rebre.

Aquest aclariment significa que les monedes que es llancen als consumidors amb finalitats de màrqueting encara es troben a la zona gris per saber si s’han de tractar com a ingressos ordinaris.

Podeu obtenir més informació com es tributen les gotes d’aire i les forquilles dures aquí.

Identificació específica

First-in first-out és el mètode de comptabilitat predeterminat que s’ha d’utilitzar per calcular les plusvàlues i les pèrdues de capital en la venda o disposició del vostre xifrat No obstant això, les recents directrius de l’IRS publicades l’octubre de 2019 esmentaven mètodes d’identificació específics SÓN permès si podeu identificar específicament els vostres recursos criptogràfics. El següent és extret de Orientació d’octubre de 2019:

“A37. Podeu identificar una unitat específica de moneda virtual documentant l’identificador digital únic de la unitat específica, com ara una clau privada, una clau pública i una adreça, o bé mitjançant registres que mostrin la informació de la transacció de totes les unitats d’una moneda virtual específica, com ara Bitcoin, que es conserva en un sol compte, cartera o adreça. Aquesta informació ha de mostrar (1) la data i hora en què es va adquirir cada unitat, (2) la vostra base i el valor raonable de mercat de cada unitat en el moment en què es va adquirir, (3) la data i hora en què es va vendre, es va intercanviar, o eliminat d’una altra manera, i (4) el valor de mercat raonable de cada unitat quan es ven, es canvia o es cedeix, i la quantitat de diners o el valor de la propietat rebuda per a cada unitat. “

Suzanne Sinno va confirmar, a més, que es permeten mètodes d’identificació específics com LIFO (última entrada a la sortida) i HIFO (màxima entrada a la sortida) si es pot identificar específicament la seva criptografia. Aquesta és una gran notícia per als comerciants de criptomonedes, ja que aquestes tècniques poden ajudar-vos minimitzeu la vostra obligació fiscal criptogràfica reduint els guanys globals.

Podeu utilitzar un programari d’impostos criptogràfics com CryptoTrader.Tax per aplicar automàticament els càlculs HIFO o LIFO als vostres informes de guanys de capital. CryptoTrader.Tax inclou un fitxer pista d’auditoria completa per als vostres registres detallant la identificació específica de cada unitat de criptomoneda i, per tant, us ajuda a minimitzar la responsabilitat de les plusvàlues.

Obteniu més informació sobre els impostos criptogràfics

Podeu obtenir més informació sobre els impostos sobre criptomonedes i sobre com es tracta tot aquí: La Guia completa dels impostos sobre criptomonedes del 2019.

Exempció de responsabilitat: aquesta publicació només té finalitats informatives i no s’ha d’interpretar com a assessorament fiscal o d’inversió. Si us plau, parli amb els seus professional d’impostos criptogràfics, CPA o advocat fiscal sobre com s’ha de tractar la fiscalitat de les monedes digitals.