Wir alle wollen durch den Devisenhandel reich werden. Lesen Sie weiter, um herauszufinden, was Sie tun können, um dies zu ermöglichen.

Während Millionen von Menschen auf der ganzen Welt online mit Devisen handeln, kann ein sehr kleiner Prozentsatz konstant Gewinne erzielen. Dies ist größtenteils auf die Denkweise zurückzuführen.

Können Sie reich werden, indem Sie Forex handeln? Oder kann Forex Sie reich machen?

Forex Handel kann mach dich reich wenn Sie sind ein professioneller Händler mit viel Geld. Das heißt, unerfahrene Händler betreten die Devisenhandelsszene mit der Erwartung, sofort Reichtum zu erzielen. Sicher, Forex-Handel kann extrem lukrativ sein – aber nur, wenn Sie bereit sind, die Beinarbeit zu leisten. Forex hat in der Tat einige Trader superreich gemacht.

Daher ist die wichtigste Phase der Forex-Handelsreise das Erlernen Ihres Handels. Auf diese Weise haben Sie die bestmögliche Chance, eine lange und fruchtbare Karriere in der Forex-Handelsszene mit mehreren Billionen Dollar zu beginnen.

Wenn dies gesagt ist, ist es durchaus möglich, eine Vollzeit leben durch den Handel mit Forex.

In dieser Anleitung, Wir untersuchen, ob es möglich ist, durch den Handel mit Devisen reich zu werden oder nicht. Wir erklären, was Sie tun müssen, um Ihre Karriere im Online-Devisenhandel auf den richtigen Fuß zu stellen Welche Schritte müssen Sie unternehmen, um sicherzustellen, dass Sie risikoavers handeln können?.

Wir decken alles ab von: Die Grundlagen des Online-Handels mit Forex, wie erfolgreiche Trader ihren Lebensunterhalt mit Forex verdienen, welche Handelsstrategien es wert sind, sich darauf zu konzentrieren, welche Risikomanagement-Tools Sie kennen müssen, wie Sie Hebel zu Ihrem Vorteil einsetzen können, die Bedeutung einen Online-Forex-Broker zu finden, der Ihren Anforderungen entspricht, und wie Sie heute mit einem Forex-Handelskonto beginnen können.

Aber wie werden Menschen reich an Devisen, besonders wenn der Devisenmarkt so volatil ist??

Contents

- 1 Wie man durch Forex-Handel reich wird? 7 Schritte für den Einstieg

- 2 Wie man im Forex-Markt reich wird?

- 2.1 Schritt 1: Lernen Sie die Grundlagen von Forex

- 2.2 Schritt 2: Verstehen, wie Forex Orders funktionieren

- 2.3 Schritt 3: Erfahren Sie, wie Sie Gewinn und Verlust beim Forex-Handel berechnen

- 2.4 Schritt 4: Erfahren Sie, wie Sie Währungspreise recherchieren

- 2.5 Schritt 5: Bestimmen Sie, welche Forex-Handelsstrategie Sie verfolgen möchten

- 2.6 Schritt 6: Ziehen Sie die Hilfe eines Drittanbieters in Betracht

- 2.7 Schritt 7: Wählen Sie einen Forex Broker, mit dem Sie handeln möchten

- 2.8 Das Urteil: Können Sie reich werden, indem Sie mit Forex handeln??

- 2.9 Holen Sie sich Rich Trading Forex – FAQs

Wie man durch Forex-Handel reich wird? 7 Schritte für den Einstieg

- Schritt 1: Lernen Sie die Grundlagen von Forex

- Schritt 2: Verstehen, wie Forex Orders funktionieren

- Schritt 3: Erfahren Sie, wie Sie Gewinn und Verlust beim Forex-Handel berechnen

- Schritt 4: Erfahren Sie, wie Sie Währungspreise recherchieren

- Schritt 5: Bestimmen Sie, welche Forex-Handelsstrategie Sie verfolgen möchten

- Schritt 6: Ziehen Sie die Hilfe eines Drittanbieters in Betracht

- Schritt 7: Wählen Sie einen Forex Broker, mit dem Sie handeln möchten

- Das Urteil: Können Sie reich werden, indem Sie mit Forex handeln??

- Holen Sie sich Rich Trading Forex – FAQs

Wie man im Forex-Markt reich wird?

Schritt 1: Lernen Sie die Grundlagen von Forex

Forex – auch als “Devisen” oder einfach “Devisen” bezeichnet – beinhaltet den Kauf und Verkauf von Währungen.

Die Idee hier ist, dass Sie versuchen werden, finanzielle Gewinne zu erzielen, wenn sich der Wechselkurs eines Währungspaares ändert – wie z. B. GBP (Britisches Pfund) und USD (US-Dollar). In einfachen Worten, wenn der Preis von GBP / USD 1,30 beträgt, müssen Sie bestimmen, ob Sie glauben, dass der Preis steigen oder fallen wird.

Wenn Ihre Vorhersage zum Tragen kommt, erhöhen Sie den Wert Ihres Einsatzes. Es versteht sich von selbst, dass Sie mehr Gewinner als Verlierer haben müssen, um in der Forex-Handelsszene konstante Gewinne zu erzielen.

Bevor wir wissen, wie Sie mit dem Devisenhandel Gewinne erzielen, müssen wir zunächst untersuchen, wie Währungspaare funktionieren.

Währungspaare

Währungspaare bilden den Kern des Online-Forex-Bereichs. In einfachen Worten besteht ein „Paar“ aus zwei Währungen.

Gemäß dem obigen Abschnitt ist GBP / USD ein Währungspaar. Sie haben dann AUD / NZD – bestehend aus dem australischen Dollar und dem neuseeländischen Dollar.

Einige Online-Forex-Handelsseiten bieten Ihnen Zugriff auf andere über 100 Paare. In den meisten Fällen können wir Forex-Paare in drei verschiedene Kategorien aufteilen – Majors, Minors und Exoten.

Majors

Wichtige Währungspaare sind die am meisten gehandelten Paare in der Forex-Szene. Sie profitieren von der höchsten Liquidität, da die zugrunde liegenden Währungen von Finanzinstituten auf der ganzen Welt stark nachgefragt werden. Entscheidend ist, dass große Paare auch zwei starke Währungen enthalten werden – die Hälfte des Paares besteht hauptsächlich aus dem US-Dollar.

Hier sind einige Beispiele für wichtige Forex-Paare, die Sie bei Ihrem ausgewählten Broker mit Sicherheit finden werden.

Wir sollten auch beachten, dass große Währungspaare die engsten „Spreads“ aufweisen – was bedeutet, dass sie sehr kostengünstig gehandelt werden können. Keine Sorge – wir decken später die Vor- und Nachteile der Verbreitung ab.

Sind Sie bereit, mit dem Handel zu beginnen? Hauptwährungspaare?

Minderjährige

Ähnlich wie bei Hauptpaaren enthalten Minderjährige immer zwei starke Währungen. Der Hauptunterschied besteht darin, dass sie den US-Dollar nicht enthalten. Wir sollten beachten, dass, obwohl kleinere Paare weltweit stark gehandelt werden, Nachfrage und Liquidität im Vergleich zu Majors etwas geringer sind. Daher werden die Spreads etwas höher sein.

Hier sind einige Beispiele für beliebte Hauptpaare, die Sie online handeln können.

- EUR / GBP

- EUR / CAD

- EUR / NZD

- EUR / GBP

- GBP / CHF

- GBP / JPY

- CHF / JPY

- NZD / JPY

Exoten

Außerhalb von Dur- und Moll-Paaren haben Sie dann Exoten. Dies sind Paare, die eine schwächere Währung enthalten – oft aus einem Schwellenland. Dies kann Währungen wie den mexikanischen Peso oder den südafrikanischen Rand umfassen.

Es versteht sich von selbst, dass exotische Paare im Vergleich zu Majors / Minors weitaus weniger Liquidität haben – was bedeutet, dass die Spreads höher sind.

Darüber hinaus – und vielleicht am wichtigsten – können exotische Paare extrem flüchtig sein. Während dies für einen erfahrenen Trader geeignet ist, der weiß, wie man von volatilen Preisschwankungen profitiert, möchten Sie sich als Neuling vielleicht von exotischen Paaren fernhalten.

Trotzdem finden Sie hier einige Beispiele für beliebte exotische Paare, die Sie online handeln können.

- EUR / TRY

- JPY / NOK

- NZD / SGD

- AUD / MXN

- USD / HKD

- USD / DKK

Basis- und Quotierungswährungen

Neben Majors, Minors und Exoten müssen Sie auch ein Verständnis für Basis- und Quotierungswährungen haben. In einfachen Worten ist die Währung links vom Paar die Basiswährung, während die Währung rechts die Quotierungswährung ist.

Zum Beispiel ─ Beim Handel mit GBP / USD ist die Basiswährung das britische Pfund und die Quotierungswährung der US-Dollar. Die Quotierungswährung gibt wiederum an, wie viele Einheiten zum Kauf der Basiswährung erforderlich sind.

Wenn GBP / USD bei 1,30 bewertet wurde, bedeutet dies, dass Sie 1,30 US-Dollar (Angebot) benötigen, um 1 Britisches Pfund (Basis) zu kaufen..

Pips

Das Verständnis von “Prozentsatz in Punkten” oder einfach “Pips” ist entscheidend, wenn Sie eine Karriere als erfolgreicher Forex-Händler beginnen möchten. In einfachen Worten, so quantifizieren wir die Bewegung eines Währungspaares.

Machen Sie einen Schritt zurück und denken Sie an das letzte Mal, als Sie ins Ausland gegangen sind und Ihre Debitkarte an einem Geldautomaten verwendet haben. In einem einfachen Beispiel sagen wir, dass Sie am Montag 200 € und am Donnerstag weitere 200 € abgehoben haben.

Wenn Sie nach Hause zurückkehren und Ihren Kontoauszug überprüfen, stellen Sie fest, dass zwei verschiedene Beträge von Ihrem Konto abgebucht wurden. Die erste Transaktion belief sich auf 181,56 GBP und die zweite auf 180,96 GBP.

Obwohl wir nur von einer Differenz von 0,60 GBP sprechen, zeigt dies entscheidend, wie sich Währungspaare fast sekundenweise ändern. Das heißt, selbst wenn Sie zwei Abhebungen von 200 € an Geldautomaten im Abstand von nur wenigen Minuten vorgenommen hätten, wäre das GBP-Äquivalent immer noch anders.

Wie hängt das mit Forex Pips zusammen??

Nun, das übergeordnete Konzept beim Online-Handel mit Devisen besteht darin, zu spekulieren, ob ein Währungspaar zunehmen oder abnehmen wird. Wenn Sie jedoch den aktuellen Wechselkurs eines Paares googeln, werden Ihnen nur 2 Ziffern nach dem Dezimalpunkt angezeigt.

Wenn Sie beispielsweise GBP / USD googeln, wird möglicherweise 1,29 angezeigt. Die Forex-Märkte verwenden jedoch normalerweise 4 Stellen nach dem Dezimalpunkt – was bedeutet, dass GBP / USD ungefähr so aussehen wird: 1,2958

Entscheidend ist, dass wir jedes Mal, wenn sich der Wert eines Forex-Paares ändert (das ist jede Sekunde), diese Bewegung in Pips betrachten.

Hinweis: Wie wir in Kürze behandeln – nicht alle Währungspaare haben 4 Nachkommastellen. Bei Paaren, die den japanischen Yen (JPY) enthalten, werden nur 2 Ziffern verwendet.

Beispiel für Pips in Forex

Es kann einige Zeit dauern, bis Sie sich mit Pips vertraut gemacht haben. Schauen wir uns also einige grundlegende Beispiele an, um den Nebel zu beseitigen.

- Sie handeln EUR / USD

- Das Paar hat derzeit einen Preis von 1,1750

- Einige Minuten später liegt der Preis für EUR / USD bei 1,1759

- Dies bedeutet, dass sich das Paar um 9 Pips erhöht hat

Wenn Ihr Einsatz beispielsweise 1 GBP pro Pip betrug und Sie über eine Wertsteigerung von EUR / USD spekulierten, hätten Sie einen Gewinn von 9 GBP erzielt (9 Pips x 1 GBP)..

Schauen wir uns ein weiteres Beispiel für eine Pip-Bewegung an, um sicherzustellen, dass Sie den Prozess vollständig verstehen.

- Sie handeln mit AUD / NZD

- Der aktuelle Preis des Paares beträgt 1,0782

- Einige Stunden später liegt der Preis für AUD / NZD bei 1,0717

- Dies bedeutet, dass das Paar um 65 Pips abgenommen hat

Wenn Sie spekuliert hätten, dass der AUD / NZD im Preis fallen würde und Sie 2 £ pro Punkt setzen würden, hätten Sie einen Gewinn von 130 £ (65 Pips x 2 £) erzielt..

Schritt 2: Verstehen, wie Forex Orders funktionieren

Jetzt haben Sie Währungspaare und Pips sortiert – der nächste Teil Ihrer Lernreise besteht darin, Forex-Bestellungen zu verstehen. Einfach ausgedrückt, Bestellungen sagen Ihrem gewählten Broker, was Sie erreichen möchten.

Das heißt, wenn Sie der Meinung sind, dass der Preis von EUR / USD wahrscheinlich steigen wird, müssen Sie dies tun, indem Sie eine Bestellung aufgeben. Wenn Sie Ihre Position verlassen möchten, müssen Sie dies ebenfalls mit einer geeigneten Reihenfolge tun.

Im Mittelpunkt stehen dabei Kauf- und Verkaufsaufträge.

Bestellungen kaufen / verkaufen

Wenn Sie der Meinung sind, dass der Preis eines Währungspaares wahrscheinlich steigen wird, müssen Sie lediglich eine Kaufbestellung aufgeben. Wenn Sie glauben, dass das Paar an Wert verlieren wird, geben Sie einen Verkaufsauftrag auf. So einfach ist das.

Wir sollten jedoch beachten, dass für jeden Trade, den Sie platzieren, immer sowohl ein Kauf- als auch ein Verkaufsauftrag erforderlich ist.

Wenn Sie beispielsweise den Handel mit einer Kauforder eröffnen, müssen Sie eine Verkaufsorder platzieren, um ihn zu schließen. Wenn Sie mit einem Verkaufsauftrag eröffnen, schließen Sie den Handel mit einem Kaufauftrag.

Market / Limit Orders

Sobald Sie festgelegt haben, ob Sie einen Kauf- oder Verkaufsauftrag erteilen möchten, müssen Sie aus einem Markt- oder Limitauftrag auswählen. Wenn Sie eine Market Order aufgeben, bedeutet dies, dass Ihr gewählter Broker Ihren Trade zum nächsten verfügbaren Preis ausführt.

Berücksichtigt man, dass sich die Wechselkurse von Sekunde zu Sekunde ändern, liegt der Preis, zu dem Ihr Trade eröffnet wird, wahrscheinlich knapp über oder unter dem Preis, den Sie auf dem Bildschirm sehen.

Wenn es darum geht, Aufträge zu begrenzen, können Sie den genauen Preis angeben, zu dem Ihr Trade ausgeführt werden soll. Zum Beispiel, wenn EUR / USD bei 1,17 festgesetzt wird67, Möglicherweise möchten Sie eine Kaufbestellung aufgeben, wenn der Preis 1,17 erreicht89.

Es ist wichtig zu beachten, dass Limit Orders so lange ausstehen, bis Ihr gewünschter Preis von den Märkten erreicht wird. Gemäß dem obigen Beispiel müssten Sie EUR / USD auf 1,1789 erhöhen. Daher bleibt Ihre Bestellung inaktiv, bis der Preis übereinstimmt oder Sie ihn manuell stornieren.

Stop-Loss / Take-Profit-Aufträge

Sowohl Stop-Loss- als auch Take-Profit-Aufträge sind nicht obligatorisch. Die meisten, wenn nicht alle erfahrenen Forex-Händler verwenden jedoch diese Auftragstypen, da Sie damit eine Position risikoavers eingehen können. Dies liegt daran, dass Sie eine Exit-Strategie haben, um beide Ergebnisse abzudecken.

- Stop-Loss-Orders schließen einen Forex-Handel automatisch, wenn Sie um einen bestimmten Betrag verlieren. Angenommen, Sie möchten Ihre potenziellen Verluste auf 50 Pips begrenzen. Wenn der Markt um 50 Pips gegen Sie geht, tritt die Stop-Loss-Order ein und verlässt den Handel.

- Take-Profit-Aufträge funktionieren genauso wie Stop-Loss-Aufträge, jedoch in umgekehrter Reihenfolge. Das heißt, Sie könnten ein Kursziel von 150 Pips festlegen. Wenn und wann Ihre Position um 150 Pips zu Ihren Gunsten geht, wird die Taker-Profit-Order in den Handel eintreten und ihn verlassen.

Letztendlich sollte jeder Forex-Trade, den Sie eingehen, sowohl Stop-Loss als auch Take-Profit haben. Dies stellt nicht nur sicher, dass Sie einen klaren Ausstiegsplan haben, sondern macht es auch unnötig, Ihr Gerät so einzustellen, dass der Handel manuell geschlossen wird.

Beispiel für die Erteilung mehrerer Forex-Bestellungen

Wie oben beschrieben, haben Sie im Wesentlichen drei Sätze von Bestellungen, die Sie aufgeben müssen. Dies umfasst eine Kauf- oder Verkaufsorder, eine Markt- oder Limit-Order sowie eine Stop-Loss- und eine Take-Profit-Order.

Das gleichzeitige Aufgeben mehrerer Auftragstypen kann auf den ersten Blick etwas überwältigend erscheinen. Lassen Sie uns also untersuchen, wie dies in der Praxis funktioniert.

- Sie möchten GBP / USD handeln – der Preis liegt derzeit bei 1,3076

- Sie denken, dass das Paar zunehmen wird, also werden Sie eine platzieren Bestellung kaufen

- Sie möchten jedoch erst dann in den Markt eintreten, wenn GBP / USD auf 1,3 fällt050

- Als solches platzieren Sie eine Limit Order bei 1,3050

- Sie möchten Ihre Verluste auf 20 Pips begrenzen, also richten Sie a ein Stop-Loss Bestellung bei 1.3030

- Sie haben ein Gewinnziel von 60 Pips, also richten Sie eine Take-Profit-Order bei 1,3 ein110

Einige Minuten später erreicht der Preis von GBP / USD 1,3050 – Dies bedeutet, dass Ihre Kauflimitbestellung jetzt aktiv ist. Als solches kann hier nur eines von zwei Dingen passieren.

- Wenn Ihre Vorhersage korrekt ist und GBP / USD auf 1,3 steigt110, dann wird Ihre Take-Profit-Bestellung gekickt. Dies bedeutet, dass der Handel automatisch geschlossen wird und Sie einen Gewinn von 60 Pips erzielen.

- Wenn Ihre Vorhersage falsch ist und GBP / USD auf 1,3 fällt030, dann wird Ihre Stop-Loss-Order kicken. Dies bedeutet, dass der Handel automatisch geschlossen wird und Sie einen Verlust von 20 Pips machen.

Hinweis: Wie Sie dem obigen Beispiel entnehmen können, betrug der Risiko-Ertrag bei diesem Trade 1: 3. Dies liegt daran, dass Sie 20 Pips riskiert haben, um 60 Pips zu machen. Dies ist ein vernünftiges Risiko-Ertrags-Verhältnis, das von erfahrenen Händlern häufig verwendet wird.

Schritt 3: Erfahren Sie, wie Sie Gewinn und Verlust beim Forex-Handel berechnen

In einfachen Worten, um Geld mit dem Online-Handel mit Devisen zu verdienen, müssen Sie öfter richtig spekulieren als falsch spekulieren. Es gibt jedoch einige Grundlagen, um sich zurechtzufinden, bevor dies realisiert werden kann.

Im Vordergrund steht dabei die Möglichkeit, Ihre Gewinn- und Verlustzahlen zu berechnen. Wenn Sie dies nicht tun, haben Sie keine klare Vorstellung davon, ob Ihre Handelsaktivitäten erfolgreich sind oder nicht.

Beginnen wir also mit den Einsätzen.

Einsätze

Wenn Sie online in einen Forex-Handel eintreten, müssen Sie dem Broker mitteilen, wie viel Sie setzen möchten. Als Faustregel gilt, dass Sie niemals mehr als 1% Ihrer gesamten Bankroll riskieren sollten.

Mit anderen Worten, wenn Sie 2.000 £ bei Ihrem gewählten Forex-Broker einzahlen, sollten Sie vermeiden, mehr als 20 £ auf einen einzelnen Trade zu setzen. Hier scheitern viele Newbie-Händler, da sie nicht den grundlegenden Prinzipien des Risikomanagements folgen.

Einerseits ist es praktisch unmöglich, mit so kleinen Einsätzen einen Vollzeit-Devisenhandel zu führen. Immerhin würde ein Gewinn von 2% von 20 £ Sie nur 40 Pence machen. Überlegen Sie, wie viele hundert erfolgreiche Trades Sie machen müssten, um über die Runden zu kommen.

Glücklicherweise können Sie mit Hilfe von Hebelwirkung und Marge den Wert Ihrer Einsätze erheblich steigern. Wir werden gleich darauf zurückkommen.

Gewinn und Verlust in Prozent

Obwohl wir bisher über Forex-Preisbewegungen in Pips gesprochen haben, würden wir argumentieren, dass der effektivste Weg, dies zu tun, darin besteht, sich auf Prozentsätze zu konzentrieren. Auf diese Weise können Sie Ihre potenziellen Gewinne und Verluste leicht einschätzen.

Tatsächlich zeigen die besten Forex-Broker im Online-Bereich sowieso alles in Prozent an. Nehmen wir zum Beispiel an, dass EUR / USD von 1,1790 auf 1,1870 steigt.

Sicher, Sie werden wahrscheinlich nicht wissen, was dies in Prozent bedeutet. Ihr gewählter Broker zeigt diese Zahl jedoch automatisch an. Zur Verdeutlichung bedeutet dies eine Steigerung von 0,67%.

Wenn Sie also 500 £ auf diese Bestellung gesetzt und richtig spekuliert hätten, hätten Sie einen Gewinn von 3,35 £ erzielt.

Nehmen wir in einem anderen Beispiel an, Sie geben einen Verkaufsauftrag für USD / JPY bei 105,260 auf. Einige Stunden später liegt der Preis für USD / JPY bei 104.100, was einem Rückgang von 1,10% entspricht. Bei einem Einsatz von 500 £ entspricht dies einem Gewinn von 5,50 £. Wie Sie sehen, ist es viel einfacher herauszufinden, was Sie machen oder verlieren, wenn Sie Preisbewegungen in Prozent im Gegensatz zu Pips quantifizieren.

Hebel und Marge

Dies führt uns zu einem sehr wichtigen Teil des Online-Forex-Bereichs – Hebelwirkung und Marge. Kurz gesagt, mit Leverage können Sie mit mehr Geld handeln, als Sie auf Ihrem Konto haben. Mit anderen Worten, es erhöht Ihren Einsatz um einen vordefinierten Faktor.

Nehmen wir zum Beispiel an, Sie setzen 20 GBP auf einen GBP / USD-Handel mit einem Hebel von 1:20. Dies bedeutet, dass Sie effektiv mit 20-mal mehr handeln, als Sie ursprünglich gesetzt haben – und eine Position von 20 £ auf 400 £ einnehmen.

Die Hebelwirkung bietet mehrere Vorteile. Im Vordergrund steht dabei die Möglichkeit, Ihr Handelskapital zu steigern und damit mehr Geld mit Ihren profitablen Forex-Positionen zu verdienen. Wie wir auch in Kürze behandeln – Hebelwirkung ist auch mit Risiken verbunden -, da sie auch Ihre Verluste verstärkt.

Bevor wir dazu kommen, schauen wir uns ein Beispiel an, wie ein gehebelter Devisenhandel aussehen könnte.

- Sie handeln mit USD / CHF

- Das Paar kostet 0,9139. Sie denken, dass dies unterbewertet ist, und entscheiden sich daher, eine Kaufbestellung mit einem Einsatz von 500 GBP aufzugeben

- Sie sind von Ihrer Vorhersage überzeugt und wenden einen Hebel von 1:20 an

- Einige Stunden später liegt der Preis für USD / CHF bei 0,9408, was einer Steigerung von 2,94% entspricht

- Bei einem Einsatz von 500 £ haben Sie einen Gewinn von 14,70 £ erzielt

- Sie haben jedoch einen Hebel von 1:20 auf diesen Trade angewendet – was bedeutet, dass Ihr Gewinn von 14,70 £ auf 294 £ erhöht wird

Wie Sie oben sehen können, benötigen Sie nur einen erfolgreichen, hoch verschuldeten Handel wie diesen, um einen ernsthaften Devisenhandel zu betreiben. Es ist jedoch wichtig zu verstehen, dass die Hebelwirkung auch Ihre Verluste sehr, sehr schnell verstärken kann.

Wenn Ihre Hebelposition „liquidiert“ ist, verlieren Sie Ihre gesamte „Marge“. Hier gibt es zwei neue Begriffe zu untersuchen. Lassen Sie uns dies näher erläutern.

Bereit für den Handel mit Forex-CFDs auf eToro?

Margin und Liquidation

Um mit Leverage handeln zu können, müssen Sie eine Marge erhöhen. Dies ist im Wesentlichen eine Kaution für den Fall, dass Ihr Forex-Handel schrecklich schief geht. Im obigen Beispiel konnten Sie mit Ihrem Einsatz von 500 £ mit 10.000 £ handeln, da Sie einen Hebel von 1:20 angewendet haben.

Daher betrug die Marge für diese Position 500 GBP – oder 5%. Warum ist das wichtig??

Einfach ausgedrückt, wenn Ihr Forex-Handel um 5% gegen Sie ging, wäre der Broker gezwungen, die Position automatisch zu schließen, da Ihr Margin-Saldo aufgebraucht ist. Im Gegenzug würde der Broker die gesamte 5% -Marge behalten, was in diesem Beispiel Ihrem Anteil von 500 GBP entspricht. Dies wird als „liquidiert“ bezeichnet..

Sie können eine Liquidation vermeiden, indem Sie Ihrem Margin-Guthaben mehr Geld hinzufügen. Ein sinnvollerer Schutz besteht jedoch darin, eine Stop-Loss-Order weit unterhalb des Liquidationspunkts einzurichten. Wenn Sie sich an dasselbe Beispiel halten und einen Stop-Loss von 2% eingefügt hätten, würden Sie den Liquidationspunkt von 5% niemals erreichen.

Hebelgrenzen

Es gibt immer Grenzen für die Höhe der Hebelwirkung, die Sie beim Online-Handel mit Forex anwenden können. Dies wird durch verschiedene Faktoren bestimmt, darunter:

- Ihr Wohnsitzland

- Welches Forex-Paar handeln Sie?

- Ihre Wahl des Forex Brokers

- Ob Sie ein Einzelhandelskunde oder ein professioneller Kunde sind

In erster Linie haben einige Länder Leverage-Limits eingeführt, um Forex-Händler davor zu schützen, mehr zu verlieren, als sie gehofft hatten. In Großbritannien und Europa werden diese Grenzwerte von der Europäischen Wertpapier- und Marktaufsichtsbehörde (ESMA) festgelegt..

Die Grenzen sind wie folgt:

- Beim Handel mit wichtigen Forex-Paaren kann maximal 1:30 angewendet werden

- Maximal 1:20 kann angewendet werden, wenn kleinere oder exotische Forex-Paare gehandelt werden

Daher muss jeder lizenzierte Forex-Broker, der britische oder europäische Händler akzeptiert, die oben genannten Einschränkungen einhalten. Einwohner aus diesen Regionen können höhere Grenzwerte erhalten – sie müssen jedoch nachweisen, dass sie die Anforderungen erfüllen, um als professioneller Händler eingestuft zu werden.

Wenn Sie außerhalb des Vereinigten Königreichs / der EU ansässig sind, sollten Sie in der Lage sein, deutlich höhere Grenzwerte zu erreichen. US-Einzelhändler können beispielsweise beim Devisenhandel eine Hebelwirkung von bis zu 1:50 erzielen.

Wenn in Ihrem Wohnsitzland jedoch keine spezifischen Vorschriften für die Hebelwirkung gelten, können Sie beim Devisenhandel möglicherweise bis zu 1: 500 erreichen.

Mit anderen Worten, ein Kontostand von 500 USD würde eine maximale Handelsgröße von 250.000 USD ermöglichen. Wenn Ihr Handel nur um 0,2% gegen Sie ging, würden Sie liquidiert.

Bitte beachten Sie: CFDs sind komplexe Instrumente und bergen ein hohes Risiko, aufgrund von Hebeleffekten schnell Geld zu verlieren

Schritt 4: Erfahren Sie, wie Sie Währungspreise recherchieren

An diesem Punkt in unserem Leitfaden sollten Sie nun genau wissen, wie der Devisenhandel funktioniert und was Sie tun müssen, um Gewinn zu erzielen. Das ist der einfache Teil.

Der schwierige Teil ist zu verstehen, wie man tatsächlich weiß, in welche Richtung sich ein Währungspaar wahrscheinlich bewegen wird. Wenn Ihrem Entscheidungsprozess keine Grundlage zugrunde liegt, werfen Sie im Wesentlichen eine Münze. Wenn beispielsweise der Preis für GBP / USD derzeit bei 1,2960 liegt, wird der Preis Ihrer Meinung nach steigen oder fallen??

Wenn Sie noch nie einen einzigen Devisenhandel in Ihrem Leben platziert haben, ist es natürlich so, als würde man ein vierjähriges Kind bitten, die ersten 40 Stellen von pi zu rezitieren, wenn man die Antwort auf diese Frage kennt!

Daher müssen Sie verstehen, wie Sie die Währung eingehend untersuchen, um beurteilen zu können, in welche Richtung sich ihr Preis kurz- und langfristig voraussichtlich bewegen wird. Entscheidend sind zwei Arten von Forschungsmethoden – Grundlagenforschung und technische Forschung.

Grundlegende Forschung

Unabhängig davon, mit welchem Finanzmarkt Sie handeln – Grundlagenforschung spielt eine Rolle bei der Wertsteigerung oder Wertminderung eines Vermögenswerts. In ihrer grundlegendsten Form konzentriert sich die Grundlagenforschung auf reale Nachrichtenentwicklungen. Das heißt, es wird bewertet, wie sich eine Nachricht auf den Wert einer Währung auswirkt.

Nehmen wir zum Beispiel an, die US-Regierung beschließt, die Geldmenge zu erhöhen, indem sie mehr Dollar druckt. Im Gegenzug wird mehr Dollar im Umlauf sein und somit wird der Wert des Dollars wahrscheinlich sinken. Als solches würde ein Paar wie EUR / USD den Preis erhöhen.

Nehmen wir in einem anderen Beispiel an, die Bank of England beschließt, die Zinssätze zu erhöhen. Dies wiederum macht die Währung für externe Anleger attraktiver, da sie eine höhere Rendite für ihr Bargeld erhalten. Infolgedessen würde ein Paar wie GBP / USD wahrscheinlich an Wert gewinnen.

Es gibt unzählige andere Beispiele für die Hoffnung, dass reale Nachrichtenentwicklungen den Wert einer Währung beeinflussen können. Entscheidend ist jedoch, dass Sie nicht nur sicherstellen, dass Sie über die wichtigsten finanziellen Entwicklungen auf dem Laufenden bleiben, sondern auch verstehen, wie die betreffende Nachricht zu interpretieren ist.

Wenn Sie Ihr grundlegendes Forschungswissen auffrischen möchten, lesen Sie doch ein Buch. Hier sind einige erstklassige Bücher zu diesem Thema, die es wert sind, gelesen zu werden:

- Währungsprognose: Ein Leitfaden zu grundlegenden und technischen Modellen von Michael Rosenberg

- Forex: Ein Leitfaden zur Fundamentalanalyse (Peter.R.Dockery)

- Fundamentalanalyse: Devisenhandelstechniken von Eugenio Milani

Technische Analyse

Einige würden argumentieren, dass Grundlagenforschung der einfache Teil ist. Dies liegt daran, dass Sie, sobald Sie die Grundlagen zu Zinssätzen, Fiskal- und Geldpolitik, BIP und geopolitischen Ereignissen verstanden haben, wissen, wie sich dies wahrscheinlich auf den Wert einer Währung auswirkt.

Die technische Analyse ist jedoch wesentlich komplexer. Dies liegt daran, dass Sie für diesen Prozess Preisdiagramme lesen, analysieren und interpretieren müssen. Das Hauptkonzept besteht darin, dass Sie nach potenziellen Trends suchen und wie sich diese Trends auf die zukünftige Bewegung eines Paares auswirken können.

Darüber hinaus und vielleicht am wichtigsten ist, dass die technische Analyse in der Forex-Szene im Vergleich zu ihrem fundamentalen Gegenstück viel wichtiger ist.

Dies liegt daran, dass Forex-Händler normalerweise eine Tageshandelsstrategie verwenden – was bedeutet, dass sie im Laufe des Tages viele Kauf- und Verkaufspositionen platzieren. Mit anderen Worten, sie können eine Position nicht länger als ein paar Stunden oder Minuten offen halten.

Infolgedessen wird sich der Händler fast ausschließlich auf technische Analysen konzentrieren, und dies kann dazu beitragen, ein Bild davon zu zeichnen, wohin die Währung kurzfristig voraussichtlich gehen wird.

Schließlich ist es unwahrscheinlich, dass Ihr bevorzugtes Währungspaar jeden Tag – oder sogar jede Woche – eine wichtige grundlegende Nachrichtenentwicklung aufweist.

Das wirft also die Frage auf: Wo fängt ein Neuling an, wenn es darum geht, die Vor- und Nachteile der technischen Analyse zu erlernen??

Die einfache Antwort lautet, dass es viele, viele Monate dauern kann, bis Sie die geringste Ahnung haben, wie ein Preistrend zu interpretieren ist. Um dieses Ziel zu erreichen, müssen Sie jedoch die technischen Indikatoren genau kennen.

Einfach ausgedrückt, helfen technische Indikatoren Ihnen dabei, potenzielle Trends zu identifizieren, die sich in der Entwicklung befinden. Jeder Indikator befasst sich mit etwas Bestimmtem – beispielsweise, ob ein Währungspaar überkauft oder überverkauft ist oder welche Unterstützungs- / Widerstandslinien am wichtigsten sind.

Auf unserer Trading Education-Website finden Sie eine solide Bibliothek mit Leitfäden und Erklärungen zu technischen Analysen. Wir empfehlen Ihnen daher dringend, einige Zeit mit dem Lesen der Inhalte zu verbringen.

In der Zwischenzeit finden Sie unten einige technische Indikatoren, die bei Forex-Händlern für Anfänger beliebt sind.

Relativer Festigkeitsindex (RSI)

Dieser technische Indikator ist zunächst einmal großartig. Einfach ausgedrückt, der RSI möchte uns mitteilen, ob ein Währungspaar möglicherweise überkauft oder überverkauft ist. Es läuft von 0 bis 100 – alles über 70 zeigt an, dass das Paar überkauft ist. Alles unter 30 und es bedeutet das Gegenteil.

Wenn das Paar überverkauft ist, bedeutet dies, dass ein erhebliches Ungleichgewicht zwischen Käufern und Verkäufern zugunsten des letzteren besteht. Dies bedeutet wiederum, dass möglicherweise eine leichte Trendumkehr im Spiel ist.

Mit anderen Worten, einige Leerverkäufer werden versuchen, ihre Gewinne einzulösen, was den Preis des Währungspaares vorübergehend in die Höhe treiben wird. Dies wird als „Marktkorrektur“ bezeichnet. Infolgedessen weist uns der technische RSI-Indikator an, eine Kaufbestellung aufzugeben.

Wenn das Paar überkauft ist, gilt das oben Gesagte, jedoch in umgekehrter Reihenfolge. Das heißt, obwohl der längerfristige Trend steigt, ist mit einer leichten Marktkorrektur nach Süden zu rechnen. Der RSI-Indikator weist uns daher an, einen Verkaufsauftrag zu erteilen.

Moving Average Convergence Divergence (MACD)

Der MACD wird von Händlern aller Formen und Größen verwendet. Dieser entscheidende Indikator gibt uns eine Vorstellung von der Marktdynamik. Mit anderen Worten, in welche Richtung sich die Dynamik eines bestimmten Währungspaares bewegt.

Um dies festzustellen, wird der MACD die Beziehung zwischen zwei “gleitenden Durchschnitten” untersuchen..

Die nützlichsten gleitenden Durchschnitte sind die 50-Tage-, 100-Tage- und 200-Tage-Durchschnittswerte. Diese Zeiträume beziehen sich auf den Durchschnittspreis eines Währungspaares über den jeweiligen Zeitraum. Wenn beispielsweise der gleitende 200-Tage-Durchschnitt von GBP / USD 1,3270 beträgt, ist dies der Durchschnittspreis des Paares in den letzten 200 Tagen.

Es ist wichtig zu beachten, dass der MACD besonders wertvoll ist, wenn er in Verbindung mit dem RSI verwendet wird. Obwohl beide Indikatoren die Marktstimmung betrachten, quantifizieren sie dies anhand verschiedener Variablen.

Bollinger Bands

Jeder erfahrene Forex-Händler wird Ihnen die Bedeutung der Marktvolatilität erklären und wie dies die Preisbewegung eines Währungspaares beeinflussen kann. Eine der besten Möglichkeiten, dies zu analysieren, ist die Verwendung des Bollinger-Bänder-Indikators.

Kurz gesagt, wenn Sie genau wissen, wie volatil ein bestimmtes Währungspaar ist, können Sie besser beurteilen, welche Einstiegs- und Ausstiegspreise angestrebt werden sollen. Darüber hinaus können Sie mit Bollinger Bands das potenzielle Risiko eines Handels identifizieren. Denn je volatiler eine Währung ist, desto höher ist das Risiko-Ertrags-Verhältnis.

Schritt 5: Bestimmen Sie, welche Forex-Handelsstrategie Sie verfolgen möchten

Es gibt viele verschiedene Arten von Forex-Handelsstrategien, die Sie in der Währungsarena einsetzen können. Diejenige, für die Sie sich entscheiden, hängt von mehreren Faktoren ab – wie Ihren Fähigkeiten und wie aktiv Sie handeln möchten.

Es ist wahrscheinlich eine gute Idee, sich an eine Strategie zu halten, wenn Sie gerade erst anfangen. Auf diese Weise können Sie sicherstellen, dass Sie es beherrschen, bevor Sie versuchen, ein neues zu lernen.

Nachfolgend listen wir einige der am weitesten verbreiteten Strategien in der Forex-Handelsszene auf.

Day-Trading

Tageshandel – wie der Name schon sagt, werden Sie im Laufe des Tages mehrere Bestellungen aufgeben. Das übergeordnete Konzept ist, dass Sie niemals eine Forex-Position offen halten, wenn der Markt schließt. Stattdessen können Daytrader eine Position für mehrere Stunden oder sogar Minuten offen halten.

Der Gewinn, den ein Daytrader von einer Position aus anstrebt, ist wiederum prozentual sehr gering. Schließlich gibt es nur so viel, dass sich ein Währungspaar in wenigen Handelsstunden bewegen kann. Um dem entgegenzuwirken, wird der Daytrader wahrscheinlich den ganzen Tag über viele Aufträge erteilen.

Darüber hinaus ist es wahrscheinlich, dass sie sich stark auf die Hebelwirkung verlassen, um aus kleinen Margen große Gewinne zu machen.

Swing Trading

Während Daytrader ihre Positionen für Minuten oder Stunden offen halten, haben Swingtrader viel mehr Flexibilität. Sie können eine Position für Tage oder Wochen offen halten – aber selten länger als 2-3 Monate.

Das Hauptprinzip, dem Swingtrader folgen, ist, dass das Geld dem Trend folgen sollte – solange der Trend bestehen bleibt. Mit anderen Worten, wenn AUD / NZD seit mehreren Wochen auf einem Aufwärtstrend ist, wird der Swingtrader versuchen, seine Kaufposition so lange offen zu halten, wie der Trend anhält.

Wenn sich EUR / USD in einem Abwärtstrend bewegt, wird der Swing-Trader versuchen, dies zu nutzen, indem er seinen Verkaufsauftrag hält, bis eine Umkehrung wahrscheinlich erscheint. Als Neuling ist der Swing-Handel im Vergleich zum Tageshandel einfacher zu beherrschen.

Dies liegt daran, dass die Grundlagenforschung eine viel größere Rolle spielen wird – was, wie bereits erwähnt, am einfachsten zu verstehen ist als das Gegenstück zur technischen Analyse.

Swing Trading VS Day Trading – welches sollten Sie wählen?

Scalping Trading

Scalping Trading ist eine hochentwickelte Form des Handels, die in Wahrheit viele Jahre dauern kann, um sie wirklich zu beherrschen. In seiner einfachsten Form wird diese Art des Devisenhandels versuchen, im Laufe des Tages Hunderte von Kauf- und Verkaufsaufträgen zu platzieren, um von superkleinen Preisverschiebungen zu profitieren.

Die angebotenen Margen sind zwar winzig, können sich aber sehr schnell summieren. Dies setzt jedoch voraus, dass der Scalping-Händler mehr gewinnende als verlorene Trades hat.

Die günstigsten Marktbedingungen für Scalper sind, wenn sich ein Währungspaar innerhalb eines Konsolidierungszeitraums befindet. Dies ist der Fall, wenn das Paar über einen längeren Zeitraum in einem engen Bereich handelt. Bei einem Scalper gilt: Je länger, desto besser.

Zum Beispiel:

- Nehmen wir an, dass EUR / CAD seit mehreren Tagen zwischen 1,5505 und 1,5590 handelt

- Dies bedeutet, dass das Paar nicht höher als 1,5590 oder niedriger als 1,5505 geworden ist

- Somit liegt die Konsolidierungsperiode in einem engen Bereich von nur 0,54%

- Aus der Sicht eines Scalping-Händlers sind sie in der Lage, schnelle, risikoarme und häufige Gewinne zu erzielen, solange die oben genannte Konsolidierungsperiode bestehen bleibt

Sobald Sie die Vor- und Nachteile des Scalping-Handels beherrschen, werden Sie feststellen, dass dies tatsächlich eine risikoarme Möglichkeit ist, auf die Forex-Märkte zuzugreifen. Dies liegt daran, dass Sie Aufträge direkt über und unter dem identifizierten Konsolidierungsbereich in Erwartung eines Ausbruchs erteilen können.

Forex Scalping: 5 einfache und profitable Strategien

Schritt 6: Ziehen Sie die Hilfe eines Drittanbieters in Betracht

Wenn Sie es bis jetzt durch unseren Leitfaden geschafft haben, fühlen Sie sich wahrscheinlich etwas überwältigt von der Menge an Informationen und Wissen, die erforderlich sind, um im Forex-Handelsbereich erfolgreich zu sein.

Die gute Nachricht ist, dass es mehrere Optionen auf dem Tisch gibt, mit denen Sie auf die Forex-Märkte zugreifen können, ohne dass Sie zuvor Erfahrung haben müssen.

Das beinhaltet:

- Forex Signale

- Forex EAs

- Kopieren Sie den Handel

Lassen Sie uns die oben genannten Optionen detaillierter aufschlüsseln.

Forex Signale

Wenn Sie “Forex Signals” in Google eingeben, werden Ihnen Tausende und Abertausende von Anbietern vorgestellt, die behaupten, die von Ihnen gesuchte geheime Sauce zu haben. Kurz gesagt, Signale sind lediglich Handelsvorschläge, die in Echtzeit an Sie gesendet werden – hauptsächlich per E-Mail, SMS oder Telegramm. Obwohl Signale in vielen Bereichen der Finanzszene vorhanden sind, sind sie besonders bei Devisen beliebt.

Wie funktionieren sie? Nun, der Forex-Signalanbieter wird Ihnen eine Nachricht senden, wenn eine Handelsmöglichkeit identifiziert wurde. Dies wird von einem menschlichen Händler oder durch einen vorprogrammierten Algorithmus gesendet. In jedem Fall liefern die besten Forex-Handelssignale die folgenden Informationen:

- Währungspaar: Das Signal zeigt an, auf welches Währungspaar sich der Vorschlag bezieht.

- Kaufen oder verkaufen: Ob Sie eine Kauf- oder Verkaufsbestellung aufgeben sollten.

- Eintrag Preis: Dies ist der Einstiegspreis, zu dem Sie die Limit-Bestellung aufgeben müssen.

- Take-Profit: Dies ist der Preis, zu dem Sie die Take-Profit-Bestellung festlegen sollten.

- Stop-Loss: Dies ist der Preis, auf den Sie die Stop-Loss-Order setzen sollten.

In einigen Fällen – insbesondere wenn der Forex-Signaldienst eine Community per Telegramm anbietet – erhalten Sie Hintergrundinformationen, die erklären, worauf das Signal basiert. Dies kann beispielsweise daran liegen, dass sich das Paar überverkauften Bedingungen nähert.

Machen Sie keinen Fehler – mit Forex-Signalen können Sie praktisch über Nacht mit dem Handel mit Währungen beginnen. Dies liegt daran, dass Sie keine eigenen Nachforschungen anstellen müssen. Stattdessen müssen Sie lediglich die vom Signal empfohlenen Bestellungen aufgeben.

Das Schlüsselproblem Mit Signalen ist, dass die überwiegende Mehrheit der Anbieter wirklich kühne Behauptungen darüber aufstellt, wie viel Geld sie mit Ihnen verdienen können – in Wahrheit sind die Signale wertlos.

Schließlich kann jeder eine Flash-Website erstellen und behaupten, eine garantierte monatliche Rendite von 50% zu erzielen..

Wenn Sie vorhaben, einen Forex-Signaldienst auszuprobieren, stellen Sie daher sicher, dass Sie die Signale zuerst über ein Demo-Handelskonto ausführen. In der Tat sollten Sie dies wahrscheinlich mindestens einen Monat lang tun, um zu sehen, ob Sie auf lange Sicht wahrscheinlich einen Gewinn erzielen oder nicht.

Forex EAs

Forex EAs (Expert Advisors) handeln in Ihrem Namen mit Forex. Sie werden als Softwaredatei geliefert, die Sie auf einer Handelsplattform eines Drittanbieters wie MT4 installieren müssen.

Die zugrunde liegende Software verfügt über eine Reihe voreingestellter Bedingungen, denen sie folgen muss. Zum Beispiel könnte der EA eine Kauforder aufgeben, wenn ein großes Währungspaar einen RSI von 70 verletzt.

Der entscheidende Punkt hierbei ist, dass der Forex EA autonom arbeitet. Sobald Sie den EA in MT4 geladen haben, müssen Sie keinen Finger mehr rühren.

Es bleibt abzuwarten, ob Sie mit Ihrem gewählten EA einen Gewinn erzielen können oder nicht. In der Tat kann es etwas nervenaufreibend sein, der Software zu erlauben, Entscheidungen in Ihrem Namen zu treffen und letztendlich mit Ihrem Kapital zu handeln.

Wenn Sie jedoch in der Lage sind, einen Forex-EA zu finden, der in der Lage ist, konsistente Gewinne zu erzielen, können Sie auf 100% passive Weise effektiv Geld verdienen.

Es gibt mehrere andere Vorteile, die mit einer erfolgreichen Forex-EA einhergehen, wie zum Beispiel:

- Der EA wird 24 Stunden am Tag handeln

- Es kann so viele Währungen handeln, wie es programmiert wurde, um zu folgen

- Scalping- und Arbitrage-Möglichkeiten können problemlos genutzt werden

- Es trifft keine rücksichtslosen oder emotionalen Entscheidungen

- Es leidet nicht unter Müdigkeit

Wenn dies gesagt ist, gibt es jede Chance, dass Ihr Forex EA auf eine geht schrecklicher Lauf von Form, wenn Sie nicht auf Ihrem Gerät sind – und anschließend Ihren Kontostand ausgleichen. Um diesem Risiko entgegenzuwirken, können Sie den EA über MT4 optimieren, um sicherzustellen, dass er nicht mehr riskiert, als Sie möchten, und dass er immer Stop-Loss-Aufträge einrichtet.

Wenn Sie vorhaben, einen Forex-EA zu verwenden, möchten Sie ihn erneut mehrere Wochen lang über a testen Demo-Konto. Am Ende Ihrer Testphase sollten Sie eine klare Vorstellung davon haben, ob der EA das Zeug dazu hat, langfristig konsistente Gewinne zu erzielen.

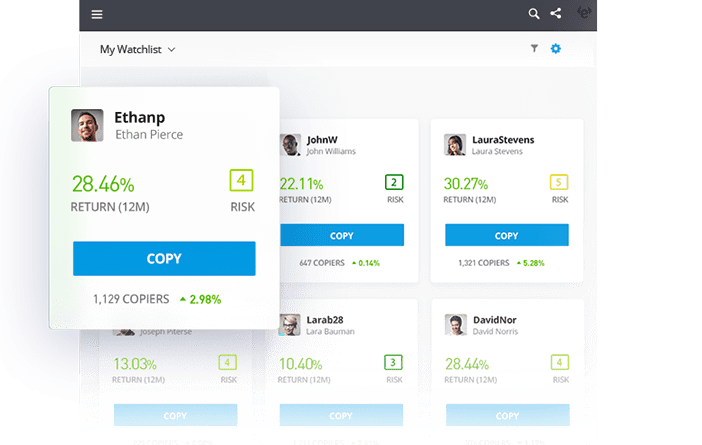

Kopieren Sie den Handel

Eine zusätzliche Option, die Sie als Forex-Neuling in Betracht ziehen sollten, ist der „Copy Trading“. Dies ist eine Funktion, die von mehreren Plattformen im Online-Bereich angeboten wird – obwohl eToro die bevorzugte Option ist.

Dies liegt daran, dass eToro ein stark regulierter Broker ist, der einfach zu bedienen ist, jede Menge Forex-Paare bietet und Sie mit einer Vielzahl von Zahlungsmethoden sofort Geld einzahlen können.

Das Hauptkonzept der eToro Das Copy-Trading-Tool besteht darin, dass Sie die Kauf- und Verkaufsaufträge eines erfahrenen, bewährten Händlers kopieren. Sie können auswählen, welchen Kopierhändler Sie verwenden möchten, indem Sie dessen historische Handelsleistung untersuchen.

Jede Position, die der Händler jemals eingenommen hat eToro ist öffentlich verfügbar – das heißt, Sie können eine fundierte Entscheidung treffen, bevor Sie sich von Ihrem Geld trennen.

Hier ist ein Beispiel dafür, wie Sie mit eToro und seiner Kopierhandelsfunktion Forex handeln können, ohne die Arbeit erledigen zu müssen:

- Nachdem Sie die vielen bei eToro verfügbaren Profile recherchiert haben, entscheiden Sie sich, 5.000 US-Dollar in einen Forex-Händler zu investieren, der seit langem eine Outperformance gegenüber dem Markt vorweisen kann.

- Am ersten Tag riskiert der Händler 1% seines Portfolios bei einer EUR / USD-Kauforder. Der Händler übt eine Hebelwirkung von 1:20 auf die Position aus.

- Im Gegenzug wird Ihr Portfolio genau die gleiche Bestellung aufgeben – aber proportional zu dem, was Sie investiert haben.

- Ein Anteil von 1% an Ihrer Investition in Höhe von 5.000 US-Dollar bedeutet also, dass Sie ein Risiko in Höhe von 50 US-Dollar eingehen.

- Später am Tag schließt der Händler die EUR / USD-Position und erzielt Gewinne von 2,9%.

- Bei einem Einsatz von 50 US-Dollar entspricht dies einem Gewinn von 1,45 US-Dollar. Wenn Sie die Hebelwirkung von 1:20 berücksichtigen, ergibt sich ein Gesamtgewinn von 29 US-Dollar.

Alles in allem konnten Sie diese 29 US-Dollar verdienen, ohne Nachforschungen anstellen oder Bestellungen aufgeben zu müssen.

Schritt 7: Wählen Sie einen Forex Broker, mit dem Sie handeln möchten

Unabhängig davon, ob Sie Daytrade oder Swingtrade planen oder einen Forex-EA- oder Signaldienst nutzen möchten, müssen Sie ein Konto bei einem Forex-Broker eröffnen.

Mit Millionen von Menschen, die jetzt online mit Forex handeln, gibt es selbstverständlich Tausende von Plattformen im Raum, auf denen Sie dies bequem von zu Hause aus tun können.

Daher kann es zeitaufwändig sein, zu wissen, mit welchem Forex-Broker gehandelt werden soll, da keine zwei Plattformen gleich sind.

Im Folgenden werden einige der wichtigsten Faktoren erläutert, auf die Sie achten müssen, um einen Broker zu finden, der Ihre Handelsziele erfüllt.

Lizenzierung und Sicherheit

Wenn Sie mit dem Online-Handel mit Devisen Geld verdienen möchten, müssen Sie Ihr eigenes hart verdientes Kapital riskieren. Daher müssen Sie zu 100% sicher sein, dass Ihr gewählter Forex-Broker sicher ist – und dass er sich an die Regeln hält.

Um die Legitimität und Glaubwürdigkeit eines Online-Brokers beurteilen zu können, müssen Sie überprüfen, wie seine regulatorische Stellung ist. Das heißt, besitzt der Broker eine Lizenz und wenn ja – von welcher Stelle wurde sie ausgestellt??

Einige der renommiertesten Emittenten von Forex-Broker-Lizenzen sind:

- Financial Conduct Authority (FCA) – Großbritannien

- Zypern Securities and Exchange Commission (CySEC) – Zypern

- Australische Wertpapier- und Investitionskommission (ASIC) – Australien

- Commodity Futures Trading Commission (CFFC) – USA

- Finanzdienstleistungsagentur (FSA) – Japan

Möglicherweise stoßen Sie auf Online-Forex-Broker, die auch von weniger seriösen Lizenzgebern reguliert werden. In der Regel befinden sich diese „offshore“ und können Einrichtungen umfassen, die sich in folgenden Gebieten befinden:

- Die Britischen Jungferninseln

- Cayman Inseln

- Seychellen

- Mauritius

- Panama

eToro – Beste Forex-Handelsplattform

Anmelden für eToro und beginnen Sie ohne Aufpreis mit dem Forex-Handel oder dem Kopieren von Top-Tradern. Es fallen keine Verwaltungsgebühren oder andere versteckte Kosten an.

75% der Privatanlegerkonten verlieren Geld, wenn sie mit diesem Anbieter CFDs handeln.

Gebühren und Provisionen

Wir haben die Vor- und Nachteile der Devisenhandelsgebühren noch nicht abgedeckt. Dies ist jedoch einer der wichtigsten Faktoren, die bei der Anmeldung bei einem neuen Broker zu berücksichtigen sind. Denn je mehr Gebühren Sie am Ende zahlen, desto weniger Gewinn können Sie für sich behalten.

Die Gebühren, die Online-Broker erheben, können und werden erheblich variieren. Vor diesem Hintergrund sind die wichtigsten Gebühren, auf die Sie achten müssen, folgende:

Kommission

Handelsprovisionen werden berechnet, wenn Sie einen Trade platzieren und erneut, wenn Sie ihn schließen. Dies kann eine Pauschalgebühr oder ein Prozentsatz des von Ihnen gesetzten Betrags sein. Die gute Nachricht ist, dass es eine Auswahl von Online-Forex-Brokern gibt, mit denen Sie provisionsfrei handeln können, wie z. B. eToro.

Spreads

Der Spread ist die Differenz zwischen dem Kauf- und Verkaufspreis eines Währungspaares. Angenommen, Ihr gewählter Broker bietet einen Kauf- und Verkaufspreis für EUR / USD von 1,1775 und 1,1776 an. Dies entspricht einem Spread von 1 Pip.

Dies bedeutet, dass Sie unabhängig davon, ob Sie einen Kauf- oder Verkaufsauftrag erteilen, einen Gewinn von mindestens 1 Pip erzielen müssen, um zum Break-Even-Punkt zurückzukehren. Es versteht sich von selbst, dass je enger die Ausbreitung, desto besser.

Übernachtfinanzierung

Wenn Sie online mit Forex handeln, greifen Sie auf Hebelprodukte zu. Dies liegt daran, dass Forex-Paare in der Regel von Finanzinstituten in „Lots“ gehandelt werden – dies sind normalerweise 100.000 Einheiten der jeweiligen Basiswährung.

Dies bedeutet wiederum, dass Sie die Gelder effektiv vom Broker leihen – auch wenn Sie keine Hebelwirkung pro Wort anwenden. Daher müssen Sie für jeden Tag, an dem Sie den Devisenhandel offen halten, einen kleinen Zinsbetrag zahlen. Dies wird als Übernachtfinanzierung bezeichnet – obwohl einige es auch als Swap- oder Rollover-Gebühren bezeichnen.

Handelstools und Funktionen

Sie sollten auch untersuchen, welche Handelstools und Funktionen Ihr gewählter Forex Broker anbietet. Dies kann Folgendes umfassen:

- Kopierhandelsmöglichkeiten

- Demo-Konten

- Technische Indikatoren

- Werkzeuge zum Zeichnen von Diagrammen

- Grundlegende Nachrichten

- Preisbenachrichtigungen und Benachrichtigungen

- Unterstützung für MT4

- Negativer Gleichgewichtsschutz

- Hebel- und Margenhandel

- Wirtschaftskalender und Handelsrechner

Zahlungen und Mindestkonten

Sie sollten auch überprüfen, welche Zahlungsmethoden der Broker unterstützt. Wir bevorzugen Debit- / Kreditkarten oder E-Wallets gegenüber Banküberweisungen, da Einzahlungen normalerweise sofort und ohne Belastung erfolgen. Überprüfen Sie, welche Gebühren gegebenenfalls für Ihre bevorzugte Zahlungsmethode anfallen.

Sie sollten auch beurteilen, wie lange der Forex-Broker benötigt, um Auszahlungsanfragen zu bearbeiten. Alles mehr als 48 Stunden und Sie sollten wahrscheinlich woanders suchen.

Darüber hinaus haben die meisten Forex-Broker eine Mindesteinzahlungsrichtlinie. Bei eToro sind dies nur 200 US-Dollar. Das ist großartig, wenn Sie mit dem Handel beginnen möchten, aber nicht zu viel Geld riskieren möchten.

Das Urteil: Können Sie reich werden, indem Sie mit Forex handeln??

Wenn Sie es geschafft haben, unseren Leitfaden vollständig durchzulesen, werden Sie wissen, warum so viele Newbie-Händler keinen Gewinn erzielen. Entscheidend ist, dass sie in die Forex-Handelsszene gehen und denken, dass sie unbegründeten Reichtum machen werden – wenn die Realität ist, dass sie es nicht tun werden.

Wenn Sie jedoch sicherstellen, dass Sie die Grundlagen schaffen und Ihr Wissen über den Devisenhandel kontinuierlich ausbauen, besteht jede Chance, dass Sie Erfolg haben.

Wenn Sie sich nach einer Karriere im Devisenhandel sehnen, aber nicht genau wissen, wo Sie anfangen sollen, lohnt es sich möglicherweise, einen Signaldienst in Betracht zu ziehen. Auf diese Weise benötigen Sie kein Verständnis für technische und fundamentale Analysen.

Zusätzlich ist die Kopierhandelsfunktion bei eToro ist auch eine Überlegung wert, da Sie in der Lage sein werden, aktiv mit Forex zu handeln, ohne einen Finger rühren zu müssen. Stellen Sie in jedem Fall sicher, dass Sie die Risiken des Devisenhandels verstehen und nie mehr setzen, als Sie sich leisten können, zu verlieren.

Wenn Ihnen unser Artikel gefallen hat Können Sie reich werden, indem Sie Forex handeln?, Bitte geben Sie ein “Gefällt mir” und teilen Sie es mit Ihren Mithändlern.

Holen Sie sich Rich Trading Forex – FAQs

Wie viel können Sie online mit Forex handeln??

Es gibt wirklich keine einheitliche Antwort darauf. Schließlich gibt es so viele Variablen, die Sie berücksichtigen müssen. Zum Beispiel den Betrag, den Sie setzen, ob Sie eine Hebelwirkung anwenden oder nicht, wie aktiv Sie handeln und natürlich – wie hoch Ihr Gewinn / Verlust-Verhältnis ist.

Wie viel Geld brauchen Sie, um Forex zu handeln?

In Bezug auf das Mindestkonto gibt es mehrere Broker im Forex-Handelsbereich, die es Ihnen ermöglichen, mit einem kleinen Kapitalbetrag zu beginnen. eToro (ideal für Händler in Großbritannien und Australien) erfordert beispielsweise eine Mindesteinzahlung von nur 200 USD.

Sie haben dann Forex.com (ideal für US-Händler) – Dies erfordert ein Minimum von nur 100 USD bei Verwendung Ihrer Debit- / Kreditkarte und kein Minimum bei der Entscheidung für eine Banküberweisung.

Was ist das am einfachsten zu handelnde Forex-Paar??

Es gibt kein “einfaches” Forex-Paar zum Handeln – da Sie immer noch ein festes Verständnis für technische und fundamentale Forschung haben müssen. Wenn Sie ein Forex-Neuling sind, sollten Sie am besten mit den wichtigsten Währungspaaren beginnen.

Dies liegt daran, dass sie neben den engsten Spreads über die meisten Liquiditäten und Handelsvolumina verfügen. Die Volatilität ist auch beim Handel mit großen Paaren viel niedriger, was besonders praktisch ist, wenn Sie Anfänger sind.

Können Sie Forex auf Ihrem Handy handeln??

Das kannst du sicher. Tatsächlich bieten die besten Forex-Handelsplattformen jetzt eine vollwertige mobile App, die normalerweise auf iOS- und Android-Geräten verfügbar ist. Wenn Ihr gewählter Broker keine native App anbietet, können Sie möglicherweise immer noch Forex auf Ihrem Telefon handeln. Sie müssen dies jedoch über Ihren mobilen Webbrowser tun.

Kann ich meinen Lebensunterhalt mit dem Devisenhandel verdienen??

Jeder kann seinen Lebensunterhalt mit dem Devisenhandel verdienen, die meisten jedoch nicht. Wenn Sie in diesem Bereich erfolgreich sein wollen, müssen Sie unzählige Stunden für das Erlernen Ihres Fachs aufwenden. Dies ist eine fortlaufende Lernreise, die auch technische Forschung und ein festes Verständnis der Fundamentalanalyse erfordert.