Coinbase ha crescut fins a convertir-se en un dels intercanvis de criptomonedes més grans i més utilitzats del món. Malauradament, complir els impostos Coinbase i reunir els formularis d’impostos Coinbase necessaris continua sent un procés dolorós. En aquesta guia, desglossem aquests problemes i discutim exactament com informar de la vostra activitat de criptografia de Coinbase sobre els vostres impostos.

Contents

- 1 Una visió general dels impostos criptogràfics

- 2 Heu de pagar impostos a Coinbase?

- 3 Com informar dels impostos de Coinbase

- 4 Notificació de guanys i pèrdues al formulari IRS 8949

- 5 Documents fiscals Coinbase

- 6 Com fer els vostres impostos sobre la moneda

- 7 Programari d’impostos sobre criptomonedes

- 8 Demostració d’informes fiscals de Coinbase

- 9 Preguntes?

Una visió general dels impostos criptogràfics

Les criptomonedes com el bitcoin es tracten com a propietat per l’IRS. Altres formes de propietat que potser coneixeu són les accions, els bons i els béns immobles.

Igual que aquestes altres formes de propietat, les criptomonedes estan subjectes a regles de guanys i pèrdues de capital i cal informar-les dels vostres impostos aquí als Estats Units (així com en altres països, inclosos els UK, Canadà, i Austràlia).

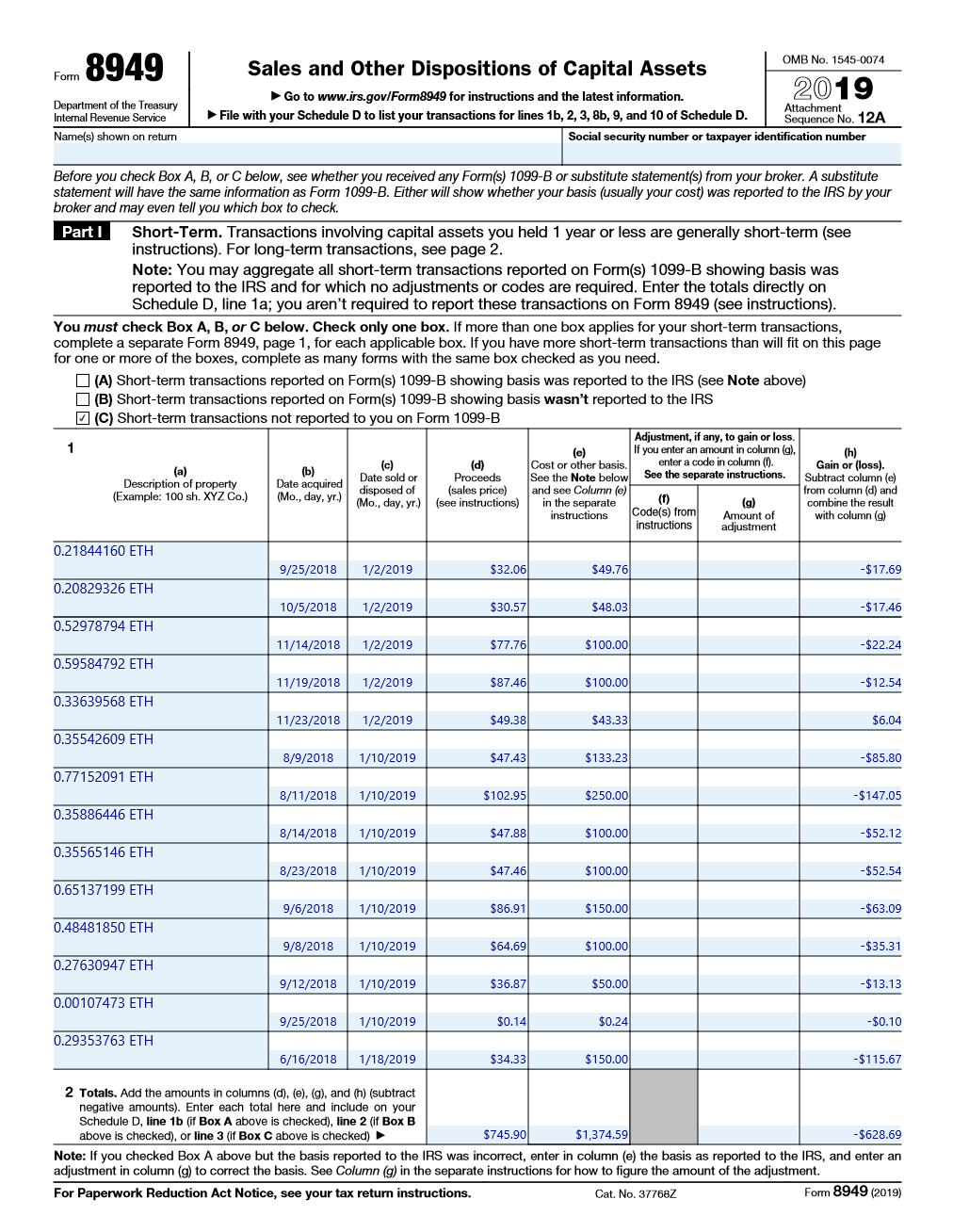

En poques paraules, quan veneu, comercieu o disposeu d’una altra manera de la vostra criptografia, incorreu en una plusvàlua o en una pèrdua de capital per la inversió. S’informa d’aquests guanys i pèrdues Formulari IRS 8949 i inclòs amb la seva declaració d’impostos.

Exemple

Mitchell compra 0,1 Bitcoin per 1.000 dòlars a l’abril del 2018 i el ven dos mesos després per 2.000 dòlars.

En aquest exemple, Mitchell té una plusvàlua de 1.000 dòlars. Informa d’aquesta plusvàlua a la seva declaració d’impostos i, en funció de quina franja tributària cau Mitchell, paga un determinat percentatge de l’impost sobre la guany. Les taxes fluctuen en funció del seu tram fiscal, així com en funció de si va ser un guany a curt termini o un guany a llarg termini.

Si per la part inversa, Mitchell va patir una pèrdua en lloc de guanyar, la seva pèrdua de criptografia en realitat reduiria els seus ingressos imposables i reduiria la seva factura fiscal total de l’any.

Per obtenir un recorregut complet sobre el funcionament dels impostos sobre criptomonedes, consulteu la nostra publicació al bloc: La guia completa d’impostos criptogràfics del 2020.

Heu de pagar impostos a Coinbase?

En definitiva, depèn.

És possible que no hagueu de “pagar” impostos si només teniu pèrdues de capital (és a dir, heu perdut diners en totes les vostres inversions en criptografia); tanmateix, definitivament encara heu d’informar de la vostra activitat criptogràfica, fins i tot si només teniu pèrdues a la declaració de l’impost de l’any.

Exemple

Sara compra 10 ETH per 1.000 dòlars a Coinbase. Dos mesos després, els ven per 800 dòlars.

En aquest escenari, Sara no “deu” diners en forma d’impostos ja que va patir una pèrdua de capital; tanmateix, encara està obligada a informar d’aquesta pèrdua a la seva declaració d’impostos.

Com informar dels impostos de Coinbase

Informeu de les vostres transaccions criptogràfiques de Coinbase tal com ho faríeu si compréssiu i vengués accions en una borsa.

Heu d’informar dels vostres impostos de tots els esdeveniments imposables incorreguts per la vostra activitat de criptografia.

A fet imposable és una acció específica que provoca un passiu d’informació fiscal. Sempre que es produeix un d’aquests “esdeveniments imposables”, es produeix una plusvàlua, una pèrdua de capital o un esdeveniment d’ingressos que cal informar. És tan senzill com això.

A continuació, s’han extret de la guia de l’IRS sobre allò que es considera un fet imposable al món de la criptografia:

- Comerç o venda de criptografies per moneda fiduciària (com ara USD)

- Intercanviar una criptografia per una altra criptomoneda

- Gastar criptografia per comprar un bé o servei

- Guanyar criptografia com a ingrés (feina, servei prestat, etc.)

Exemple 1:

Christopher compra 1 BTC per 5.000 dòlars a Coinbase al juliol. Dos mesos després, ven aquest 1 BTC per 7.000 dòlars. Christopher reconeix una plusvàlua de 2.000 dòlars per la venda / alienació del seu 1 BTC.

La venda de bitcoins per USD és un fet imposable i el guany de 2.000 dòlars s’ha d’informar a la declaració d’impostos de Christopher.

Exemple 2:

Meg compra 20 XRP per 50 dòlars a Coinbase. Un mes després, canvia el 20 XRP per 0,05 ETH. En el moment del comerç, el valor de mercat just de 0,05 ETH era de 70 dòlars. Meg reconeix una plusvàlua de 20 dòlars per aquest comerç del seu XRP. El comerç d’una criptografia per una altra provoca un fet imposable i Meg informa d’aquest guany en els seus impostos.

Exemple 3:

John compra 1 ETH per 100 dòlars a Coinbase. Una setmana més tard, utilitza el seu 1 ETH per comprar un nou televisor de pantalla plana. En el moment de la compra, el seu 1 ETH tenia un valor de mercat just de 120 dòlars. John reconeix una plusvàlua de 20 dòlars per disposar del seu 1 ETH per comprar el seu televisor. Es tracta d’un fet imposable i el guany associat s’informa a la declaració d’impostos de John.

Notificació de guanys i pèrdues al formulari IRS 8949

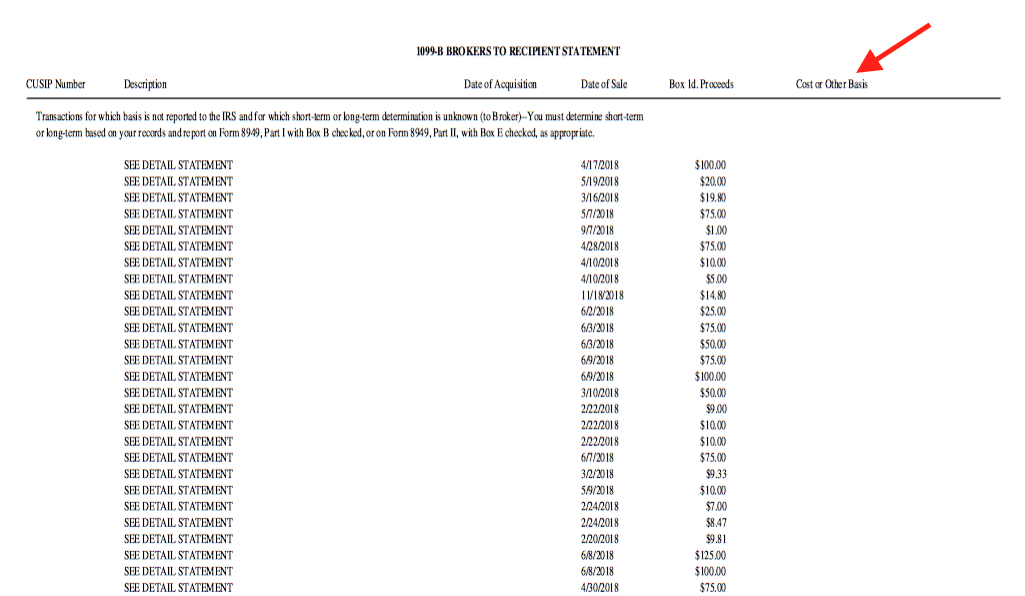

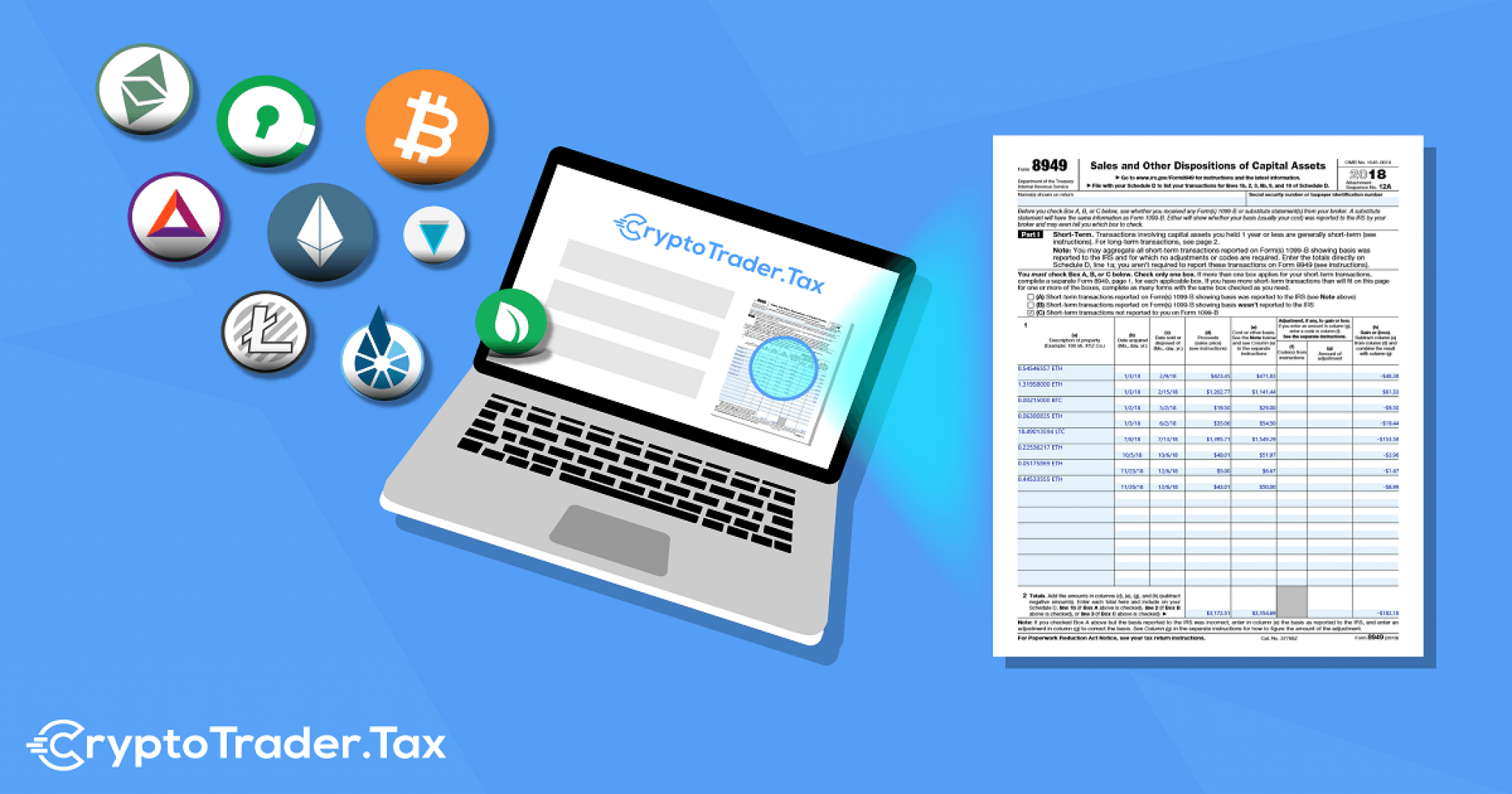

Cal informar de cada fet imposable i de cada plusvàlua i pèrdua de capital derivada de les vostres transaccions criptogràfiques Formulari IRS 8949 (imatge següent). Vegem exactament com emplenar aquest formulari a la nostra publicació del bloc aquí: Com informar de la criptomoneda sobre impostos.

Documents fiscals Coinbase

En aquest moment és possible que us pregunteu si Coinbase proporciona cap document fiscal per fer-ho més fàcil?

La resposta breu és sí, sí.

Coinbase proporciona als usuaris qualificats 1099-K, 1099-MISC i un fitxer CSV de l’historial de transaccions per a la presentació d’informes fiscals.

Malauradament, aquests documents fiscals no necessàriament faciliten el procés d’informes per als usuaris. Sovint ho fan més confús.

Si voleu aprofundir en aquests documents, aquí els analitzem a la publicació del bloc: Coinbase informa a l’IRS??

Com fer els vostres impostos sobre la moneda

Fins ara ha estat molta informació. Ara que teniu un coneixement bàsic del funcionament de Coinbase des del punt de vista de la presentació d’informes fiscals, anem a un exemple complet que mostra com podeu fer els vostres impostos sobre la base de les monedes.

Pas 1: baixeu el fitxer CSV de l’historial de transaccions

El primer pas per informar de les guanys i pèrdues patrimonials derivades de la vostra activitat comercial Coinbase és agrupar totes les transaccions històriques.

Podeu utilitzar programari d’impostos sobre criptomonedes com CryptoTrader.Tax per extreure automàticament l’historial de transaccions, o bé podeu descarregar el fitxer CSV “Historial de transaccions” directament del vostre compte de Coinbase i fer els càlculs manualment.

Obteniu informació sobre com podeu baixar el fitxer CSV de l’historial de transaccions de Coinbase aquí.

Pas 2: calculeu els guanys i les pèrdues

Un cop tingueu els registres que continguin totes les transaccions que heu fet a Coinbase, podeu començar a calcular la plusvàlua o la pèrdua de capital de cada fet imposable (venda, intercanvi, etc.).

Per exemple, si el meu historial de transaccions fos com el següent, és així com calcularia les meves plusvàlues.

19/01/19 COMPRA 0,0849329 BTC @ 800 $

02/02/19 VENDRE 0,0849329 BTC @ 940 $

940 $ – 800 $ = 140 $

Per a aquest únic esdeveniment imposable (venda de 0,0849329 BTC), reconec un guany de 140 dòlars.

Pas 3: informeu de cada pèrdua o guany al formulari 8949

Un cop hàgiu fet tots els càlculs de guanys i pèrdues, només cal que n’informeu cadascun Model 8949.

Basant-me en l’exemple anterior, inclouria una entrada per obtenir una plusvàlua de 140 $ derivada del cas imposable de la venda del meu BTC.

Consell professional: Si teniu una gran quantitat de transaccions o heu utilitzat molts intercanvis de criptografia diferents, us pot estalviar molt de temps CryptoTrader.Tax per omplir automàticament el formulari 8949 segons el vostre historial de transaccions.

Pas 4: informeu de qualsevol ingrés criptogràfic

Si teniu ingressos miners o participatius o criptomoneda obtinguda Guanya Coinbase, assegureu-vos d’informar-ho per separat de les vostres guanys / pèrdues de capital.

Podeu obtenir més informació ingressos miners / participatius aquí.

Pas 5: envieu la vostra declaració d’impostos

Un cop finalitzats tots els informes, ja podreu presentar la vostra declaració d’impostos.

Programari d’impostos sobre criptomonedes

Si heu utilitzat intercanvis de criptomonedes diferents de Coinbase o si teniu un gran nombre de transaccions, podeu veure com el procés d’informació fiscal de totes les vostres transaccions pot esdevenir un mal de cap..

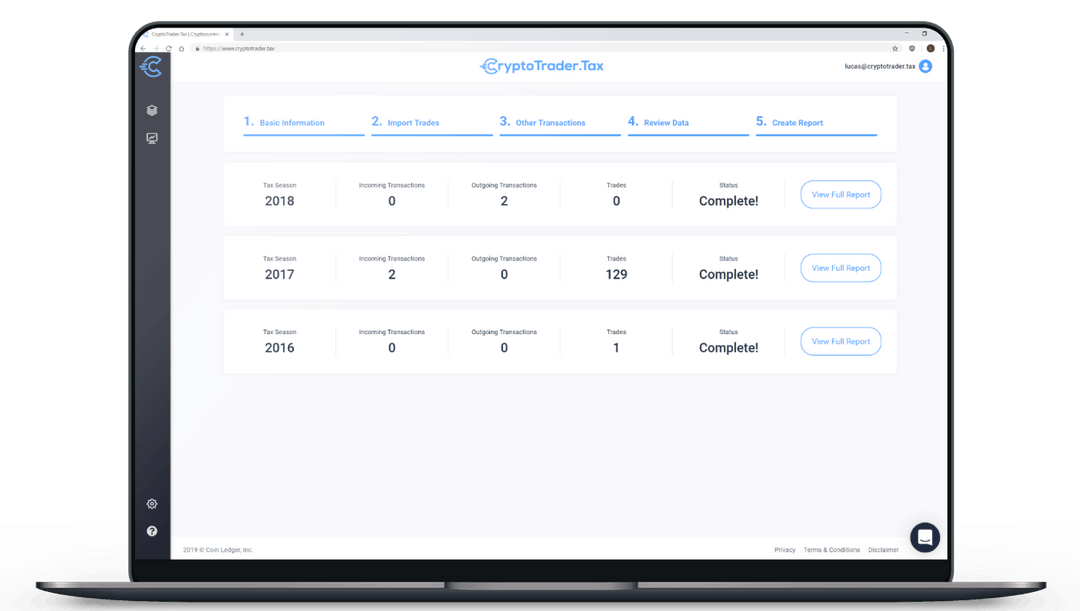

CryptoTrader.Tax es va crear per resoldre aquest problema i automatitzar tot el procés d’informes sobre impostos criptogràfics.

Crear un compte és completament gratuït. Podeu connectar el vostre compte de Coinbase directament a la plataforma, així com a qualsevol altre intercanvi que utilitzeu, i importar les vostres compres, vendes i operacions històriques amb només fer clic a un botó.

Un cop s’hagi importat tot l’historial de transaccions al vostre compte, CryptoTrader.Tax farà tot el restringiment del número i generarà automàticament tot el necessari formularis d’impostos criptogràfics per a vosaltres (inclòs el formulari 8949).

Aquests informes es poden enviar al vostre professional fiscal o fins i tot importar-los al vostre programari de fitxers preferit, com ara TurboTax o bé TaxAct.

Podeu obtenir més informació com funciona CryptoTrader.Tax aquí.

Demostració d’informes fiscals de Coinbase

Podeu veure el procés exacte d’informes fiscals de Coinbase demostrat amb CryptoTrader.Tax al breu vídeo següent.

Preguntes?

Té alguna altra pregunta sobre els impostos de Coinbase? El nostre equip ho fa des de fa molt de temps i estarem encantats de respondre qualsevol de les vostres preguntes. Arribeu-nos directament a [email protected].

Exempció de responsabilitat: aquesta publicació només té finalitats informatives i no s’ha d’interpretar com a assessorament fiscal o d’inversió. Parleu amb el vostre propi expert fiscal, CPA o advocat fiscal sobre com hauríeu de tractar la fiscalitat de les monedes digitals.