Contents

- 1 So wählen Sie die besten Aktien aus, in die Sie investieren möchten

- 1.1 So wählen Sie die besten Aktien aus, in die Sie investieren möchten

- 1.2 Teil 1: So wählen Sie Aktien aus – Grundlegende Metriken, die berücksichtigt werden müssen

- 1.2.1 Auf welche bestimmten Börsen möchten Sie sich konzentrieren??

- 1.2.2 Möchten Sie sich auf ein kleines oder großes Unternehmen konzentrieren??

- 1.2.3 Ist es wichtig, dass Sie Dividenden aus Ihrer Investition erhalten??

- 1.2.4 Was kostet eine einzelne Aktie??

- 1.2.5 Betrachten Sie Börsensektoren / -industrien

- 1.3 Teil 2: Wie man Aktien auswählt – Über die Nachhaltigkeit der Aktien nachdenken

- 1.4 Teil 3: So wählen Sie Aktien aus – Diversifizieren Sie Ihr Portfolio

- 1.5 Teil 4: Wie man Aktien auswählt – Verwendung grundlegender und technischer Analysen

- 1.6 Teil 5: So wählen Sie Aktien aus – Analysieren Sie die finanzielle Leistung des Unternehmens

- 1.7 Teil 6: So pflücken Sie Aktien – 4 Tipps für den Einstieg heute!

- 1.8 Wie man Aktien auswählt: Die vollständige Schlussfolgerung

- 1.9 FAQs

- 1.9.0.1 Wie kann ich die besten Aktien auswählen??

- 1.9.0.2 Was als vielfältiges Aktienportfolio angesehen wird?

- 1.9.0.3 Was passiert, wenn ich mir keinen vollen Anteil leisten kann??

- 1.9.0.4 Was ist die beste Aktie zu wählen?

- 1.9.0.5 Ist es wichtig, sich für Aktien zu entscheiden, die Dividenden zahlen??

So wählen Sie die besten Aktien aus, in die Sie investieren möchten

Die Auswahl der richtigen Aktien ist für Händler und Investoren von entscheidender Bedeutung. Wir haben eine vollständige, schrittweise Anleitung für neue Anleger zusammengestellt, um Ihnen bei der Auswahl der besten Aktien zu helfen, in die Sie investieren möchten.

Lust zu investieren, aber keine Ahnung, wie man Aktien auswählt? Du bist nicht alleine. Im Online-Bereich stehen unzählige Aktien zur Auswahl, sodass es für jeden entmutigend sein kann. Wahrscheinlich sind Sie brandneu in Aktieninvestitionen und brauchen nur eine helfende Hand.

Oder vielleicht sind Sie ein erfahrener Trader und möchten nur einige Aktien hinzufügen, um Ihr Portfolio zu diversifizieren. In jedem Fall wird dieser Leitfaden den Nebel darüber beseitigen, wie Sie Aktien selbst auswählen können.

Zum Beispiel ist es nicht immer die beste Option, mit den ältesten oder größten Unternehmen zusammenzuarbeiten. Sie sind eine sichere Wette, bieten aber nicht immer gute Renditen. Wenn Sie darüber nachdenken, sind die größten Belohnungen oft mit dem größten Risiko verbunden.

Um Ihnen bei der Entscheidung zu helfen, was Ihre eigenen Anlageziele für Aktien sein könnten, haben wir Ihnen einige Beinarbeit erspart und einen Leitfaden für die Auswahl von Aktien zusammengestellt.

In diesem Leitfaden wird erläutert, wie Sie die besten Aktien auswählen, in die Sie investieren möchten. Wir behandeln auch einige der vielen hilfreichen Tools und Indikatoren, die Sie für Ihren Forschungsprozess in Betracht ziehen sollten, sowie einige bewährte Strategien zur Auswahl von Aktien auf einem DIY Basis.

So wählen Sie die besten Aktien aus, in die Sie investieren möchten

Um die besten Aktien auszuwählen, in die Sie investieren möchten, müssen Sie zunächst nachforschen und das Unternehmen verstehen, die Rentabilität des Unternehmens überprüfen, Ihr Portfolio diversifizieren und schließlich Ihre Emotionen kontrollieren. Dies ist der Feind des Investierens.

Um den Prozess zu beschleunigen, haben wir umfassende Schritte zum Aufnehmen von Aktien zusammengestellt:

- Entscheiden Sie sich für eine oder mehrere Aktien.

- Wählen Sie eine Strategie für den Handel mit Aktien.

- Entscheiden Sie, wie lange Sie die Aktie halten möchten.

- Wählen Sie einen Broker und platzieren Sie den Trade.

- Führen Sie den Handel aus.

Teil 1: So wählen Sie Aktien aus – Grundlegende Metriken, die berücksichtigt werden müssen

Es stehen Tausende von Aktien zur Auswahl und Tausende von Hunderten von Plattformen, die Zugang zu ihnen bieten. Bei so viel Auswahl kann es schwierig sein, den Wald vor lauter Bäumen zu sehen!

In Anbetracht dessen haben wir für Teil 1 unseres Leitfadens zur Auswahl von Aktien eine kurze Liste grundlegender Metriken zusammengestellt, die berücksichtigt werden müssen. Dies sollte Ihnen bei der Entscheidung helfen, in welche Art von Aktien oder Sektoren Sie investieren möchten.

Auf welche bestimmten Börsen möchten Sie sich konzentrieren??

Wie Sie wahrscheinlich wissen, ist eine Börse ein Marktplatz für Verkäufer, Käufer und Händler, um Aktien zu tauschen. Es gibt jede Menge Börsen auf der ganzen Welt. Weniger als 20 von ihnen sind jedoch im „1-Billionen-Dollar-Club“. Dies bedeutet einfach, dass alle an der Börse notierten Aktien eine kollektive Marktkapitalisierung von über einer Billion Dollar haben.

Der größte Aktienmarkt der Welt ist ohne zu zögern die New York Stock Exchange (NYSE). Ab diesem Jahr überstieg die Börse die Eigenkapitalausstattung von mehr als 25 Billionen US-Dollar. Die nächstgrößten Börsenmärkte sind die NASDAQ, die London Stock Exchange (LSE) und die Tokyo Stock Exchange (TSE). Diese Börsen enthalten Tausende von Großaktien.

Vereinfacht ausgedrückt verkaufen an den oben genannten Börsen notierte Unternehmen Aktien ihres Unternehmens. Dies gibt Ihrem durchschnittlichen Joe die Möglichkeit, durch Investition einen Teil des Kuchens zu bekommen. Zum Zeitpunkt des Schreibens gehören zu den investierbaren Aktien mit der höchsten Marktdynamik Tesla, Quidel Corp., Amazonas, und Peloton – um ein paar zu nennen.

Zurück zu den Börsen – Nachfolgend haben wir einige der vielen Märkte aufgelistet, die Sie bei der Auswahl von Aktien berücksichtigen sollten, um sie Ihrem Portfolio hinzuzufügen.

- New Yorker Börse – NYSE – USA

- Nasdaq – NASDAQ – USA

- Japan Exchange Group – JPX – Japan

- Londoner Börse – LSE – UK, Italien

- Shanghai Stock Exchange – SSE – China

- Hong Kong Stock Exchange – SEHK – Hong Kong

- Euronext – Amsterdam, Brüssel, Dublin, Lissabon, Oslo, Paris

- Toronto Stock Exchange – TSX – Kanada

- Shenzhen Stock Exchange – SZSE – China

- Bombay Stock Exchange – BSE – Indien

- Nationale Börse – NSE – Indien

- Deutsche Börse – FRA – Deutschland

Bevor Sie in Aktien investieren können, müssen Sie sich überlegen, auf welche Märkte Sie sich konzentrieren möchten. Das heißt nicht, dass Sie nicht mehr als eine auswählen können.

Wenn Sie Zugang zum britischen Markt haben möchten, werden Sie wahrscheinlich die größte Börse nutzen – die Londoner Börse. Dieser Austausch besteht aus großen Unternehmen wie Tesco, Royal Dutch Shell plc, Unilever, BP plc, Royal Mail, und Britisch-Amerikanischer Tabak.

Sie könnten auch den Alternative Investment Market (AIM) in Betracht ziehen – die Sekundärbörse Großbritanniens. Hier befinden sich kleinere Unternehmen, die noch nicht groß genug sind, um auf die größere LSE umzusteigen.

Wenn Sie sich für die US-Märkte interessieren, sind an der NASDAQ Giganten wie Tesla zu Hause, Disney, Facebook, Microsoft, Apfel, und PayPal. In Europa gibt es auch jede Menge Börsen, von denen fünf im Hinblick auf die Marktkapitalisierung als bedeutend angesehen werden.

Euronext ist die größte Börse in Europa und umfasst Unternehmen wie LVMH (mit Leuten wie Louis Vuitton, Hennessy und Moët), IBM und L’Oréal.

Indem Sie international in Aktien aus verschiedenen Märkten investieren, können Sie Ihr Portfolio letztendlich gut diversifizieren.

Möchten Sie sich auf ein kleines oder großes Unternehmen konzentrieren??

Wir haben bisher einige große Akteure erwähnt, aber Sie haben viele Möglichkeiten hinsichtlich der Größe des Unternehmens, in das Sie investieren.

Zugegeben, Blue-Chip-Aktien sind weniger anfällig für Marktabschwünge. Dies ist hauptsächlich auf ihre beeindruckenden Bewertungen zurückzuführen – normalerweise in Milliardenhöhe. Ihre Renditen dürften jedoch viel geringer sein.

Daher sollten auch börsennotierte Unternehmen, von denen angenommen wird, dass sie klein bis mittelgroß sind, nicht ausgeschlossen werden. Sicher, diese Firmen gelten als riskanter als Multi-Milliarden-Pfund-Unternehmen. In der Regel werden Sie jedoch feststellen, dass dies die Aktien sind, die ein größeres Aufwärtspotenzial bieten.

Wenn es um die Aktiengröße geht, geben wir Ihnen einen kurzen Überblick über die Kategorisierung dieser Unternehmen

- Micro-Cap-Aktien haben eine Marktkapitalisierung von weniger als 300 Millionen US-Dollar

- Small-Cap-Aktien haben eine Marktkapitalisierung zwischen 300 und 2 Milliarden US-Dollar

- Mid-Cap-Unternehmen werden einen Wert zwischen 2 und 10 Milliarden US-Dollar haben

- Die „Large Cap“ liegt zwischen 10 und 200 Milliarden US-Dollar

- “Mega Cap” bedeutet eine Marktkapitalisierung von über 200 Milliarden US-Dollar

Wir haben eine Liste einiger Bestände unterschiedlicher Größe zusammengestellt, um Ihnen eine Vorstellung zu geben:

- Micro-Cap-Aktien – Funko, Mesa Air Group, Century Casinos, Vera Bradley, Universelles Technisches Institut, Jumia Technologies, Liberty Trip Advisor, Forterra

- Small-Cap-Aktien – Axos Financial, Tupperware Brands Corp., Textainer Group Holdings Ltd., Innovative Industrieimmobilien

- Mid-Cap-Aktien – Teledyne Technologies, Peloton Interactive, Livongo Health, Fünf unten, Cabot Microelectronics, Helen Of Troy, CMC Materials

- Large-Cap-Aktien – Alphabet (Google), Alibaba Group Holding, Microsoft, Apple, McDonalds, Docusign, Regeneron Pharmaceuticals

- Mega-Cap-Aktien – Tesla Motors Inc., Intel Corporation, Merck & Co, Bank of America, Netflix Inc., Berkshire Hathaway, UnitedHealth Group, Adobe Systems Inc.

Sie können auch Small-Cap-Aktien (oder welche Größe auch immer Ihre Fantasie anregt) einbeziehen, indem Sie in einen ETF investieren, der sich ausschließlich auf kleinere / größere Unternehmen konzentriert. Obwohl nicht alle aufgelisteten Aktien über einen ETF verfügbar sind, werden Ihnen die Optionen nicht fehlen.

Lesen Sie mehr: Welche Top 15 Aktien werden 2021 explodieren?

Ist es wichtig, dass Sie Dividenden aus Ihrer Investition erhalten??

Nehmen wir im Namen der Klarheit an, Sie wissen nicht, was Dividendenaktien sind. Einfach ausgedrückt: Sie erhalten einen Teil der Gewinne des Unternehmens. Schließlich sind Sie in die Firma investiert.

Die Wahl eines Unternehmens, das Dividenden anbietet, sollte für Sie kein Deal-Breaker sein. Aber es ist eine großartige Möglichkeit, den Schlag zu mildern, wenn eine Ihrer Investitionen an Wert verliert.

Auf der anderen Seite sollten wir beachten, dass Nicht-Dividenden-Unternehmen zu den angesehensten und erfolgreichsten Aktien gehören. Zum Beispiel haben Facebook, Google, Tesla und Amazon noch nie einen Cent an Dividendenzahlungen ausgegeben

Dies mag ein bisschen eng erscheinen, aber es scheint eine Methode zu geben, die hinter diesen Riesen steckt, die keine Dividenden an die Anleger zahlen.

Die Logik dahinter scheint zu sein, dass diese Aktien ihre Gewinne normalerweise in neue Unternehmen reinvestieren. Auf diese Weise führt dies langfristig zu höheren Renditen für Sie durch Kapitalgewinne.

Mit anderen Worten, sie haben dieses Geld in die Finanzierung des zukünftigen Wachstums des Unternehmens gesteckt. Daher sollte dies in Zukunft theoretisch für Sie von Vorteil sein.

Was kostet eine einzelne Aktie??

Sie müssen auch die Kosten einer einzelnen Aktie berücksichtigen. Zum Beispiel kosten einige Aktien weit über 1.000 USD pro Stück.

Lassen Sie uns einige Beispiele für die derzeit teuersten Aktien der Welt geben, beginnend am kleineren Ende der Skala:

- Booking Holdings (Booking.com) beträgt 1.917 USD für eine einzelne Aktie

- Zum Zeitpunkt des Schreibens einer einzelnen Aktie von Amazon Inc werden Sie 3.294 USD pro Aktie zurückerhalten

- Lindt & Die Sprüngli AG liegt bei 80.300 USD je Aktie

- Während die Investition von Legende Warren Buffetts Unternehmen “Berkshire Hathaway Inc” Ihnen atemberaubende 327.401 USD pro Aktie einbringen würde

Nicht viele von uns haben 6 oder sogar 4 Zahlen für Investitionszwecke oder auf andere Weise reserviert. Zum Glück bieten Broker wie eToro „Teilaktien“ an..

Dies bedeutet, dass Sie nicht nur eine ganze Aktie kaufen müssen, sondern auch nur einen Bruchteil. Das Beste daran ist, dass Sie nicht länger darauf warten müssen, dass ein Aktiensplit des Unternehmens durchgeführt wird! Wenn Sie beispielsweise 50 US-Dollar in ein Unternehmen mit einem Preis von 500 US-Dollar pro Aktie investieren würden, würden Sie 10% dieser bestimmten Aktien besitzen.

Betrachten Sie Börsensektoren / -industrien

Wenn Sie lernen, wie man Aktien auswählt, sollten Sie überlegen, in welche Branche Sie investieren möchten.

Obwohl wir der Meinung sind, dass Sie ein vielfältiges Portfolio führen sollten, ist dies ein guter Ausgangspunkt, um zu überlegen, ob Sie in Aktien der Technologiebranche oder vielleicht in Pharmazeutika usw. Investieren möchten.

Wir haben unter 10 Aktiensektoren neben einigen der beliebtesten Aktien in jeder Kategorie aufgeführt.

- Gesundheitsvorsorge – Johnson & Johnson, UnitedHealth Group, Abbott Laboratories, Merck, Thermo Fisher Scientific, Biogen Inc., CVS Health Corp., Livongo Health Inc. und mehr

- Materialien – Ecolab Inc. (ECL), LyondellBasell Industries NV, DuPont de Nemours Inc. (DD), Huntsman Corp. (HUN), Eagle Materials Inc., Ardagh Group SA, Berry Global Group In. Und mehr

- Basiskonsumgüter und Nicht-Basiskonsumgüter – Denken Sie an Coca-Cola, Campbells Suppe, McDonalds, Colgate, PRoctor Gamble Co., Estée Lauder. Home Depot Inc., Nike Inc., Starbucks, TJX-Unternehmen. Und mehr

- Informationstechnologie – Tesla Inc., IBM, Zoom Video Communications Inc., Livongo Health Inc., NortonLifeLock Inc., Salesforce.com Inc. und mehr

- Kommunikationsdienste – Zillow Group Inc., Twilio Inc., Russell 1000, Sektor Communication Services Select. Und mehr

- Finanzen – Wells Fargo, Morgan Stanley, PayPal, Unum Group, Brighthouse Financial Inc., MetLife Inc., White Mountains Insurance Group Ltd., Jefferies Financial Group Inc. und mehr

- Industrie – Abfallwirtschaft, Raytheon Technologies, 3M, GrafTech International Ltd., Air Lease Corp., Energizer Holdings Inc., Quanta Services Inc. und mehr

- Energie – Cheniere Energy Inc., NRG Energy Inc., Murphy Oil Corp., Valero Energy Corp., Antero Midstream Corp., ConocoPhillips, Williams Companies Inc. und mehr

- Dienstprogramme – PPL Corp., Sempra Energy, NRG Energy Inc., Eversource Energy, Public Service Enterprise Group Inc., NextEra Energy Inc., Sempra Energy. Und mehr

- Grundeigentum – Brookfield Property REIT Inc., Brandywine Realty Trust, Sektor Utilities Select, CoStar Group Inc., SBA Communications Corp. und mehr

Unabhängig davon, für welche Aktie Sie sich letztendlich entscheiden, sollten Sie immer bedenken, wie sich globale Ereignisse wie die COV-19-Pandemie auf Ihre Investition auswirken können. Mit anderen Worten, es ist unwahrscheinlich, dass Sie sich derzeit für eine Strandbranche entscheiden – wie Fluggesellschaften, Kreuzfahrten und Hotels.

Teil 2: Wie man Aktien auswählt – Über die Nachhaltigkeit der Aktien nachdenken

Das Nachdenken über die Nachhaltigkeit von Aktien, an denen Sie interessiert sind, klingt ziemlich offensichtlich, aber es ist entscheidend, dass Sie die Rentabilität eines Unternehmens unter geschäftlichen / Investitionsgesichtspunkten betrachten.

Frag dich selbst:

- “Wo wird das Unternehmen in den nächsten fünf bis zehn Jahren sein?”

- “Wird dieses Unternehmen jemals die gestiegenen Aktienkurse der Vergangenheit wieder gutmachen?”

Vor diesem Hintergrund sollten Sie bei der Beurteilung der Rentabilität der Aktien die folgenden Kennzahlen berücksichtigen.

Aktueller Aktienwert des Unternehmens – relativ zu historischen Höchstständen

Aktien ändern sich wie alle anderen Vermögenswerte häufig im Preis. Eine der Daten, die für Sie bei der Auswahl von Aktien am wichtigsten sind, ist jedoch das Allzeithoch des Unternehmens im Vergleich zu seiner aktuellen Bewertung.

Im Allgemeinen wird es als gutes Zeichen angesehen, wenn das betreffende Unternehmen eine höhere Bewertung aufweist als vor 12 Monaten. Obwohl es sich um Aktien handelt, ist es nicht so geschnitten und trocken. Die Bewertung eines Unternehmens hängt stark von Angebot und Nachfrage auf dem Markt ab.

Mit anderen Worten, wenn mehr Menschen verkaufen als kaufen, wird der Kurs einer Aktie wahrscheinlich sinken. Wenn es also mehr Käufer als Verkäufer gibt, steigt der Wert. Dies liegt daran, dass im letzteren Szenario die Aktien unterbewertet sind.

Dies sind wichtige Kennzahlen, auf die Sie achten müssen, wenn Sie lernen, wie Sie Aktien auswählen. Es bietet keine 100% ige Gewissheit, dass die Aktie des Unternehmens jemals ihre Aktienkurs-Ruhmestage zurückgeben wird. Es ist jedoch immer besser, bei der Auswahl der Aktien, in die investiert werden soll, so gut wie möglich informiert zu sein.

Können Sie auf ermäßigte Anteile zugreifen??

Es gibt Zeiten, in denen es für einen Anleger einfacher ist, zu ermäßigten Kosten auf Aktien zuzugreifen. Zum Beispiel, wenn es eine globale Nachricht wie COVID-19 gibt.

Dies führte dazu, dass große Unternehmen zig Prozentpunkte an Preis verloren, was hauptsächlich darauf zurückzuführen war, dass die Märkte in Panik gerieten.

Dies wäre ein guter Zeitpunkt, um einige Aktien zu einem super günstigen Preis zu kaufen und den Markteinbruch zu erwischen.

Gibt es Raum für das Unternehmen zu wachsen?

Einige der am schnellsten wachsenden Unternehmen auf der ganzen Welt wachsen so groß, dass sie sich am Ende selbst ausgleichen. Denken Sie nach dem Vorbild von Microsoft, IBM und Ford.

Während diese riesigen Unternehmen natürlich in alle Richtungen weiter wachsen können, ist es unwahrscheinlich, dass Sie die Renditen erzielen, die Sie in der Blütezeit des Unternehmens erzielen würden. Es sei denn, Sie packen sich einige reduzierte Aktien ein, wie oben erwähnt.

Am anderen Ende der Skala stehen dann erheblich kleinere Unternehmen. Firmen wie Netflix, Uber und Pinterest, die es schon so lange nicht mehr gibt wie die oben genannten Giganten, beginnen stattdessen gerade ihre Reise.

Dies gibt Ihnen eine bessere Chance, die steigenden Marktpunkte eines relativ neuen Unternehmens zu erleben. Dies bedeutet, dass Sie möglicherweise an den Erwartungen des erwarteten und anhaltenden Wachstums des Unternehmens festhalten können.

Bereit zum Eintauchen in die Aktienmarkt?

Teil 3: So wählen Sie Aktien aus – Diversifizieren Sie Ihr Portfolio

Wenn Sie Ihr Anlageportfolio diversifizieren möchten, sollten Sie ein solides Verständnis für Preisdiagramme, fundamentale und technische Analysen, Gewinnberichte und mehr haben. Es kann Monate, wenn nicht Jahre dauern, bis die oben genannten Tools beherrscht sind.

Vor diesem Hintergrund werden Sie erfreut sein zu erfahren, dass es eine Vielzahl von Methoden gibt, die Sie unterstützen können. Mit diesen Funktionen können Sie Aktien und Aktien auswählen, in die Sie investieren möchten, ohne zuerst die Vor- und Nachteile der Analyse kennenlernen zu müssen.

Beginnen wir mit Börsenindizes, bevor wir uns direkt mit den Funktionen und ETFs von Copy Trading befassen.

Denken Sie an Börsenindizes

Viele Menschen entscheiden sich dafür, über einen „Börsenindex“ in Aktien zu investieren. Falls Sie sich nicht bewusst sind, können Sie mit nur einer Investition gleichzeitig in mehrere Unternehmen investieren.

Nehmen wir an, dass Sie an einer Investition in das S interessiert sind&P 500 Index. Die S.&Der P-Index besteht aus den größten börsennotierten US-Unternehmen wie: Apple, Microsoft, Facebook und Johnson und Johnson.

Dieser Index wird als risikoarm eingestuft, nicht zuletzt, weil er über 505 Aktien diversifiziert ist – an denen Sie alle Aktien kaufen würden.

Ein weiterer beliebter Index ist der FTSE 100, der 101 Aktien der größten Blue-Chip-Unternehmen der Londoner Börse enthält. Zu diesen Firmen im Index gehören Royal Dutch Shell, BP, British American Tobacco, Unilever und viele weitere.

Indem Sie in solche Indizes investieren, können Sie Ihr Portfolio diversifizieren – ohne Analysen und Finanzberichte beherrschen zu müssen, um sich zu engagieren.

Einfach ausgedrückt, wenn Sie in einen Index investieren, können Sie Ihre Anlagen dünner verteilen – mit geringen Kosten und maximalem Engagement. Das übergeordnete Konzept ist, dass sich sowohl die Abwertung als auch die Aufwertung von Aktien ausgleichen. Aber im Laufe der Zeit wird das letztere das erstere übertreffen.

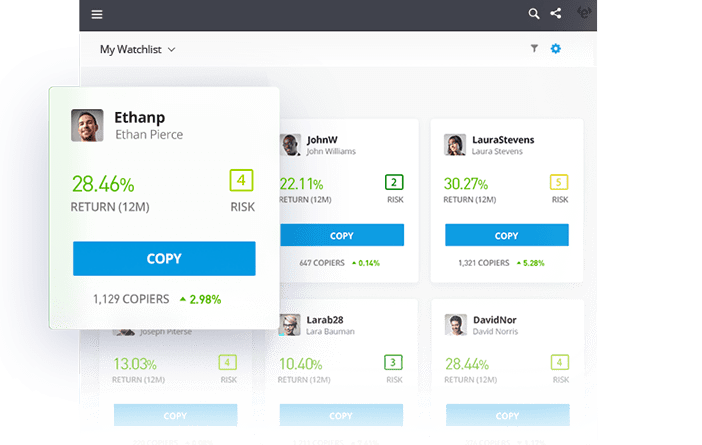

Probieren Sie eine Kopierhandelsfunktion aus

Copy Trading ist ein Phänomen, das in der Aktienszene große Wellen geschlagen hat. Mit dieser Funktion, die vom führenden Broker eToro angeboten wird, können Sie die Trades eines erfahrenen Anlegers auf vergleichbarer Basis kopieren.

Die Idee hinter dieser innovativen Funktion ist einfach. Wenn Sie einen anderen Investor kopieren, müssen Sie die mit der Analyse verbundenen Tools und Diagramme nicht mehr erlernen. Stattdessen können Sie passiv in Aktien investieren, indem Sie sich dafür entscheiden, die Investitionen eines anderen Händlers widerzuspiegeln.

Sie können einen Investor anhand der Ihnen zur Verfügung gestellten Informationen auswählen. Dies beinhaltet normalerweise; Auf welche Aktien konzentrieren sie sich, wie viel Risiko gehen sie gerne ein und in der Vergangenheit und Gegenwart entwickeln sie sich als „kopierter Händler“..

Dies ist nur ein weiterer Weg, um ein maximales Engagement in einer Vielzahl von Aktien zu erzielen, ohne Tausende anordnen zu müssen, um eine vollständige Aktie zu kaufen. Darüber hinaus können Sie mehrere Händler gleichzeitig kopieren.

Exchange Traded Funds (ETFs)

Ähnlich wie bei Aktienindizes können Sie mit ETFs über eine einzige Anlage in mehrere Unternehmen investieren.

ETFs werden von Portfoliomanagern verwaltet, die die Anlage für Sie abwickeln – Aktien kaufen und verkaufen, wenn dies als notwendig erachtet wird. Sie werden feststellen, dass sich verschiedene ETFs auf verschiedene Dinge konzentrieren.

Einige überwachen beispielsweise bestimmte Marktindizes wie den FTSE 100. Andere verfolgen möglicherweise bestimmte Sektoren wie den Material-, Gesundheits- oder Technologiesektor.

Darüber hinaus werden sich einige ETFs ausschließlich auf Unternehmen konzentrieren, die hohe Dividendensäulen ausschütten. Auf diese Weise in Aktien zu investieren, ist eine großartige Möglichkeit, Ihr Anlageportfolio zu diversifizieren, ohne selbst entscheiden zu müssen, welche Aktien Sie wählen möchten.

Dadurch entfällt die Notwendigkeit, stundenlange Nachforschungen anzustellen oder Ihre technischen Analysefähigkeiten aufzufrischen.

Teil 4: Wie man Aktien auswählt – Verwendung grundlegender und technischer Analysen

Wenn Sie nach der Auswahl von Aktien fragen, werden Ihnen die erfahrensten Anleger sagen, dass Sie viel recherchieren müssen. Schließlich ist es wichtig, Entscheidungen auf der Grundlage der finanziellen Leistung des Unternehmens zu treffen, um die Rentabilität der Aktien des Unternehmens vorherzusagen.

Wie bereits erwähnt, kann das Lesen der Märkte und das Analysieren der finanziellen Leistung eines Unternehmens Jahre dauern. Ganz zu schweigen von der Möglichkeit, darüber zu spekulieren, ob der Kauf einer Aktie langfristig rentabel ist.

Lassen Sie uns einen Blick darauf werfen, wie Sie fundamentale und technische Analysen verwenden können, um bei Ihrer Mission zu lernen, wie man Aktien auswählt.

Welche Elemente machen Aktien wertvoll??

Der Wert einer Aktie wird anhand des Verhältnisses zwischen Angebot und Nachfrage des betreffenden Marktes berechnet.

Wenn die Nachfrage nach einer Aktie im Hochlager liegt, steigt der Preis im Allgemeinen nach oben. Daher ist es selbstverständlich, dass der Preis tendenziell niedriger ist, wenn die Nachfrage nach einer Aktie niedrig ist.

Einige Investoren konzentrieren sich auf bescheidenere Unternehmen, da sie das Potenzial für Wachstum haben. Andere bevorzugen es, von Anfang an in Aktien mit sicheren und robusten Fundamentaldaten zu investieren.

Dies führt uns gut dazu, wie Sie feststellen können, ob Aktien über- oder unterbewertet sind.

Identifizierung über- und unterbewerteter Aktien

Um festzustellen, ob eine Aktie über- oder unterbewertet ist, sollten Sie am besten sowohl eine technische als auch eine fundamentale Analyse durchführen. Beides werden wir als nächstes genauer behandeln.

Die Verwendung der Analyse, die Ihnen zur Verfügung steht, ist wirklich der einzige Weg, um ein Gesamtbild des Marktes zu erhalten, auf dem Sie handeln.

Um den Wert einer Aktie zu ermitteln, ist dies kein Hinweis darauf, dass Sie die günstigsten Aktien finden müssen. Stattdessen suchen Sie nach erstklassigen Aktien, die unter dem fairen Preis des Vermögenswerts bewertet werden.

Die Idee ist, dass sich der Marktwert im Laufe der Zeit von selbst korrigiert – was den wahren Wert widerspiegelt. Dies wird erreicht, indem entschieden wird, eine unterbewertete Aktie zu kaufen, bevor sie zu ihrem inneren Aktienkurs zurückkehrt.

Fundamentalanalyse: Top Down v Bottom Up

Es gibt zwei Wege, die Sie einschlagen können, wenn Sie sich mit Grundlagenforschung befassen: “Bottom-up” und “Top-down”..

Für den Fall, dass Sie noch nichts von diesen Ansätzen zur Fundamentalanalyse gehört haben, lassen Sie uns die einzelnen Methoden näher erläutern.

Top-Down-Methode

Beginnen wir mit dem Top-Down-Ansatz, der bei weitem am wenigsten zeitaufwändig ist. Dies macht es für Neulinge oder erfahrene Investoren geeignet, die nur das ganze Bild wollen – schnell.

Der Top-Down-Ansatz beinhaltet normalerweise die Analyse von Dingen wie dem Bruttoinlandsprodukt (BIP) und dem Wirtschaftswachstum.

Darüber hinaus und bevor Sie eine endgültige Entscheidung darüber treffen, welchem Unternehmen oder Sektor Sie Ihre Aufmerksamkeit widmen möchten, möchten Sie möglicherweise auch die Zinssätze und die Geldpolitik analysieren. Berücksichtigen Sie außerdem Inflation, Renditen und Anleihepreise.

Sie sind sich nicht sicher, wie Sie überhaupt mit der Analyse der Renditen eines Unternehmens beginnen sollen? Keine Angst. Wir werden in diesem Leitfaden zur Aktienauswahl etwas Licht in die Bewertung der finanziellen Leistung eines Unternehmens bringen.

Bottom-up-Methode

Die Verwendung dieser Art von Analyse konzentriert sich weder auf die Grundlagen der Branche noch auf die Marktbedingungen. Das Hauptaugenmerk liegt darauf zu bestimmen, wie sich das jeweilige Unternehmen gegen die Konkurrenz behauptet.

Wenn dies in Ihrer Straße besser klingt, können Sie Ihren Bottom-up-Ansatz für die Analyse beginnen, indem Sie sich mehr mit Finanzen befassen.

Um Ihnen eine Vorstellung zu geben, müssen Sie die Produkte, das Management und eine Vielzahl unterschiedlicher Finanzkennzahlen des Unternehmens untersuchen.

Wir haben die Finanzkennzahlen weiter unten in diesem Leitfaden behandelt. Bleiben Sie also bei uns.

Hilft mir die technische Analyse bei der Auswahl von Aktien??

In diesem Abschnitt erfahren Sie, wie Sie Aktien auswählen, indem Sie die technische Analyse in vollem Umfang nutzen.

Kurz gesagt, Ihr Ziel ist es, sich auf die Bewegungen der Aktie und die verfügbaren Kursdaten zu konzentrieren. Mit anderen Worten, Muster und Trends, die auf zukünftige Marktbewegungen hinweisen.

Anleger identifizieren Trends anhand einer Vielzahl technischer Indikatoren. Daher ist die Verwendung von mehr als einem Indikator die beste Wahl.

Um Ihnen bei der Entscheidung zu helfen, welche Strategie für Sie auf der Seite der technischen Analyse am besten geeignet ist, haben wir eine Liste der nützlichsten Tools zusammengestellt, die Sie berücksichtigen sollten.

- Relativer Festigkeitsindex (RSI) – Der RSI wird häufig verwendet, um die Marktbedingungen und die Dynamik einer Aktie zu veranschaulichen und potenziell gefährliche Kursverschiebungen hervorzuheben

- Ichimoku-Wolke – Bei diesem Indikator handelt es sich ausschließlich um das Widerstands- und Unterstützungsniveau des Vermögenswerts. Der Indikator projiziert die Preisdynamik und bietet Signale, die Sie bei Ihrer Entscheidungsfindung unterstützen

- Exponentieller gleitender Durchschnitt (EMA) – Die EMA überwacht wichtige Marktverschiebungen und beurteilt, wie legitim sie sind

- Gleitender Durchschnitt (MA) – Die MA verhindert das zusätzliche „Rauschen“ kurzfristiger Kursanstiege einer Aktie und konzentriert sich dabei auf die Richtung eines bestimmten Preistrends

- Moving Average Convergence Divergence (MACD) – Die MACD identifiziert Entwicklungen in der Dynamik. Dies wird erreicht, indem zwei verschiedene gleitende Durchschnitte genommen und miteinander verglichen werden

- Stochastischer Oszillator – Der stochastische Oszillator zeigt den Trend und die Impulsstärke eines Vermögenswerts. Dies wird erreicht, indem verschiedene Preisspannen mit dem Schlusskurs des Vermögenswerts verglichen werden. Dies erfolgt über einen bestimmten Zeitraum

- Durchschnittlicher Richtungsindex – Dieser Index zeigt die Stärke des Preistrends und hilft Ihnen bei der Entscheidung, ob sich ein Abwärtstrend oder ein Aufwärtstrend voraussichtlich fortsetzen wird

- Fibonacci-Retracement – Das Fibonacci-Retracement gibt an, inwieweit sich ein Markt voraussichtlich gegen die aktuelle Preisentwicklung bewegen wird

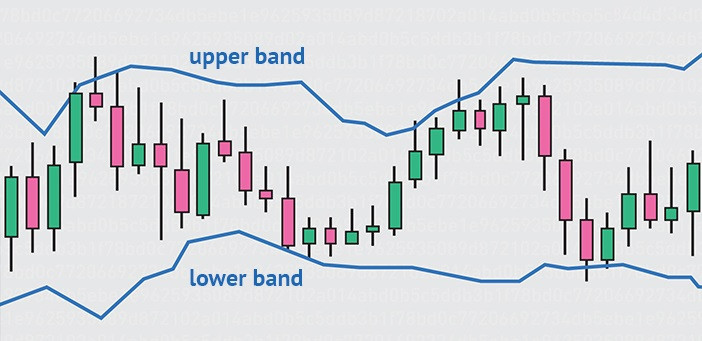

- Bollinger Bands – Bollinger-Bänder sind hilfreich, um über die langfristigen Kursverschiebungen von Aktien zu spekulieren. Dies macht es sehr vorteilhaft zu identifizieren, wenn der betreffende Vermögenswert außerhalb des üblichen Kursniveaus der Aktie operiert.

- Standardabweichung – Dieser technische Indikator ist praktisch für die Berechnung des Volumens von Preisverschiebungen, um leichter feststellen zu können, wie wahrscheinlich es ist, dass sich die Volatilität später auf den Preis auswirkt.

Fundamentalanalyse vs. technische Analyse: The Lowdown

Wenn es darum geht, Aktien effektiv auszuwählen, sind sowohl fundamentale als auch technische Analysen wichtige Faktoren. Wir können nicht wirklich sagen, dass das eine dem anderen überlegen ist – weil beide sehr unterschiedlich sind.

Welche Kategorie von Analyse Sie verwenden, hängt letztendlich von Ihnen ab – oder vielmehr von Ihrer persönlichen Strategie.

Generell entscheiden sich langfristige Händler und Investoren für den Ansatz der Fundamentalanalyse. Während sich Menschen, die eine kurzfristige Strategie anwenden, in der Regel auf technische Analysen konzentrieren.

Trotzdem sind wir der Meinung, dass Sie jedes Investitionsvorhaben optimieren können, indem Sie beide Vorteile nutzen. Auf diese Weise ist es unwahrscheinlich, dass Sie wichtige Informationen zu Aktien verpassen, in die Sie finanziell investiert sind.

Quantitative und qualitative Aktienfaktoren

Beginnen wir mit der Erklärung, dass ein „quantitativer Faktor“ das mathematische Ergebnis einer messbaren Entscheidung ist. Einfacher ausgedrückt: Quantitative Faktoren sind normalerweise Teil der Finanzanalyse. Ziel ist es, eine Situation richtig einzuschätzen.

Ein „qualitativer Faktor“ ist das Ergebnis einer Entscheidung, die nicht messbar ist – wie Investoren, Moral und Produkte.

Lassen Sie uns jeweils einige Beispiele geben, beginnend mit qualitativen Faktoren.

Qualitative Faktoren

- Finanznachrichten – Bei der Aktienauswahl ist es wichtig, stets über die neuesten Nachrichten informiert zu sein. Wie bereits erwähnt, können Nachrichten und Unruhen zu einer hohen Volatilität führen. Andere Ereignisse, auf die Sie achten sollten, wären wirtschaftliche Entwicklungen – wie z. B. Zinsänderungen.

- Unternehmensnachrichten – Unternehmensnachrichten wie betrügerische Aktivitäten, Datenverletzungen und Sweatshop-Bedingungen können einen enormen Einfluss auf den Wert von Aktien haben. Zum Beispiel fielen die BooHoo-Aktien um 19,5%, nachdem der Skandal um die Arbeitsbedingungen im Sweatshop ausgebrochen war. Ein weiteres Beispiel ist Facebook, dessen Anteile um über 7% zurückgingen, nachdem die Nachricht von einem Verstoß gegen private Daten kam.

- Veränderungen im Personal – Zu beachten sind unter anderem Veränderungen in der Managementstruktur des Unternehmens. Kurz gesagt, Personalveränderungen können die allgemeine Wahrnehmung des Marktes für das Geschäft verändern – was wiederum einen direkten Einfluss auf die Aktienkurse haben wird.

Quantitative Faktoren

- Ergebnisveränderung – Ein wichtiger Teil der Fundamentalanalyse besteht darin, auf die Gewinne des Unternehmens zu achten. Wenn zum Beispiel die Gewinne des Unternehmens sinken, die Kosten der Aktie jedoch nicht angepasst werden, ist dies ein wirklich starker Hinweis darauf, dass der breitere Markt für das Unternehmen optimistisch ist.

- Dividenden – Wie bereits erwähnt, sind Dividenden Ihr Anteil an den Gewinnen des Unternehmens, die zwischen den Aktionären ausgeschüttet werden. Dies kann auch über einen ETF erreicht werden, der sich hauptsächlich auf dividendenausschüttende Aktien konzentriert.

- Unternehmensbilanz – Die Bilanz eines Unternehmens fasst im Wesentlichen seine finanzielle Situation zusammen – einschließlich Schulden und Vermögenswerte. Diese Bilanzen spiegeln die voraussichtlichen Gewinne wider, die sich auf den Kurs einer Aktie auswirken.

Bereit zum Eintauchen in die Aktienmarkt?

Teil 5: So wählen Sie Aktien aus – Analysieren Sie die finanzielle Leistung des Unternehmens

Nachdem wir viele Ratschläge zur Auswahl von Aktien gegeben haben, müssen wir die Performance erwähnen. Eine andere Möglichkeit, sich bei der Entscheidungsfindung zu unterstützen, besteht darin, die Details der finanziellen Aktivitäten eines Unternehmens in Vergangenheit und Gegenwart zu überprüfen.

Damit wollen wir uns ein klares Bild von der Verschuldung des Unternehmens im Vergleich zum Shareholder Value machen. Die meisten Unternehmen haben eine geringe Verschuldung, daher ist es Ihre Aufgabe, zu beurteilen, was zu viel ist.

Im Folgenden sind einige der hilfreichsten Kennzahlen aufgeführt, die Sie bei der Analyse der finanziellen Leistung eines Unternehmens verwenden können.

KGV – Preis-Gewinn-Verhältnis

Das Kurs-Gewinn-Verhältnis (KGV) ist nützlich, um den Preis von zwei verschiedenen Aktien in einem bestimmten Sektor gegenüberzustellen. Dieses Verhältnis zeigt, wie viel Sie ausgeben müssten, um einen Dollar Gewinn zu erzielen.

Es ist ein großartiges Instrument, um festzustellen, ob sich ein Unternehmen im über- oder unterbewerteten Lager befindet. Dies wird durch die Auswertung historischer Preisdaten und Durchschnittswerte erreicht.

D / E-Verhältnis – Verhältnis von Schulden zu Eigenkapital

Die Verschuldungsquote berechnet das Vermögen des Unternehmens gegen seine Verschuldung. Dies zeigt Ihnen das Leistungsniveau des Unternehmens im Vergleich zu seinen Konkurrenten.

Wenn die Quote niedrig erscheint, kann dies darauf hinweisen, dass der Großteil des Kapitals des Unternehmens von seinen Aktionären stammt.

Vor diesem Hintergrund hängt ein Verhältnis, das entweder als schlecht oder als gut eingestuft wird, vollständig von der jeweiligen Branche ab. Zum Beispiel verwendet die Immobilienbranche regelmäßig riesige Kredite, um für neue Unternehmungen zu bezahlen – Sie würden also nicht unbedingt viel Schulden als rote Fahne sehen.

ROE-Verhältnis – Eigenkapitalrendite

Die Eigenkapitalrendite hat die Aufgabe, das Eigenkapital des Unternehmens in Prozent gegen die potenzielle Rentabilität darzustellen.

Durch die Überprüfung des ROE haben Sie eine bessere Chance zu entschlüsseln, ob ein Unternehmen unabhängig genug Einkommen erzielt – im Vergleich zur Investition der Aktionäre.

PEG-Verhältnis – Preis / Ergebnis zu Wachstum

Preis / Ergebnis zu Wachstum berechnet das oben genannte KGV im Vergleich zum Jahresergebnis je Aktie (EPS).

Wenn Sie sich immer noch überlegen, welche Aktien Ihnen gefallen könnten, sollte die PEG-Quote auf jeden Fall Teil Ihrer Anlagestrategie sein. PEG ist ideal, um Ihnen die wahre und faire Bewertung einer Aktie zu zeigen.

P / B-Verhältnis – Preis zu buchen

Das Preis-Buch-Verhältnis berechnet den Buchpreis des Unternehmens gegen den Barwert.

Wenn Sie ein höheres Verhältnis als 1 sehen, deutet dies auf Aktien hin, die als überbewertet gelten. Auch hier müssen Sie berücksichtigen, mit welchem bestimmten Sektor Sie es zu tun haben.

Aktuelles Verhältnis

Die aktuelle Kennzahl gibt an, ob die Schulden des Unternehmens durch verfügbare Vermögenswerte gedeckt werden können oder nicht.

Der Aktienkurs und das aktuelle Verhältnis sind miteinander verbunden. Wenn die aktuelle Quote niedrig ist, ist die Wahrscheinlichkeit groß, dass der Aktienwert weiter sinkt.

Ist das Unternehmen stabil??

Wie Sie wahrscheinlich inzwischen wissen, gibt es mehrere Möglichkeiten, die Analyse zu verwenden, wenn Sie lernen, wie man Aktien auswählt. Zu wissen, ob ein Unternehmen stabil erscheint oder nicht, kann Ihnen nur bei der Auswahl der richtigen Aktien helfen.

Eine der besten Möglichkeiten, um die Stabilität eines Unternehmens zu beurteilen, besteht darin, historische Kursbewegungen auf breitere Börsenversagen zu untersuchen. Sie sollten prüfen, ob sich das Unternehmen erholt hat und wenn ja, wie schnell und einfach. Dabei vergleichen Sie den Aktienkurs damals und heute – für ein vollständiges Bild.

Teil 6: So pflücken Sie Aktien – 4 Tipps für den Einstieg heute!

Im letzten Abschnitt unseres Leitfadens zur Auswahl von Aktien haben wir vier nützliche Tipps aufgeführt, die sicherstellen, dass Sie Ihre Karriere als Aktienhändler auf den richtigen Fuß setzen!

1. Finden Sie einen guten Broker, bei dem Sie sich anmelden können

Idealerweise müssen Sie nach einem Broker suchen, der eine Lizenz von einer Aufsichtsbehörde besitzt. Der Grund, warum Sie sich besser an lizenzierte Broker halten sollten, besteht darin, dass diese gesetzlich verpflichtet sind, Regeln wie die Trennung von Kundenfonds einzuhalten und Ihr Geld von dem des Unternehmenskapitals fernzuhalten.

Darüber hinaus müssen alle lizenzierten Handelsplattformen die KYC-Regeln (Know Your Customer) einhalten – Verhinderung von Geldwäsche, Terrorismusfinanzierung und Betrug usw. Sie müssen auch prüfen, ob die Plattform die Aktien anbieten kann, an denen Sie interessiert sind im Handel / Investieren in.

Und stellen Sie natürlich sicher, dass Sie einen Broker verwenden, der niedrige Gebühren bietet. eToro, So können Sie beispielsweise über 1.700 Aktien zu 100% provisionsfrei kaufen. Dies stellt sicher, dass Ihre Gewinne nicht durch unvermeidbare Maklergebühren aufgezehrt werden.

eToro – Top Börsenmakler in Großbritannien (0% Provision und keine Stempelsteuer)

eToro hat sich über viele Jahre in der Börsenbranche als vertrauenswürdig erwiesen – wir empfehlen Ihnen, sie auszuprobieren.

Ihr Kapital ist gefährdet. Andere Gebühren können anfallen

2. Lernen Sie die Besonderheiten des Marktes kennen

Das Erlernen der Vor- und Nachteile von Aktien muss keine teure Lektion in „Was nicht zu tun ist“ sein. Stattdessen finden Sie auf unserer Website eine Vielzahl von Lehrmaterialien, die Ihnen die Seile bequem von zu Hause aus beibringen – bevor Sie Ihr Kapital riskieren.

Neben dem Material, das wir hier bei Trading Education anbieten, lohnt es sich auch, sich ein relevantes Buch über die Auswahl von Aktien zu besorgen.

Einige der besten Bücher, die wir mögen, sind:

- Stock Investing For Dummies – von Paul Mladjenovic

- Der intelligente InvestorDas endgültige Buch über Value-Investing. Ein Buch mit praktischen Ratschlägen – von Benjamin Graham und Jason Zweig

- An der Wall Street gewinnen – von Martin Zweig

- Wann zu verkaufen: Insider-Strategien für Börsengewinne – von Justin Mamis

- Irrationaler Überschwang: 3. Auflage Überarbeitete und erweiterte 3. Auflage – von Robert J. Shiller

- Wie man mit Aktien Geld verdient – von William O’Neil

In Bezug auf Nachrichten wenden sich viele Investoren an Google Finance, CBS MoneyWatch und Yahoo Finance. Weitere Informationen zu Finanznachrichten finden Sie in Bloomberg und im Wall Street Journal.

Neben der großen Auswahl an Büchern, Kursen und Lehrvideos können Sie auch ein Demo-Konto ausprobieren, um sich frei zu üben.

Lesen Sie auch: Investieren Sie wie Peter Lynch – der Experte für Aktienauswahl

3. Machen Sie sich mit grundlegenden und technischen Analysen vertraut

Wir haben grundlegende und technische Analysen ausführlich behandelt, damit Sie verstehen, wie hilfreich es ist, Aktien auszuwählen – sowie wann Sie festhalten oder loslassen müssen.

Daher ist es wichtig, dass Sie zumindest ein grundlegendes Verständnis für beide Analyseformen haben. Dies verbessert Ihre Chancen, die besten Aktien auszuwählen und den Markt richtig zu steuern, erheblich.

Die besten Investoren untersuchen die finanzielle Leistung des Unternehmens im Detail und decken verschiedene Kennzahlen ab, die Wachstum, Marktwert und Stabilität veranschaulichen.

Wie bereits erwähnt, verwenden Aktieninvestoren Diagramme und Tools, um nach Handelsspannen und -trends zu suchen. Wenn Sie eine Zusammenfassung der beliebtesten technischen Analysetools benötigen, gehen Sie weiter oben auf dieser Seite spazieren.

4. Erstellen Sie eine Risikomanagementstrategie

Ein weiterer wichtiger Tipp beim Erlernen der Aktienauswahl ist die Erstellung einer Risikomanagementstrategie, an die Sie sich halten können. Dies liegt daran, dass sich der Wert von Aktien aufgrund äußerer Einflüsse regelmäßig ändert. Daher ist die Aktienszene mit einem gewissen Risiko verbunden.

Bei der Auswahl Ihrer eigenen Aktien wird deutlich, dass es neben guten auch schlechte und hässliche Aktien gibt.

Das heißt, es gibt einige Unternehmen, die von der Konkurrenz ausgespült werden. Dann haben Sie Firmen, die unter neuer Leitung zu kämpfen haben, und solche, die prähistorische Geschäftsmodelle verwenden, die heutzutage einfach nicht mehr funktionieren.

Vor diesem Hintergrund besteht die effektivste Risikomanagementstrategie darin, so viel wie möglich zu diversifizieren. Ihr Portfolio sollte eine Vielzahl von Aktien aus verschiedenen Märkten und Sektoren enthalten. Bringen Sie die Dinge auf die nächste Ebene, indem Sie Aktien von mehreren Börsen und Regionen kaufen.

Bereit zum Eintauchen in die Aktienmarkt?

Wie man Aktien auswählt: Die vollständige Schlussfolgerung

Hier hast du es. Das Pflücken von Aktien sollte nicht nur ein Stich in die dunkle Angelegenheit sein – schließlich geht es um Geld.

Der einzige Weg zu wissen, ob eine Aktie eine rentable Investition für Sie ist, besteht darin, Ihre Hausaufgaben für das betreffende Unternehmen zu machen.

Es gibt unzählige verschiedene Möglichkeiten, sich über die Vor- und Nachteile einer Aktie zu informieren. Ein guter Ausgangspunkt ist die Bewertung der finanziellen Gesamtleistung und -stabilität des Unternehmens.

Dies bedeutet, dass Sie die Konten, das Schuldenmanagement und verschiedene andere Kennzahlen des Unternehmens untersuchen, um ein vollständiges Bild der Gesundheit seiner Aktien zu erhalten. Alles in allem sollten Sie nur sicherstellen, dass Sie nicht einer oder zwei Aktien überbelichtet werden. Bauen Sie stattdessen ein stark diversifiziertes Portfolio auf, um Ihr langfristiges Risiko zu minimieren.

FAQs

Wie kann ich die besten Aktien auswählen??

Der bestmögliche Start, den Sie sich bei der Auswahl der Aktien geben können, besteht darin, Ihre Hausaufgaben im Unternehmen zu machen. Zum Beispiel kann es hilfreich sein, sich die finanzielle Leistung und historische Daten anzusehen, die Ihnen zeigen, wie sie in der Vergangenheit mit Höhen und Tiefen umgegangen sind.

Was als vielfältiges Aktienportfolio angesehen wird?

Ein vielfältiges Aktienportfolio verfügt im Wesentlichen über eine Vielzahl unterschiedlicher Aktien in Ihrem Anlagekorb – für ein maximales Engagement an den Märkten. Beispielsweise könnten Sie 100 Aktien aus vielen verschiedenen Sektoren, Märkten und Ländern haben.

Was passiert, wenn ich mir keinen vollen Anteil leisten kann??

Viele Anleger entscheiden sich jetzt für eine Anlage in Exchange Traded Funds (ETFs). ETFs verfolgen den S.&Zum Beispiel der P 500-Index, der 505 Aktien verschiedener Unternehmen enthält. Auf diese Weise können Sie über einen einzigen Trade in viele große Aktien investieren. Sie können auch einen Online-Broker wie eToro verwenden, der Teilanteile unterstützt. Dies bedeutet, dass Sie einen Bruchteil einer Aktie für nur 50 US-Dollar kaufen können.

Was ist die beste Aktie zu wählen?

Es gibt keine eindeutige Antwort auf diese Frage, da alles von Ihren eigenen finanziellen Zielen und Ihrer Risikobereitschaft abhängt. Wenn Sie wirklich Schwierigkeiten haben, einzelne Aktien zum Kauf auszuwählen, empfehlen wir Ihnen, sich für einen Indexfonds zu entscheiden.

Ist es wichtig, sich für Aktien zu entscheiden, die Dividenden zahlen??

Nein. Die Auswahl von Aktien mit Dividenden bedeutet nicht unbedingt mehr Gewinne. Einige der größten Blue-Chip-Unternehmen der Welt zahlen keinen einzigen Cent an Dividenden – verwenden dieses Geld stattdessen, um das Geschäft auszubauen. Alternativ können Sie einen relevanten ETF auswählen, mit dem Sie auf Hunderte, wenn nicht Tausende von Dividendenaktien zugreifen können.

Weiterlesen:

Die 11 besten Cannabis-Aktien des Jahres 2020

Aktienhandel: Wie man Aktien handelt, wie man den Aktienhandel überlebt

Die besten 15 Mid-Cap-Aktien zum Kauf im Jahr 2021

Welche Aktien im Jahr 2021 zu kaufen?

Top 7 Wachstumsaktien für Investitionen im Jahr 2021

Aktienhandel UK Für Anfänger 2021