Contents

- 1 2021 में निवेश के लिए शीर्ष मिड कैप स्टॉक

- 1.1 2021 में खरीदने के लिए शीर्ष 15 मिड-कैप स्टॉक

- 1.2 मिड कैप स्टॉक क्या हैं?

- 1.3 बीच का अंतर स्मॉल-कैप, मिड-कैप और लार्ज-कैप स्टॉक्स.

- 1.4 2021 में खरीदने के लिए शीर्ष 15 मिड-कैप स्टॉक्स की सूची

- 1.4.1 1. स्केचर्स (SKX)

- 1.4.2 2. डेकर आउटडोर कॉर्प (DECK)

- 1.4.3 3. पेलोटोन इंटरएक्टिव (PTON)

- 1.4.4 4. रेडफिन (RDFN)

- 1.4.5 5. एसेम (एसीएम)

- 1.4.6 6. खेल कार्यशाला (जीएडब्ल्यू)

- 1.4.7 7. हेलन ऑफ ट्रॉय (HELE)

- 1.4.8 8. फ्रेशपेट (FRPT)

- 1.4.9 9. कोटि

- 1.4.10 10. हिल-रोम होल्डिंग्स (HRC)

- 1.4.11 11. लेंडिंगट्री इंक। (ट्रे)

- 1.4.12 12. डायमंडबैक एनर्जी (FANG)

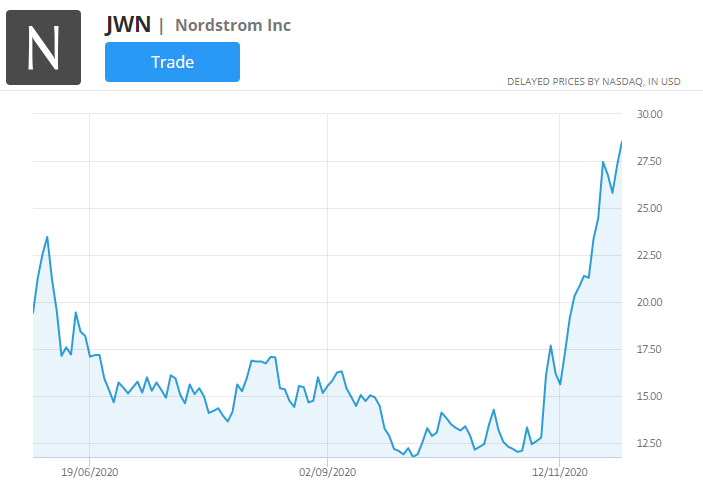

- 1.4.13 13. नॉर्डस्ट्रॉम (JWN)

- 1.4.14 14. प्लग पावर (प्लग)

- 1.4.15 15. पांच नीचे (पांच)

- 1.5 2021 में निवेश करने के लिए सबसे अच्छे मिडकैप शेयरों पर अंतिम शब्द

- 1.6 क्या आपके लिए मिड कैप स्टॉक सही हैं?

- 1.7 2021 के लिए 15 मिड-कैप स्टॉक्स में निवेश शुरू करना चाहते हैं?

- 1.8 प्रमुख बिंदु:

2021 में निवेश के लिए शीर्ष मिड कैप स्टॉक

क्या आप ऐसे शेयरों की तलाश कर रहे हैं जो दोनों दुनिया के सर्वश्रेष्ठ को पेश कर सकें? क्या आप वित्तीय विकास की क्षमता के साथ संतुलन और सुरक्षा दे सकते हैं? फिर ये शीर्ष मिडकैप शेयर आपके लिए 2021 में खरीदने पर विचार करेंगे.

2020 के अंत के करीब आने के साथ, यह कहना सुरक्षित है कि दुनिया भर के व्यवसायों के लिए, चुनौतीपूर्ण इस साल का वर्णन करने के लिए सिर्फ एक शब्द है, कोरोनावायरस के प्रभाव के कारण, न केवल लोगों के व्यक्तिगत जीवन में, बल्कि वायरस का प्रभाव भी है। व्यावसायिक दृष्टि से भी पड़ा है.

इस वर्ष ने किसी भी अन्य वर्ष की तुलना में अधिक दिखाया है, कि किसी भी कंपनी का आकार, बड़ा, मध्यम आकार या छोटा नहीं है, वे सभी एक दूसरे के समान सकारात्मक और हानिकारक प्रभाव रखते हैं.

COVID- 19 ने दुनिया भर में विभिन्न उद्योगों की कंपनियों को कड़ी टक्कर दी है। अंतरराष्ट्रीय और राष्ट्रीय यात्रा पर यात्रा प्रतिबंध, जिसने कुछ महीनों तक हफ्तों तक जमीनी उड़ानों के कारण विमानन बाजार के भीतर एक बड़ा छेद छोड़ दिया है, और अब कोरोनोवायरस के स्थायी प्रसार के कारण उपभोक्ताओं की मांग में कमी के कारण उपभोक्ताओं के दिमाग.

1935 में स्थापित एफआईसी रेस्त्रां के तहत फ्रेंडली अमेरिकी खाद्य कंपनी जैसे फ्रेंडली फूड के तहत अच्छी तरह से स्थापित फर्मों के दिवालियापन के लिए बंद करने और दाखिल करने के लिए, लेकिन 1 नवंबर को दिवालियापन के लिए दायर किया गया था, लेकिन सौभाग्य से, यह स्वैच्छिक रूप से दिवालियापन था और सेट है दुनिया भर के हजारों बड़े और छोटे संगठनों के विपरीत, खुले रहें.

जैसा कि अर्थव्यवस्था 2021 में दो पैरों पर मजबूती से वापस आने का प्रयास करती है (उम्मीद है), दुनिया भर के निवेशकों को अपने निवेश को मिड-कैप शेयरों में डाल रहा है, जो 2020 की मंदी के बाद 2021 में आगे बढ़ने का रास्ता तय कर रहे हैं, संभावित विकास और प्रतिफल की उम्मीद, जो मिड-कैप स्टॉक वृद्धि और वित्तीय स्थिरता हासिल करने के लिए एकदम सही हैं.

“मिड-कैप स्टॉक क्या हैं? मैं 2021 के लिए मिड कैप शेयरों में कैसे निवेश करूं? क्या मिडकैप शेयर जोखिम भरे हैं? 2021 में खरीदने के लिए सबसे अच्छी मिडकैप स्टॉक कौन सी कंपनियां हैं? ”

आपके पास आपके सभी सवालों के जवाब हैं.

2021 में खरीदने के लिए शीर्ष 15 मिड-कैप स्टॉक

- स्केचर्स (SKX)

- डेकर्स (DECK)

- पेलोटोन इंटरएक्टिव (PTON)

- रेडफिन (RDFN)

- Aecom (ACM)

- खेल कार्यशाला (GAW)

- हेलेन ऑफ ट्रॉय (HELE)

- फ्रेशपेट (FRPT)

- कोटी

- हिल-रोम (HRC)

- LendingTree Inc. (TREE)

- डायमंडबैक एनर्जी (FANG)

- नॉर्डस्ट्रॉम (JWN)

- प्लग पावर (प्लग)

- पाँच नीचे (पाँच)

मध्य-कैप स्टॉक क्या हैं? आइए बताते हैं.

मिड कैप स्टॉक क्या हैं?

मध्य-कैप स्टॉक, या अन्यथा मध्य-पूंजीकरण के रूप में जाना जाता है, 2 डॉलर से 10 अरब डॉलर के बीच बाजार मूल्य (मार्केट-कैप) वाली कंपनियों की परिभाषा है।.

हां, जैसा कि आपने सोचा होगा कि लार्ज-कैप और स्माल-कैप कंपनियां भी हैं, जो वर्तमान कंपनी के मूल्य के आधार पर उनके वर्गीकृत कैप में आएंगी। हालांकि, कुछ भी जैसे कंपनी का मूल्य समय के साथ बदल सकता है, क्योंकि ज्यादातर कंपनियां बढ़ने के लिए क्षितिज पर हैं.

मिडकैप शेयर निवेशकों के लिए बेहद आकर्षक हैं, विशेष रूप से, इस अनिश्चितता के तहत अर्थव्यवस्था के साथ इस क्षण के भीतर और भी अधिक, यहां तक कि घातक कोरोनावायरस बीमारी को रोकने के लिए एक वैक्सीन की पुष्टि के साथ। मिड-कैप स्टॉक आपको एक निवेशक के रूप में अनुमति देते हैं और दोनों दुनिया के सर्वश्रेष्ठ हैं, आपको संभावित विकास की स्वतंत्रता देते हैं लेकिन रास्ते में मजबूती के साथ.

लेकिन यह कहते हुए कि कृपया ध्यान रखें कि मिडकैप शेयरों में निवेश करने से कुछ जोखिम पैदा होते हैं, क्योंकि शेयर अस्थिर हो सकते हैं.

निवेशक के लिहाज से, यह सही, सही होने के लिए बहुत अच्छा लगता है? खैर, यह इस तथ्य के रूप में है कि क्यों मिड-कैप स्टॉक खरीदने के लिए लोकप्रिय हैं और यहां तक कि 2021 में भी अधिक आकर्षक हैं। स्मॉल-कैप स्टॉक आपको वित्तीय सुरक्षा नहीं दे सकते हैं जितना कि मिड-कैप स्टॉक प्रदान कर सकता है और एक लार्जकैप स्टॉक आपको मिडकैप स्टॉक्स की तुलना में ग्रोथ का थोड़ा कम लाभ देगा.

इसके पीछे तर्क, हम आगे विस्तार से पता लगाएंगे.

बीच का अंतर स्मॉल-कैप, मिड-कैप और लार्ज-कैप स्टॉक्स.

यदि आप विशेष रूप से निवेश और शेयरों के लिए शुरुआती हैं, तो आप तीन बाजार पूंजीकरण के बीच के अंतरों से पूरी तरह से वाकिफ नहीं हो सकते हैं, इसलिए हमने इसे समझाने के लिए शुरुआत में वापस खींच लिया है.

एक कंपनी ने अपनी सभी प्राथमिक प्राथमिकताएं शुरू कर दी हैं, और उसके बाद सबसे महत्वपूर्ण हिस्सा आता है, संचालन। एक बार जब कोई कंपनी परिचालन प्रक्रिया शुरू करती है तो यह वृद्धि के बारे में होती है। कंपनी उपभोक्ताओं और निवेशकों के साथ कितनी लोकप्रिय और मांग में है, यह शब्द मुंह, मीडिया की उपस्थिति, समीक्षाओं और दुनिया भर में पावती के माध्यम से प्राप्त होता है, स्वाभाविक रूप से कंपनी को आगे की वृद्धि के लिए कमरे के साथ एक निश्चित श्रेणी के भीतर सेट करेगा।.

लेकिन आम तौर पर, अधिकांश कंपनियां स्मॉल-कैप रेंज के भीतर शुरू होती हैं और सीढ़ी से आगे बढ़ती हैं.

स्मॉल-कैप – $ 2 बिलियन से कम का बाजार पूंजीकरण

एक स्माल-कैप वह है जहां सभी नई कंपनियां मुख्य रूप से शुरू होती हैं, और उत्तरोत्तर और उम्मीद से यहां से बढ़ती हैं, लेकिन शुरू करने के लिए उनके पास $ 2 बिलियन से कम का मार्केट कैप है, यही कारण है कि वे स्मॉल-कैप में शुरू करते हैं.

तथ्य: अमेज़ॅन (एएमजेडएन) और टेस्ला (टीएसएलए) दोनों ही छोटे-कैप शेयरों के रूप में शुरू हुए.

लेकिन किसी भी नए व्यवसाय की तरह जो शुरू हो रहा है, हाँ, यह एक जोखिम है जब यह निवेश करने की बात आती है क्योंकि आप नहीं जानते कि व्यवसाय कितना अच्छा होने जा रहा है, यह अज्ञात है। हालांकि, यही वजह है कि स्माल-कैप को अस्थिर माना जाता है और यह आपको वित्तीय सुरक्षा प्रदान नहीं करता है जितना कि मिड या लार्ज-कैप करता है.

2020 के भीतर, बहुमत के लिए स्मॉल-कैप कंपनियों ने, भालू के बाजार में गिरावट के कारण रिटर्न मजबूत होने के साथ अच्छा प्रदर्शन किया है। जिसके कारण निवेशकों ने 2021 में अग्रणी छोटी कंपनियों का हिस्सा बनना चाहा है, लेकिन इस बात का ध्यान रखा जा रहा है कि छोटी कंपनियों को अधिक वित्तीय घाटा हो, फिर मिडकैप शेयरों को ध्यान में रखा जाए।.

लेकिन वित्तीय जोखिमों के साथ दीर्घकालिक निवेश के लिए, छोटे-कैप स्टॉक आपके गो-टू हैं.

भालू बाजार की परिभाषा

एक भालू बाजार तब होता है जब एक बाजार का मूल्य समय की लंबी अवधि में गिरावट का अनुभव करता है और आमतौर पर जब निवेश कम से कम 20% घटता है.

मिड-कैप स्टॉक्स – बाजार पूंजीकरण $ 2 बिलियन से शुरू होकर $ 10 बिलियन तक

जैसा कि पहले ही ऊपर कहा गया है, मिड-कैप स्टॉक शक्तिशाली कंपनियां हैं जो व्यापार में बहुत अच्छी तरह से सफल हो रही हैं, बाजार कैप के साथ $ 2 बिलियन से $ 10 बिलियन हैं, हालांकि, वे अभी तक लार्ज-कैप श्रेणी में नहीं रखे गए हैं.

मिड-कैप रखने वाली कंपनियां बहुत अच्छा कर रही हैं, जो आपको एक निवेशक के रूप में पेश करती हैं जो अभी बहुत सकारात्मक हैं और आगे बढ़ रहे हैं और जोखिम और इनाम का एक शानदार संतुलन भी प्रदान करते हैं। वे पहले से ही स्थापित हैं, लेकिन वे अधिक महानता के लिए संग्रह और लक्ष्य करने की संभावना रखते हैं, और इसके साथ वित्तीय सुरक्षा के अतिरिक्त लाभ के साथ-साथ अधिक विकास के लिए जोर देते हैं, और यदि आप भाग्यशाली हैं तो न केवल मिड-कैप स्टॉक हो सकते हैं और हो सकते हैं एक दीर्घकालिक निवेश हो, लेकिन वे आपको इसका सबसे अच्छा लाभ भी देते हैं.

तथ्य: डोमिनोज पिज्जा और यू.एस. कंपनी बेड, बाथ और बियॉन्ड मिड कैप कंपनियों के प्रमुख उदाहरण हैं.

लार्ज-कैप – $ 10 बिलियन और अधिक का बाजार पूंजीकरण

अंत में, हम उद्योगों के भीतर बड़े खिलाड़ियों की ओर बढ़ते हैं, कंपनी के अधिकांश लोगों के बारे में सुना होगा क्योंकि इन कंपनियों ने खुद को अपने उद्योग के भीतर बेहद सफल साबित कर दिया है या कुछ कंपनियां विभिन्न उद्योगों में भी फैल रही हैं।.

इन कंपनियों की कोई सीमा नहीं है जब यह अधिक महानता की बात आती है, तो वे बड़े हो गए हैं, कुछ और बड़े हो गए हैं और अपनी वृद्धि में और भी अधिक विकसित हो रहे हैं, जिस तरह से वे संभवतः कर सकते हैं। जो एक निवेशक के रूप में अगर आप एक भाग्यशाली व्यक्ति थे, जो एक छोटी कंपनी होने पर किसी कंपनी की नज़र को पकड़ते थे, तो आप अब शीर्ष पर होने के लिए बहुत अच्छा कर रहे हैं.

Apple, Microsoft और Amazon जैसी कंपनियाँ जिनका उल्लेख पहले किया गया था, स्मॉल-कैप मार्केट में शुरू हुईं और उन्होंने इसे आगे बढ़ाया और अब भी बहुत अच्छा है।.

लेकिन लार्ज-कैप कंपनियों के साथ, जैसा कि वे पहले से ही महान चीजें हासिल कर चुके हैं, बड़े विकास वास्तव में छोटे या मिड-कैप से अधिक हो सकते हैं क्योंकि ये बड़े खिलाड़ी पहले से ही शीर्ष स्तर पर हैं। पाठ्यक्रम का वित्तीय लाभ स्पष्ट है और वृद्धि भी है, हालांकि आप देख सकते हैं कि छोटी और मिड-कैप कंपनियां आगे विकास के साथ आ सकती हैं.

लार्ज-कैप शेयरों को संक्षेप में रखने के लिए, उन्हें सबसे सुरक्षित शर्त माना जाता है, स्वाभाविक रूप से वे सभी अच्छी तरह से स्थापित कंपनियां हैं जो कि मिड-कैप या स्मॉल-कैप कंपनियों के विपरीत विफल होने का कम जोखिम है। लेकिन संभावना से अधिक आप छोटे कैप के भीतर अन्य कंपनियों की तुलना में उच्च वित्तीय रिटर्न हासिल नहीं करेंगे.

एक मिड-कैप स्टॉक क्या है, इसके स्पष्ट टूटने के साथ, अब यह देखने का समय है कि 2021 में खरीदने के लिए सबसे अच्छा मिड-कैप स्टॉक कौन सा है। इनमें से प्रत्येक अच्छी तरह से स्थापित कंपनियों के साथ, हमने इन सेटों के बारे में जानकारी दी है। 2021 में आगे बढ़ने वाली कंपनियों के अलावा, कुछ तथ्यों के साथ और प्रत्येक कंपनी को लाभ देने के लिए जो उन्हें 2021 में खरीदने के लिए तैयार करता है।.

2021 में खरीदने के लिए शीर्ष 15 मिड-कैप स्टॉक्स की सूची

1. स्केचर्स (SKX)

सूची में पहले स्थान पर आ रहा है स्केचर्स। माइकल ग्रीनबर्ग द्वारा 1992 में स्थापित विश्व-मान्यता प्राप्त फुटवियर ब्रांड, अब एक अच्छी तरह से स्थापित कंपनी है जो दुनिया भर से ट्रेड करती है और युवा और पुरानी पीढ़ी दोनों के साथ अपने फैंस, आरामदायक और किफायती फुटवियर के साथ बहुत सफल है।.

आप ब्रांड के निजी प्रशंसक हैं या नहीं, इस बात से कोई इनकार नहीं करता है कि कंपनी ने इस साल किसी अन्य कंपनी की तरह ही रोलर कोस्टर की सवारी की है, लेकिन अंतरराष्ट्रीय विस्तार के साथ इस साल इसकी आय का मुख्य स्रोत है, बताया गया है कि अंतरराष्ट्रीय बिक्री से आय के मुख्य स्रोत के साथ पहले 9 महीनों के भीतर बिक्री पर कंपनी केवल 16% नीचे थी.

विश्व में कोरोनोवायरस के प्रभाव को देखते हुए, ऐसा नहीं लगता कि यह एक अपसाइड का बुरा है। वास्तव में कारोबार का ई-कॉमर्स पक्ष ऑनलाइन राजस्व से वृद्धि में 172% वर्ष-दर-वर्ष के आंकड़े से ऊपर था.

2021 में इस कंपनी को खरीदने के लिए दो मुख्य कारक हैं:

स्केचर्स ब्रांड एक अंतर्राष्ट्रीय बाजार है और साथ ही अमेरिका के भीतर एक सम्मानित कंपनी है, लेकिन अंतरराष्ट्रीय बाजार ब्रांड के लिए एक मजबूत है, जैसे कि यह अंतरराष्ट्रीय विस्तार के लिए नहीं था कि कंपनी जहां वे बैठे हैं, वहां नहीं होगा। अब 2020 के भीतर, जो कि 2021 में आगे बढ़ने के लिए एक अच्छा स्थान है.

दूसरी बात, कंपनी के सीएफओ जॉन वैंडमोर द्वारा इसकी पुष्टि की गई है कि स्केचर्स आगे निवेश करेंगे। आने वाले वर्ष में और कुछ वर्षों तक संभावित रूप से अग्रणी रहने के बाद, कंपनी अपने ग्राहकों को अपने ऑनलाइन वेबसाइट, एक नए नए मोबाइल ऐप और एक कथित तौर पर अपने वफादार ग्राहक आधार के लिए एक वफादारी कार्यक्रम की शुरुआत करने के साथ जोड़ने पर भी विचार कर रही है।.

मन में दो प्रमुख कारकों से पता चलता है कि प्रसिद्ध ब्रांड 2021 और उसके बाद भी अच्छी वृद्धि बनाने के लिए अपनी योजनाएं स्थापित कर रहा है, क्योंकि धीरे-धीरे दुनिया खुलने लगी है जो दुकानों के साथ-साथ दरवाजों के माध्यम से अधिक फुटेज देने में सक्षम होगी। उनके ऑनलाइन बिक्री और उपस्थिति पर हावी होने के साथ, कोई आश्चर्य नहीं कि वन्देमोर भविष्य के लिए आशावादी दिख रहे हैं, जैसा कि वह कह रहे थे.

ब्रांड के शेयरों के साथ वर्तमान में वर्ष की शुरुआत के रूप में 20% से नीचे है, इस कंपनी को खरीदने के लिए देखने के लिए एक है.

इस एक को याद मत करो, Skechers 2021 में बढ़ने के लिए एक मिड-कैप सेट है.

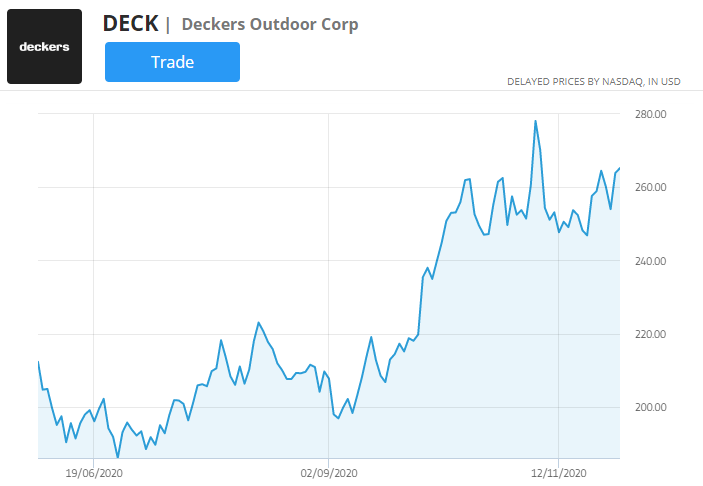

2. डेकर आउटडोर कॉर्प (DECK)

फैशन / जूता-खुदरा उद्योग के साथ चिपके हुए, एक कंपनी जिसे 2021 में खरीदने के लिए 15 मिड-कैप शेयरों की सूची में नाम और शामिल करना है, डेकर्स आउटडोर जूते है.

डेकर्स फुटवियर स्टाइलिश, आरामदायक प्रदान करता है और इसे विश्व स्तर पर अपने जूते ब्रांडों के साथ मान्यता प्राप्त है जिसमें बदसूरत जूते, टेवा और होका वन वन शामिल हैं। ब्रांड सभी एक छत के नीचे और अपेक्षाकृत अच्छी और सस्ती कीमतों पर हैं, जो कि इस वर्ष और पिछले वर्षों में वैश्विक बिक्री वृद्धि से साबित हुआ है.

अपेक्षाकृत अच्छे आकार के व्यवसाय के लिए, जो किसी भी तरह से सबसे बड़ा फैशन – रिटेलर नहीं है, लेकिन इससे क्या लाभ होता है, NYSE (न्यूयॉर्क स्टॉक एक्सचेंज) पर पिछले कुछ महीनों में शेयर की कीमत में 20% से अधिक की भारी वृद्धि हुई है और पिछले पांच वर्षों में 315% का प्रभावशाली प्रतिशत बनाया है, जो इस बात का सबूत देता है कि यह ब्रांड नए साल के लिए तैयार है और लंबी दौड़ के लिए इसमें है.

यह कंपनी, यदि आप मिड-कैप स्टॉक या सामान्य रूप से स्टॉक में शुरुआती हैं, तो आपके पोर्टफोलियो के लिए एक बड़ी संपत्ति है। यह उम्मीद और प्रत्याशित है कि डेकर आउटडोर फुटवियर आने वाले वर्षों में 38% या उससे अधिक बढ़ने वाले हैं और उच्च नकदी प्रवाह की सूचना के साथ, यह दो बड़े तत्वों को वित्तीय विकास और तालिका में स्थिरता लाता है, साथ ही कुछ अन्य बड़े दीर्घकालिक निवेश सहित प्रमुख कारक.

अब 2021 के लिए डेकर पर चढ़ने और खरीदने के लिए एक बढ़िया समय है, क्योंकि डेकर ने यह साबित कर दिया है कि 2020 में हमारे बीच जो कठिनाई आई है, उसे देखते हुए, ब्रांड स्पष्ट रूप से मिड-कैप स्टॉक का एक बड़ा उदाहरण है। प्रभावित करने वाला.

लेकिन ध्यान रखें, हमेशा निवेश करने के लिए कूदने से पहले अंतिम रूप से आगे के शोध अध्ययन को पूरा करें ताकि आप जो निवेश कर रहे हैं और खरीद रहे हैं उस पर स्पष्ट रहें.

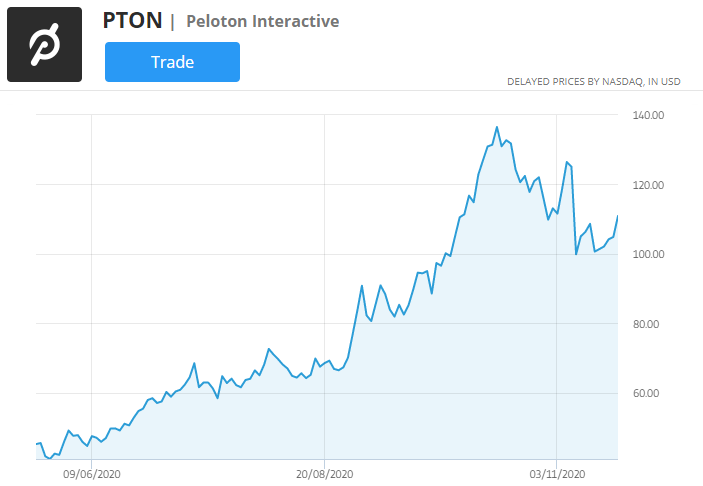

3. पेलोटोन इंटरएक्टिव (PTON)

सूची में आगे आने वाली एक शानदार, तेजी से बढ़ती कंपनी पेलोटन इंटरएक्टिव है.

उन लोगों के लिए जो इस बढ़ते फिटनेस प्लेटफॉर्म के बारे में नहीं सुन सकते हैं, आप जल्द ही इसके बारे में सुनेंगे, क्योंकि कंपनी आने वाले वर्षों में अद्भुत विकास के लिए तैयार है। फिटनेस प्लेटफॉर्म का आज तक 2.6 मिलियन से अधिक सदस्यों का समुदाय है और यह बढ़ रहा है क्योंकि यह सदस्यों को उनके ऑनलाइन फिटनेस कक्षाओं का संचालन करने के लिए जोड़ता है, शीर्ष गुणवत्ता वाले बुटीक और प्रशिक्षक के नेतृत्व वाली कक्षाओं की स्ट्रीमिंग, उनके माध्यम से दुनिया में कभी भी और कहीं भी। ऑनलाइन मंच। यह उल्लेख नहीं है कि पेलोटन ने इंटरनेट से जुड़े व्यायाम बाइक और ट्रेडमिल भी बनाए हैं, जो कई लोगों को कंपनी से जोड़ते हैं.

जैसा कि दिसंबर अब हमारे बीच है, यह भविष्यवाणी की गई है कि पेलोटन की बिक्री में और भी अधिक वृद्धि और वृद्धि देखने को मिल रही है क्योंकि उपभोक्ता ऑनलाइन खरीदारी के साथ-साथ ऑनलाइन इंटरएक्टिव फिटनेस सत्रों के नए एवेन्यू को इस महीने में त्योहारी दिनों से पहले बढ़ाते हैं।.

जब पेलोटन नैस्डैक एक्सचेंज में आया, तो ब्रांड ने विशेष रूप से COVID-19 संकट के आलोक में काफी अच्छा प्रदर्शन किया है, जिसने दुनिया भर के जिमों को देखा है, जिसने ऑनलाइन प्लेटफ़ॉर्म जैसे पेल्टन के माध्यम से एक घर से बाहर काम करने वाले व्यक्तियों को छोड़ दिया है.

सितंबर तिमाही की रिपोर्ट के माध्यम से, कंपनी के संभावित विकास पर विश्लेषकों से सभी अपेक्षाओं को पारित करने वाली कंपनी के लिए 172% की वृद्धि हुई। और पिछले वर्ष की तुलना में 66% बढ़कर $ 524.6 मिलियन सालाना की वृद्धि हुई जो 316.7 मिलियन डॉलर थी.

जैसा कि हम अंतिम 2020 रिपोर्ट के लिए बड़ी तस्वीर को देखते हैं, यह बताया गया है कि पेलोटन लगभग 1.74 बिलियन डॉलर हासिल करने का लक्ष्य बना रहा है जो कि 89% की भारी वृद्धि है और 19 मिलियन डॉलर से विश्लेषक भविष्यवाणियों को भी पछाड़ता है क्योंकि वे $ 1.55 बिलियन की भविष्यवाणी करते हैं.

संक्षेप में, अग्रणी फिटनेस प्लेटफॉर्म केवल आर्थिक रूप से दोनों ही बड़ी सफलता साबित हो रहा है और इसमें वृद्धि की संभावना है, लेकिन यह “अगली पीढ़ी के माध्यम से फिटनेस मार्ग का नेतृत्व करना” भी है.

यह 2021 में देखने के लिए एक अच्छा मिड-कैप स्टॉक है.

4. रेडफिन (RDFN)

वर्ष 2020 की घटनाओं के कारण 2020 तक प्रकाश में आने वाली कंपनियों में, Redfin ने रियल एस्टेट की दुनिया में घमंड किया है.

अमेरिकी रियल एस्टेट कंपनी, जैसे कि ब्रिटेन की रियल एस्टेट कंपनियों ने इस साल एक उच्च मांग देखी है, जो इस साल दुनिया भर में हुई घटनाओं को देखते हुए शानदार और कुछ आश्चर्यजनक है.

लेकिन जैसा कि बंधक दरें प्रतिस्पर्धी रही हैं और घर की कीमतों पर अच्छे मूल्य के साथ, इस कारक सहित कि लोग अपने घरों के भीतर अधिक समय बिता रहे हैं, ने एक संभावित कदम पर बहस करने का निर्णय उनके दिमाग में लाया है जो एक बड़ा कारण है कि क्यों अचल संपत्ति उद्योग के भीतर अचानक उछाल आया है.

Redfin के लिए, इस कंपनी के शेयरों में वर्तमान में लगभग 20% की कमी है क्योंकि अंतिम तिमाही पर रिपोर्ट दी गई थी। हाल ही में घटित घटनाओं के मद्देनजर कंपनी ने 2020 में लगभग दोगुना कर दिया है क्योंकि दुनिया में महामारी ने कब्जा कर लिया है, इसने कंपनी को प्रौद्योगिकी के साथ आगे बढ़ाने और दो, प्रौद्योगिकी और अचल संपत्ति के संयोजन के लिए एक स्मूथ, तेज लेनदेन के लिए लाया, जो इसे बनाता है बाकी के ऊपर काट दिया.

जैसा कि यह खड़ा है कि रेफ़िन के पास $ 4.7 बिलियन का मार्केट कैप है, जिससे पता चलता है कि उनके पास आगे बढ़ने के लिए बहुत अधिक जगह और गुंजाइश है और रियल एस्टेट को आभासी लेने के आलोक में, यह दिखा रहा है कि वे 2021 में अधिक से अधिक वृद्धि के उस रास्ते का नेतृत्व कर रहे हैं, क्योंकि इसने अपने नए वर्चुअल टेक से राजस्व में 31% की वृद्धि दिखाई है.

जैसा कि तिमाही के अंत में कंपनी के लिए नकदी प्रवाह में $ 575 मिलियन की वृद्धि हुई थी, लेकिन निश्चित रूप से ऋण का भुगतान करने के लिए संतुलन था, लेकिन यह मई से पता चलता है जब यह आंकड़ा $ 453 मिलियन था कि कंपनी एक दिशा में आगे बढ़ रही है, उन्होंने आगे बढ़ रहे हैं.

यदि आप अमेरिका के भीतर हैं या यदि आप अमेरिकी कंपनियों के भीतर खरीदना पसंद करते हैं, तो यह रियल एस्टेट उद्योग के भीतर अपने पोर्टफोलियो में जोड़ने के लिए एक छोटा और आने वाला मिडकैप स्टॉक है।.

5. एसेम (एसीएम)

अब हम इंजीनियरिंग की दुनिया में कदम रखते हैं, जिसमें ‘वन टू वॉच’, एपोम है.

Aecom एक अमेरिकी बहुराष्ट्रीय कंपनी है जिसका नाम मूल रूप से AECOM Technology Corporation था, लेकिन आज इसे केवल AECOM के नाम से जाना जाता है। 500 की सूची में से अमेरिका की फॉर्च्यून सूची में # 157 पर सूचीबद्ध, यह दर्शाता है कि कंपनी किस स्तर पर है और आगे क्या योजना है।.

कंपनी के लिए तारीख तक दिखाई देने वाले आंकड़े $ 6.2 बिलियन के शुद्ध सेवा राजस्व के साथ 13.2 बिलियन डॉलर का राजस्व दिखाते हैं, जो साल-दर-साल के आंकड़े 2% की गिरावट दिखाते हैं।.

हालांकि, कंपनी ने हाल की रिपोर्टों में दिखाया है और बताया है कि वे परिचालन आय और अतिरिक्त लाभ के साथ 25% तक बढ़ रहे हैं जिसके कारण नकदी प्रवाह 28% तक बढ़ गया था और शुद्ध आय भी 30% से कम हो गई थी.

AECOM के मुख्य कार्यकारी अधिकारी, ट्रॉय रुड ने टीम के सामने आने वाली चुनौतियों पर एक बयान में कहा कि उन्होंने चल रहे कोरोनावायरस महामारी को कितनी अच्छी तरह से संभाला है.

“मुझे इस बात पर गर्व है कि हमारी टीमों ने अपने ग्राहकों और समुदायों के लिए 2021 और उससे आगे की सफलता के लिए व्यापार की स्थिति के लिए पिछले वर्ष की अभूतपूर्व चुनौतियों का जवाब कैसे दिया। मैं अपने पेशेवरों को उनके परिवारों और ग्राहकों की स्वास्थ्य सुरक्षा पर ध्यान केंद्रित करने और हमारे व्यवसाय के स्वास्थ्य पर ध्यान देने के लिए आभारी हूं। हम पेशेवर सेवा उद्योग में उत्कृष्टता के नए मानक स्थापित करने के लिए प्रतिबद्ध हैं। ”

आँकड़ों को जोड़ने की प्रतिबद्धता के साथ, AECOM एक उज्ज्वल, संगठित और आने वाले एक महान वर्ष पर अपनी जगहें सेट करने वाली कंपनी है, जो इस मिड-कैप कंपनी को 2021 में खरीदने के लिए एक बनाती है।.

6. खेल कार्यशाला (जीएडब्ल्यू)

नॉटिंघम आधारित व्यवसाय के लिए, गेम्स वर्कशॉप साबित कर रही है कि यह जल्द ही कभी भी धीमा नहीं होगा और एफटीएसई 350 के भीतर थोड़ा शो स्टॉपर साबित हुआ है।.

गेम्स वर्कशॉप पिछले पांच वर्षों से FTSE 350 के भीतर यकीनन सर्वश्रेष्ठ प्रदर्शन कर रहा है, जिसमें बताया गया था कि वापसी के साथ और 1.600% के पुनर्निवेश लाभांश भी शामिल हैं। जब आप सोचते हैं, इस तरह की वापसी देने के लिए एक बड़ी वृद्धि है.

अद्वितीय व्यवसाय जो “वॉरहैमर” फ्रैंचाइज़ी से बहुत अधिक लाभ कमाता है, ने साबित किया है कि कुछ भी प्राप्त करने योग्य है क्योंकि यह अभी भी आगे विकास और महान वित्तीय रिटर्न बनाने का लक्ष्य रखता है। वित्तीय संदर्भ में, गेम्स वर्कशॉप ने सामूहिक रूप से £ 70 मिलियन की आय अर्जित की है जो 2015 में £ 12.3 मिलियन से एक बड़ी छलांग है.

Warhammer कट्टरपंथियों के रूप में, न केवल ब्रिटेन के भीतर, बल्कि अंतरराष्ट्रीय स्तर पर सामूहिक रूप से ऑनलाइन समुदाय पर एक साथ आ सकते हैं, जिसने 2016 में पहले दो वर्षों में 5 मिलियन उपयोगकर्ताओं और 70 मिलियन पेज व्यूज दिए। फरवरी 2020 के आंकड़े बताते हैं कि हर साल 500 से अधिक वीडियो अपलोड किए गए हैं, जो इस साल के आंकड़ों के साथ अगले साल जब नई रिपोर्ट आएगी, तो संभावना बढ़ जाएगी.

तो ब्रिटेन की एक कंपनी के लिए, यह मिड-कैप कंपनी एक नजर रखने के लिए है और संभावित रूप से 2021 में कुछ निवेश को आगे बढ़ाने के लिए है.

नोट: कृपया ध्यान दें कि इस कंपनी के आंकड़े GBP में हैं.

7. हेलन ऑफ ट्रॉय (HELE)

हेलेन ऑफ ट्रॉय लिमिटेड एक अमेरिकी उपभोक्ता व्यवसाय है जिसका मुख्यालय एल पासो, टेक्सास और हैमिल्टन, बरमूडा दोनों में है.

यदि आपने कंपनी के बारे में नहीं सुना है, तो HELE सौंदर्य, स्वास्थ्य और गृहिणियों के कुछ सबसे प्रसिद्ध ब्रांडों का घर है, जिनमें REVLON (ब्यूटी ब्रांड), VICKS और हनीवेल जैसे प्रसिद्ध ब्रांड शामिल हैं, बस कुछ ही नाम बताएं व्यवसाय जिस.

इस मिड-कैप स्टॉक में उनके शेयर की कीमत में 20% से अधिक के वर्ष की शुरुआत में वृद्धि देखी गई और हालिया घटनाओं के बावजूद अभी भी 2021 में रास्ता तय करने के लिए अच्छी तरह से निष्पक्ष है। विश्लेषकों द्वारा उम्मीद की जा रही है कि कंपनी का विकास होना तय है अगले कुछ वर्षों में लगभग 28% की वृद्धि के साथ, उच्चतर नकदी प्रवाह क्षितिज पर भी माना जाता है जो शेयर की कीमतों को अनिवार्य रूप से बदल देगा.

कंपनियों के बेल्ट के तहत बड़े नाम वाले ब्रांड यकीनन किसी के साथ तालमेल नहीं करने के लिए मजबूर हैं, जो एक बड़ा कारक है और आगे खुदाई के साथ यह भी पता चलता है कि ट्रॉय की हेलेन वास्तव में कितनी अच्छी तरह से लंबी अवधि में विकसित होती है।.

ग्रोथ इन्वेस्टमेंट के लिए, हेलन ऑफ ट्रॉय 2021 के लिए एक शानदार अवसर है और इसे रैंक भी किया जाता है जैक का # निवेशकों के लिए शीर्ष मिड-कैप कंपनियों में से एक के रूप में सूची, और न केवल कमाई में वृद्धि के लिए, बल्कि आने वाले नए वर्षों में आगे बढ़ने के लिए लंबी सूची के लिए।.

8. फ्रेशपेट (FRPT)

यह साल दुनिया भर के पालतू जानवरों के लिए एक अद्भुत वर्ष रहा है, दुनिया भर में हजारों कुत्तों और बिल्लियों को देखते हुए, जो घर में अधिक समय बिताने के लिए महामारी फैलने के प्रभाव के कारण नए घरों में प्रवेश कर रहे हैं, उनके हाथों पर बहुत अधिक समय है, पालतू जानवरों में भारी वृद्धि देखी गई और उन्हें फिर से घर दिया गया.

तो स्वाभाविक रूप से, एक नॉक-ऑन प्रभाव पालतू भोजन है जिसे उपभोक्ताओं को खरीदने की आवश्यकता होती है, यह वह जगह है जहां फ्रेशपेट में आया है और अपने प्रतिस्पर्धियों के ऊपर लाइमलाइट चुरा लिया है जिससे यह एक तरह का ब्रांड बन गया है.

फ्रेशपेट क्या है?

मनुष्य स्वस्थ खाना चाहता है, आपका पालतू कोई अलग क्यों होना चाहिए?

सादा और सरल, फ्रेशपेट एक अमेरिकी निर्माता है जो केवल प्राकृतिक अवयवों का उपयोग करके कुत्तों और बिल्लियों दोनों के लिए विटामिन से भरपूर स्वस्थ, ताजा, पौष्टिक पालतू खाद्य पदार्थ बनाता है। इस अनोखे पालतू व्यवसाय को बाकियों से अलग किया जाता है, बस इसका मानवीय दृष्टिकोण है विनिर्माण प्रक्रिया से सभी तरह से, जो कि बाहर किया जाता है और रसोई में पहले से ही तैयार रहता है, जैसा कि हम प्रत्येक स्वादिष्ट भोजन को बढ़ावा देने की भलाई के लिए भोजन तैयार करते हैं, यह है वास्तव में एक तरह का एक ब्रांड जो उसने वर्षों में अपनी वृद्धि के साथ दिखाया है.

पालतू जानवरों को पौष्टिक अच्छाई देने वाले खाद्य पदार्थ देने के साथ, फ्रेशपेट अपने उत्पादों की पेशकश के लिए खुदरा विक्रेताओं के डिपार्टमेंट को फ्रिज भी वितरित करता है, जिसने ब्रांड के लिए शानदार आय उत्पन्न की.

फ्रेशपेट को 2006 में वापस स्थापित किया गया था, और तब से लगातार वृद्धि हुई है। तिमाही 3 में रिपोर्ट स्थिर रही, नतीजों से पता चला कि कंपनी की खपत में 31% की बढ़ोतरी हुई है और इसके अलावा 2020 में 251 शुद्ध नए स्टोर जोड़े गए हैं.

आंकड़े अच्छी तरह से दिखा रहे हैं, हालांकि थोड़ा पीछे जहां विश्लेषकों ने उनसे उम्मीद की थी और संभावित रूप से इस साल राजस्व में $ 322 मिलियन की कमी आ सकती है, लेकिन कंपनी 2021 में आगे बढ़ने की संभावना दिखा रही है, जबकि सोमवार 30 तारीख तक शेयरों में 2.36% की बढ़ोतरी हो रही है। नवंबर में फ्रेशपेट का बाजार पूंजीकरण $ 5.56 बिलियन है.

कंपनी द्वारा संचालित और बिक्री से अधिक होने के साथ, और बढ़ती मार्केट कैप के साथ यह कंपनी 2021 के लिए प्राप्त करने के लिए एक मिड कैप स्टॉक है.

नोट: यदि शेयर की कीमत काफी सही नहीं है, तो आप अभी भी खरीद पर विचार करना चाह सकते हैं क्योंकि इस कंपनी को एक शानदार विकास सफलता मिली है.

9. कोटि

सौंदर्य कंपनी जो अपने समय में सभी के माध्यम से चली गई है, कोटी 2021 में हिस्सा लेने के लिए एक मिड-स्टॉक कंपनी के रूप में शीर्ष 15 की सूची में अपनी उपस्थिति दर्ज कराती है.

दुनिया के सबसे शानदार सौंदर्य ब्रांडों में से कुछ, कोटी बाजार के लिए कोई नौसिखिया नहीं है। कहा जा रहा है कि, फ़र्म प्री-कोरोनावायरस में कई उतार-चढ़ाव देखे गए हैं, जिनके प्रभाव में शेयरों में 80% से अधिक की गिरावट देखी गई है, लेकिन इस राशि में योगदान करने वाले कारक भारी कारक थे, जो अब कंपनी को प्रेस करने की अनुमति देने से भी बाहर हो गए हैं आगे.

आधिकारिक पुष्टि की प्रतीक्षा करने के बाद, कोटी जल्द ही अपनी बिक्री के आंकड़ों की घोषणा करने के लिए तैयार है, जिसके अनुसार तीसरी तिमाही के लिए जैक्स की रिपोर्ट $ 1.40 बिलियन में आने वाली है। अब जब आप इस आंकड़े की तुलना $ 2.35 बिलियन के साल-दर-साल करते हैं, तो यह दिखाता है कि कोरोनोवायरस महामारी का कंपनी के भीतर बदलावों के साथ क्या प्रभाव पड़ा है.

हालांकि, जब यह पूरे वर्ष की बिक्री रिपोर्ट की बात आती है, तो उपरोक्त उल्लेख किया गया है, इस साल विश्लेषकों द्वारा $ 4.38 बिलियन से $ 5.17 के बीच की सीमा की उम्मीद की गई है, लेकिन अगले वर्ष के लिए अनुमान लगाया गया है जिसमें $ 4.44 बिलियन से $ 5.57 बिलियन तक का अनुमान है। जो स्थिर विकास का संकेत दे रहा है.

अगर सौंदर्य ब्रांड की भविष्यवाणी की गई पूरे साल की बिक्री को हिट करने के लिए है, तो वह अपने आंकड़ों के साथ संभावना नहीं दिख रही है और संभावना से अधिक गिर जाएगी, क्योंकि नवंबर की रिपोर्ट में कंपनी सभी क्षेत्रों में नीचे थी क्योंकि साल-दर-साल रिपोर्ट में दिखाया गया था इसका राजस्व 13% कम हो रहा है.

फिर भी, यह ब्रांड हालांकि इस वर्ष का सबसे अच्छा वर्ष नहीं रहा है, 2021 में आगे बढ़ने के लिए अपना रास्ता आगे बढ़ा रहा है। नवंबर में स्टॉक $ 10 मूल्य लक्ष्य के साथ एकल सत्र में 12% बढ़ गया और मंगलवार 24 नवंबर को, निर्देशक रॉबर्ट एस। गायक ने सूट के बाद अन्य बड़े नामों के साथ कोटी स्टॉक के 5,000 शेयर खरीदे.

जैसे-जैसे कॉस्मेटिक कंपनी आगे बढ़ती है, कॉटी ने अपनी लागत और अपने पोर्टफोलियो के आकार को कम करते हुए देखा है क्योंकि वे कंपनी को पुनर्निर्मित करने के लिए दिखते हैं और ब्रांड के तहत काइली कॉस्मेटिक्स के अतिरिक्त जोड़ के साथ, उम्मीद है कि सर्पिल बिक्री 2021 और आने वाले वर्षों में होगी।.

सौंदर्य कंपनी, कॉटी 2021 में खरीदने के लिए एक मिड-कैप स्टॉक है.

10. हिल-रोम होल्डिंग्स (HRC)

यदि आप स्वास्थ्य पेशे के क्षेत्र में नहीं हैं, तो संभावना है कि आपने इस स्वास्थ्य कंपनी के बारे में पहले नहीं सुना होगा। हिल-रोम होल्डिंग्स एक चिकित्सा प्रौद्योगिकी प्रदाता है जो अपनी रचनाओं के साथ अपना मार्ग प्रशस्त कर रहा है। संचार, स्वास्थ्य देखभाल फर्नीचर और बहुत कुछ करने के लिए बेड और सतहों से, कंपनी कोई कसर नहीं छोड़ रही है.

एक कंपनी के लिए जिसे 1915 में स्थापित किया गया था, इस क्षेत्र में आने के लिए असाधारण रूप से अच्छा काम किया है और अभी भी विकसित करने का लक्ष्य है। कंपनी ने इस वर्ष कम भुगतान अनुपात दिखाया है, जिससे यह विश्वास होता है कि कंपनी व्यापार में कुछ अच्छा सुधार कर रही है, जो विकास के लिए एक अच्छा कदम है।.

इस साल दुनिया भर में, स्वास्थ्य सेवा पेशे को विश्वास से परे उनकी सीमा तक फैला दिया गया है और एक टीका की घोषणा के साथ जो कि जल्द ही आ रहा है जितना हमने सोचा है, यह खबर जो न केवल व्यक्तियों को एक नए सामान्य पर लौटने में सक्षम बनाती है बल्कि हिल के लिए -इसके लिए अपनी तकनीक और बिस्तर इकाइयों के साथ आगे की बिक्री के लिए नए रास्ते खोल रहा है। एक क्षेत्र है कि मांग में पहले से ही प्रकाश में लाया गया है, प्रकाश व्यवस्था चल रही है.

विश्लेषकों ने हिल-रोम की वर्तमान तिमाही के लिए उच्च भविष्यवाणियां की हैं, जिसमें पूर्वानुमान $ 650.00 मिलियन से $ 657.40 मिलियन तक हैं। जिस कंपनी ने पिछले साल $ 685.00 मिलियन की बिक्री की रिपोर्ट की थी, वह कोरोनोवायरस महामारी के प्रभाव के कारण नीचे आने वाली है, जिसका स्वास्थ्य उद्योग पर चुनौतीपूर्ण प्रभाव पड़ा है।.

कुल मिलाकर, पूरे वर्ष की रिपोर्ट $ 2.77 बिलियन के अनुमान के भीतर है और अगले वित्त वर्ष में कंपनी के पूर्वानुमान के साथ विश्लेषकों ने $ 2.94 बिलियन से $ 2.89 बिलियन के बीच बिक्री की भविष्यवाणी की थी।.

राउंड अप – हालांकि HRC पूरे 2020 तक ऊपर-नीचे होता रहा है और साल-दर-साल 20% की गिरावट आई है, फिर भी स्वास्थ्य कंपनी के लिए संकेत और घटनाएँ जारी हैं और अगर कंपनी ने स्टॉक पर सही नोट मारा है, तो यह कंपनी 2021 और आगे के माध्यम से अपने पोर्टफोलियो को खरीदने और रखने के लिए एक अच्छा मिड-कैप स्टॉक है.

11. लेंडिंगट्री इंक। (ट्रे)

LendingTree (TREE) एक ऑनलाइन उधार बाज़ार है जो संभावित निवेशकों को एक या एक से अधिक ऋण ऑपरेटरों के साथ बातचीत करने और कनेक्ट करने में सक्षम बनाता है जो सर्वश्रेष्ठ ऋण, क्रेडिट कार्ड, जमा और बहुत कुछ की तलाश में हैं.

अमेरिकी कंपनी जो शार्लोट में हेड-क्वार्टर है, उत्तरी केरोलिना ने इस साल की तिमाही रिपोर्ट में मिश्रित परिणाम देखे हैं, फिर भी, कंपनी निश्चित रूप से एक नजर रखने के लिए है.

प्लेटफ़ॉर्म आपको आसानी से खरीदारी करने की क्षमता देता है और आप जो भी परिणाम चाहते हैं उसका पता लगाने के लिए चाहे वह एक बंधक, छात्र ऋण या क्रेडिट कार्ड सौदों और सबसे अच्छे हिस्से के लिए हो, आप कीमतों की तुलना कर सकते हैं और किसी भी नवीनतम सौदे का पता लगा सकते हैं।.

यह लगभग सच होने के लिए बहुत सीधे लगता है.

इस साल, किसी भी साल पहले की तुलना में, अगर उनकी वित्तीय स्थिति के बारे में लाखों लोग चिंतित नहीं हैं, तो वे दुखी हो गए हैं। और पूरी दुनिया में एक सर्वकालिक उच्च पर बेरोजगारी की उच्च दर के साथ, इसने उधारदाताओं के लिए ऐसे अनिश्चित समय में उधार देने के लिए मुश्किल और चुनौतीपूर्ण बना दिया है, जिसका असर स्वाभाविक रूप से LendingTree स्टॉक पर पड़ा है.

पिछले 5 वर्षों में कंपनी के विकास के आंकड़े 129.7% की वार्षिक आय दिखाते हुए प्रभावित हुए हैं, लेकिन 2020 के साथ -65% का झटका लगा है.

लेकिन स्पष्ट के अलावा, जैसा कि अर्थव्यवस्था उठाती है, वैसे ही उधार देने की क्षमता भी बढ़ेगी, यही वजह है कि अगले साल के भीतर वित्तीय वर्ष में राजस्व में 20% की वृद्धि का अनुमान लगाया गया है।.

सब के बाद, पैसा दुनिया भर में जाना है.

LendingTree 2021 का एक अच्छा मिड-कैप स्टॉक है.

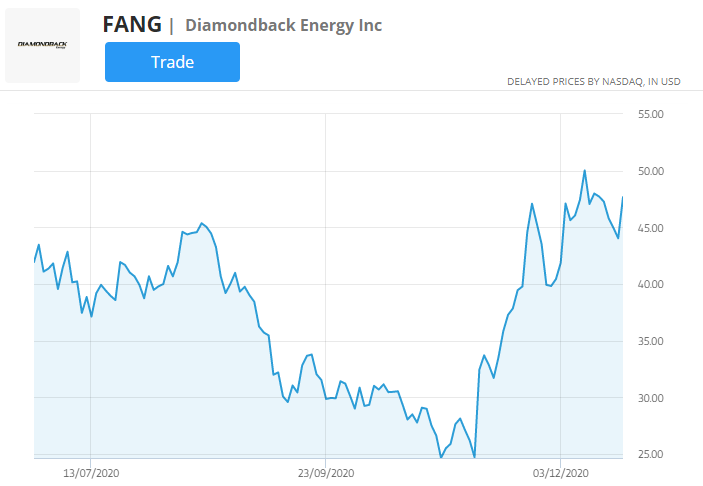

12. डायमंडबैक एनर्जी (FANG)

डायमंडबैक एनर्जी कंपनी (FANG) को शीर्ष रेटेड मिडकैप शेयरों में से एक के रूप में नामित किया गया है जो अभी और 2021 में शामिल होगी।.

जैसा कि इस वर्ष में नाटकीय रूप से कम कार्बन फ्यूल सबमिशनों ने पर्यावरण को प्रभावित किया है, क्योंकि घर पर work रहने के साथ लॉकडाउन के उपायों के कारण, घर के दिशानिर्देशों से काम होता है, ने डायमंडबैक ऊर्जा को इतना लोकप्रिय बना दिया है। उल्लेख नहीं है, जब तेल $ 40 प्रति बैरल से नीचे है, तो हीरे की ऊर्जा वास्तव में लाभ कमा सकती है.

डायमंडबैक एनर्जी पिछले 10 वर्षों में कथित तौर पर 148% की बढ़ोतरी के साथ आगे बढ़ रही है, और कंपनी के संबंध में हाल की गतिविधियों के साथ, वॉल स्ट्रीट विशेषज्ञों ने ब्रांड को बेहद शौक से छोड़ दिया है क्योंकि ऊर्जा कंपनी मजबूत होने के लिए तैयार हो रही है। इसके अलावा, उपभोक्ता कंपनी की गतिविधियों को भी देख और महसूस कर रहे हैं, जिसमें लागत में कटौती और ऋण भुगतान का भुगतान शामिल है, जो कि विशेषज्ञों के साथ ब्रांड के साथ मजबूती से खड़े होने के लिए उपभोक्ताओं के लिए कारक हैं।.

अधिकांश कंपनियों की तरह, डायमंडबैक भी कोई अपवाद नहीं है और हालांकि कंपनी ने 25% से अधिक के इस साल बोर्ड में गिरावट देखी है, अभी भी भविष्य में बहुत अच्छा कर रही है और सभी कंपनियों के साथ, वे अभी भी हैं उनकी चुनौतियों को दूर करने के लिए.

सितंबर के दौरान नकदी प्रवाह में $ 1.7 बिलियन से अधिक और अभी भी शेष 3 महीनों को जोड़ने के लिए, 2019 को एक समान तस्वीर दिखाता है जब यह आंकड़ा 1.8 बिलियन डॉलर था, जिससे ऊर्जा कंपनी की लाभप्रदता स्थिर हो गई और इसमें शेयर 80 प्रतिशत तक थे। नवंबर में%, यह इस ऊर्जा कंपनी के लिए अच्छा लग रहा है.

समाप्त करने के लिए:

सभी निवेश जोखिम के साथ आते हैं, यहां तक कि मिड-कैप शेयरों की भी कोई गारंटी नहीं है, लेकिन जब ऊर्जा विभाग की बात आती है, तो डायमंडबैक कंपनी 2021 में एक हिस्सा बनने के लिए सबसे अच्छी ऊर्जा वाली मिड-कैप कंपनी बनने की राह पर है।.

13. नॉर्डस्ट्रॉम (JWN)

नॉर्डस्ट्रॉम, इंक एक अमेरिकी डिपार्टमेंटल स्टोर है जिसके पूरे अमेरिका में 100 स्टोर हैं और कनाडा में तीन प्रांत हैं.

सबसे पहले, इस कंपनी ने इस साल मार्च में कोरोनावायरस महामारी की शुरुआत में गिरावट के बाद वापसी की है, हाल ही में यह बताया गया है कि कंपनी का अनुमानित $ 150 मिलियन ऑपरेटिंग कैश फ्लो है, नवंबर के रूप में और एक शानदार देख रहा है व्यवसाय के अपने ई-कॉमर्स पक्ष के साथ बिक्री के आंकड़ों में वृद्धि, विशेष रूप से जब हम वर्ष के व्यावसायिक अवकाश सत्रों में से एक के लिए आगे बढ़ते हैं.

यह कंपनी निस्संदेह अगले 4 सप्ताह के भीतर शानदार बिक्री करने जा रही है.

भले ही 2020 में आज तक नॉर्डस्ट्रॉम का स्टॉक आधे से अधिक नीचे है, लेकिन ई-कॉमर्स उद्योग में नए तरीकों से अग्रणी खुदरा विक्रेताओं के बहुमत के साथ, एक टीके की पुष्टि के साथ, इसने कंपनी को पर्याप्त मात्रा में कमरे दिए हैं। विकास आगे बढ़ रहा है.

समग्र चित्र के अनुसार, विश्लेषकों ने इस साल लगभग 3.12 बिलियन डॉलर की संभावित 15% की कमी की भविष्यवाणी की है और इस तिमाही में $ 0.09 – $ 0.10 के बीच प्रति शेयर नुकसान देखा है, लेकिन इस वर्ष की भयावह घटनाओं को देखते हुए, ब्रांड मजबूती से वापस आ रहा है।.

संक्षेप में, हालांकि इस साल खुदरा उद्योग को बहुत मुश्किल हुआ है, नॉर्डस्ट्रॉम अच्छी तरह से वापस आ रहा है और 2021 में एक अच्छी खरीद है क्योंकि दुनिया धीरे-धीरे नए सामान्य और खुदरा ब्रांडों को मजबूत करने के लिए जोर देना शुरू कर रही है।.

14. प्लग पावर (प्लग)

ठीक है, ठीक है, अच्छी तरह से प्लग पावर पहले से ही बाजार के भीतर सुनाई दे रही है, ठीक है?

प्लग पावर इंक. एक अमेरिकी विद्युत उपकरण विनिर्माण कंपनी है जो हाइड्रोजन ईंधन सेल सिस्टम पर ठोस रूप से ध्यान केंद्रित करती है जो उपकरणों के भीतर बैटरी को प्रतिस्थापित करती है और बिजली से चलने वाले वाहन भी। हालाँकि कंपनी का मुख्यालय न्यूयॉर्क शहर में है, लेकिन इसमें वाशिंगटन स्थित कार्यालय और NYC में एक अतिरिक्त कार्यालय भी है.

खबरों के अनुसार, इलेक्ट्रिकल मैन्युफैक्चरिंग कंपनी 106% साल-दर-साल विकास कर रही है, जिसके कारण वॉल स्ट्रीट इस ऊर्जावान कंपनी के आसपास एक प्राकृतिक चर्चा है और कंपनी के साथ कुछ-क्या घमंड ‘सेलिब्रिटी स्टेटस’ वॉल स्ट्रीट के भीतर है वर्तमान में बाजार.

लेकिन हालांकि अच्छी खबर जो कंपनी को घेरती है, यह अभी भी लाभदायक है और $ 0.11 के प्रति पूर्वानुमानित आंकड़े के विपरीत 0.11 डॉलर प्रति शेयर का नुकसान दिखाया है। लेकिन बड़ी तस्वीर के भीतर, कंपनी के लिए यह निश्चित रूप से बहुत अच्छी खबर नहीं है, लेकिन यह चिंताजनक नहीं है, क्योंकि इस बिजलीघर की बिजली निर्माण कंपनी के लिए योजनाएं पहले से ही चल रही हैं।.

ऐसे शेयर के लिए जो निश्चित रूप से एक से दूसरे तरीके से स्विंग कर सकता है, ने $ 19.02 के 52-सप्ताह के उच्च अंक और 2020 में 700% से अधिक की चढ़ाई देखी है। उस चढ़ाई के भीतर कंपनी की पंचवर्षीय योजना थी जिसे पिछले साल घोषित किया गया था। कंपनी संभावित रूप से सकल बिलों में $ 1 बिलियन और 2024 के अंत तक परिचालन लाभ में $ 170 मिलियन बनाने के लिए तैयार है.

गति में इस योजना के साथ और हाल के आंकड़ों और पूर्वानुमान की भविष्यवाणी के साथ, यह कई निवेशकों की आंखों को पकड़ रहा है, जिनमें से कुछ को पहले अपने स्थलों के भीतर कंपनी नहीं मिली होगी, जो इस खरीद के साथ बोर्ड पर प्राप्त करने जा रहे हैं.

5.6 बिलियन डॉलर की कंपनी के मार्केट कैप और $ 1 बिलियन के राजस्व के लक्ष्य के साथ कंपनी का लक्ष्य, इलेक्ट्रिक कारों के नए भविष्य के साथ, यह एक प्रमुख है ‘हाइड्रो सेल सॉल्यूशन’ ‘2021 में चूकना नहीं’.

15. पांच नीचे (पांच)

सूची में अंतिम प्रविष्टि के रूप में, पांच नीचे स्थान लेता है.

अमेरिकी डिस्काउंट स्टोर युवा पीढ़ी के साथ विशेष रूप से लोकप्रिय हैं, जहां वे इन-डिमांड आइटम खरीद सकते हैं लेकिन रियायती कीमतों पर। अमेरिका के चारों ओर रखे गए 900 से अधिक स्टोरों के साथ और मिठाइयों से लेकर कपड़ों तक और बहुत कुछ देने वाले स्टोर्स के साथ, यह एक रिटेल ब्रांड है, जो अच्छा काम कर रहा है, वर्ष के आखिरी महीने में.

हालाँकि, पॉज़िटिव्स के पाँच नीचे दिए जाने की गति तब नहीं होती है जब यह ई-कॉमर्स के पक्ष में आता है जो ब्रांड के लिए लगभग गैर-मौजूद साबित होता है, विशेष रूप से, उन्होंने शायद ही ऑनलाइन बिक्री से कोई लाभ कमाया हो । लेकिन इस संबंध में, वे ऑनलाइन शॉपिंग बाजार में नए हैं और इस राजस्व के लिए अच्छा राजस्व लाने के लिए समय लग सकता है.

जैसा कि छुट्टियों का मौसम हमारे बीच है, फाइव बॉटम ने अमेरिका के भीतर फिर से लगाए गए उपायों के कारण बिक्री में हालिया गिरावट देखी है जिसने कंपनी के लिए खरीदारी के मौसम को छोटा कर दिया है। लेकिन इस तरफ फ्लिप करने पर, विश्लेषकों ने अनुमान लगाया है कि फाइव बॉटम क्वार्टर के भीतर अपनी सबसे मजबूत वृद्धि को देखने जा रहा है, जिसमें वॉल स्ट्रीट ने शुद्ध बिक्री में संभावित 18% वृद्धि की भविष्यवाणी की है.

अन्य खुदरा विक्रेताओं की तुलना में स्टोर का एक अच्छा फायदा है, क्योंकि कंपनी वर्तमान में अर्थव्यवस्था पर पड़ने वाले प्रभाव को देखते हुए चलती है। उपभोक्ताओं को उन उत्पादों को खरीदने की अनुमति देना जो वित्तीय रूप से अपने वर्तमान खर्च सीमा के भीतर फिट होते हैं, जो व्यवसायों को निश्चित रूप से शुद्ध बिक्री को बढ़ावा देंगे.

जैसा कि दुनिया धीरे-धीरे आगे बढ़ रही है, उपभोक्ताओं को उनकी आवश्यकताओं के अनुरूप और फिट करने के लिए पांच नीचे काम कर रहा है। और ऐसी कंपनी के लिए जिसके पास 8.83 बिलियन डॉलर की मार्केट कैप है, यह साबित होता है कि यह 2021 में आगे बढ़ने के लिए क्या करती है.

तथ्य: सुराग नाम के भीतर है, खुदरा दुकान में सब कुछ $ 5 या उससे नीचे है। हालांकि, कंपनी ने ब्रांड के भीतर एक नया एवेन्यू बनाने के लिए $ 10 डॉलर के खरीदारों की एक नई सीमा लागू की है.

2021 में निवेश करने के लिए सबसे अच्छे मिडकैप शेयरों पर अंतिम शब्द

और आपके पास यह है, 15 शीर्ष और 2021 में अग्रणी खरीदने के लिए मिड-कैप शेयरों को याद नहीं करना है.

ध्यान में रखने के लिए, ऊपर उल्लेखित 15 मिड-कैप शेयरों के साथ-साथ 2021 में बहुत अधिक स्टॉक अप और आने वाले सेट भी हैं, जो हमेशा उतना ही शोध करने के लिए बुद्धिमान है जितना संभव हो आप यह चुनने से पहले कि कौन से स्टॉक खरीदना है।.

क्या आपके लिए मिड कैप स्टॉक सही हैं?

उपरोक्त सभी से, यह माना जाता है कि मिड-कैप स्टॉक सभी के लिए नहीं हो सकता है। हालांकि, यदि आप एक निवेशक हैं जो दीर्घकालिक निवेश (पांच साल या उससे अधिक) को पकड़कर रखना पसंद करते हैं, तो कम अस्थिरता के साथ मिश्रित उच्च वृद्धि के संतुलन की तलाश में है, लेकिन कभी-कभार ऊपर और नीचे और यहाँ और निवेश में कुछ भी नहीं है। ).

अंतिम नोट, हमेशा आवश्यक अनुसंधान का संचालन करें जो आपको लगता है कि आपको शुरू करने की आवश्यकता है, जब तक आप सहज महसूस नहीं करते हैं और आप क्या कर रहे हैं इसकी अच्छी समझ है, जो आपके द्वारा किए गए सभी निवेशों के लिए जाता है.

2021 के लिए 15 मिड-कैप स्टॉक्स में निवेश शुरू करना चाहते हैं?

आपके दिमाग में और हाथ पर तैयार और ताज़ा सभी जानकारी होने के बाद, क्या आप 2021 में जाने वाले मिडकैप शेयरों में खरीदारी करने के लिए तैयार हैं? अब आपको 2021 के लिए मिड-कैप शेयरों में अपनी यात्रा शुरू करने के लिए सबसे उपयुक्त ब्रोकर खोजने की आवश्यकता है.

कई प्रमुख ट्रेडिंग प्लेटफॉर्म हैं जो आपको जरूरत पड़ने पर 24/7 हाथ पर सब कुछ दे सकते हैं, लेकिन एक प्लेटफॉर्म जो तेजी से विश्व-मान्यता प्राप्त ट्रेडिंग प्लेटफॉर्म बन रहा है। ईटोरो.

यदि आप अपने अवकाश पर मिड-कैप स्टॉक और अन्य श्रेणी के शेयरों का विशाल बहुमत नहीं हैं, तो बहु-परिसंपत्ति प्लेटफ़ॉर्म आपको सभी तक पहुंच प्रदान करने में सक्षम बनाता है। आप अपनी इच्छानुसार बहुत से स्टॉक में खरीद सकते हैं, एक छोटी जमा राशि के रूप में कम से कम $ 200 और क्या यह भी मीठा बनाता है, इसका 0% कमीशन है.

eToro – शीर्ष स्टॉक ब्रोकर, के साथ स्टॉक खरीदें 0% कमीशन

eToro ने कई वर्षों में शेयर बाजार के भीतर खुद को भरोसेमंद साबित किया है – हम आपको उन्हें आज़माने की सलाह देते हैं.

आपकी पूंजी जोखिम में है। अन्य शुल्क लागू हो सकते हैं

चाहे आप शेयरों के लिए शुरुआती हैं या निवेश के लिए शुरुआती हैं, आप इस आसान, सीधे-सक्षम, आधुनिक मंच के माध्यम से व्यापार के सभी गुर सीख सकते हैं.

या आपको लगता है कि आप अभी पूरी तरह से तैयार नहीं हैं, तो कोई दबाव नहीं है कि आप बस एक कदम पीछे ले जा सकते हैं, सीख सकते हैं और जितना संभव हो उतना शोध कर सकते हैं और यहां तक कि उन शेयरों पर भी नजर रख सकते हैं जिन्हें आप सोचते हैं कि आप शायद इसमें रुचि है, इसलिए आप निवेश करने से पहले देख सकते हैं कि शेयर की कीमतें कैसे बढ़ती हैं और इस तरह से आप अपनी पूंजी का निवेश शुरू करने से पहले खुद को बेहतर लाभ दे रहे हैं क्योंकि आपको इस बात की गहरी समझ होगी कि आप शेयर बाजार में कैसे निवेश करते हैं.

2021 में निवेश करने के लिए सबसे अच्छे शेयरों पर आगे पढ़ने के लिए, नीचे दिए गए इन दो लेखों को देखें जो आपके ज्ञान में वृद्धि करेंगे और 2021 में जाने पर नज़र रखने के लायक आगे की कंपनियों में अधिक अंतर्दृष्टि जोड़ेंगे:

2021 में खरीदने के लिए टॉप 10 ग्रोथ स्टॉक्स

2021 में विस्फोट के लिए कौन से शीर्ष 15 स्टॉक्स निर्धारित हैं?

प्रमुख बिंदु:

- मिड कैप स्टॉक एक शब्द है जो बाजार पूंजीकरण (मार्केट कैप) मूल्य वाली कंपनियों के लिए $ 2 बिलियन और $ 10 बिलियन के बीच दिया जाता है।.

- निवेशकों के लिए मिड-कैप स्टॉक अपील की प्रमुख विशेषताएं हैं, एक निवेश के रूप में वृद्धि और वित्तीय लाभ, बाजार में हिस्सेदारी और अंत में लंबी दौड़ के लिए इसमें वृद्धि.

- मिड-कैप स्टॉक छोटे-कैप शेयरों जितना जोखिम भरा नहीं है, उन्हें अधिक स्थिर माना जाता है.

- वित्तीय सलाहकारों ने सलाह दी है कि जोखिम को कम करने की कुंजी आपके बेल्ट के तहत एक विविध पोर्टफोलियो है.

- मिड-कैप स्टॉक सभी निवेशों की तरह ही जोखिम उठाते हैं लेकिन छोटे-कैप शेयरों की तुलना में छोटे पैमाने पर.

- अंत में, कृपया सुनिश्चित करें कि आप अपने चुने हुए निवेश के साथ 100% सहज महसूस करते हैं, उतना ही समय और शोध करें जितना आपको अपनी निवेश यात्रा शुरू करने या करने की आवश्यकता है.

सभी ट्रेडिंग जोखिम उठाती है। पिछला प्रदर्शन भविष्य के नतीजों की गांरटी नहीं है.

इस साइट में व्यक्त राय निवेश सलाह का गठन नहीं करती है और जहां उपयुक्त हो, स्वतंत्र वित्तीय सलाह लेनी चाहिए.