Darrera actualització: 16 de desembre de 2020

Els impostos no són el primer que consideren la majoria dels inversors a l’hora de saltar al món del bitcoin i de les criptomonedes. No obstant això, com continua fent l’IRS reprimir pel que fa al compliment dels impostos criptogràfics, cada vegada és més important conèixer com tributen les criptomonedes.

En aquesta guia, analitzem tot el que cal saber sobre els impostos sobre criptomonedes. Des de les implicacions fiscals d’alt nivell fins als formularis fiscals reals que heu d’omplir, coneixereu tot allò que necessiteu per complir i fer els vostres impostos correctament..

Aquesta guia ha estat creada per l’equip fiscal a CryptoTrader.Tax – Avui, més de 50.000 inversors en criptografia utilitzen CryptoTrader.Tax per informar adequadament dels seus impostos sobre criptomonedes. Podeu crear un fitxer compte gratuït aquí.

Aquesta guia desglossa les implicacions específiques de la criptografia fiscal als Estats Units. Podeu veure altres guies fiscals específiques per país aquí.

Contents

- 1 Els fonaments dels impostos criptogràfics

- 2 Quan haureu de pagar impostos a la vostra criptografia?

- 3 Quan no es deuen impostos sobre la seva criptografia?

- 4 Com es calculen els seus impostos criptogràfics?

- 5 El repte per als operadors de criptografia

- 6 Com informeu de la criptografia sobre els vostres impostos?

- 7 Quant pagueu d’impostos sobre la vostra criptografia?

- 8 Com funcionen els impostos de DeFi?

- 9 Per què els intercanvis criptogràfics no poden proporcionar formularis fiscals precisos

- 10 La solució d’informes sobre impostos criptogràfics

- 11 Programari d’impostos criptogràfics

- 12 Com sap l’IRS sobre la vostra criptografia?

- 13 Què passa si no informeu dels vostres impostos criptogràfics?

- 14 Com gestionen els impostos sobre criptografia d’altres països?

- 15 Com reduïu els vostres impostos criptogràfics?

- 16 Què passa si heu oblidat informar dels vostres impostos criptogràfics?

- 17 Altres transaccions de criptomonedes i exemples fiscals

- 18 Conclusió

- 19 Preguntes?

Els fonaments dels impostos criptogràfics

Als Estats Units, les criptomonedes com el bitcoin són tractats com a propietat fiscalment.

Igual que altres formes de propietat, com ara accions, bons i béns immobles, incorreu en guanys de capital i pèrdues de capital en les vostres inversions en criptomonedes quan veniu, comercieu o disposeu de la vostra criptografia.

Per exemple, si vau comprar bitcoins per valor de 10.000 dòlars a l’octubre i els vau vendre dos mesos després per 12.000 dòlars, incorreria en una plusvàlua de 2.000 dòlars per la venda del vostre bitcoí (12.000 – 10.000).

Segons el tram fiscal en què estigueu inclòs, pagareu un percentatge determinat de l’impost sobre aquesta plusvàlua. Els tipus d’impostos fluctuen segons la vostra informació personal tram tributari i si el guany va ser a curt o llarg termini (més sobre això més endavant).

Fora de la compra, venda i negociació, si guanyeu criptomonedes (ja sigui mitjançant una feina, mineria, participació, llançament aeri o interessos derivats de les activitats de préstec), sereu responsable dels impostos sobre la renda del valor en dòlars dels vostres guanys en criptografia..

A continuació, veurem exemples de tots aquests escenaris.

Quan haureu de pagar impostos a la vostra criptografia?

Sempre que incórrer en un fet imposable de la vostra activitat d’inversió en criptografia, incloeu un requisit d’informes fiscals.

Un fet imposable es refereix simplement a un escenari en què es produeixen o es realitzen ingressos. Com es veu al Guia de divises virtuals de l’IRS, tots els següents es consideren esdeveniments imposables de la criptomoneda:

- Negoci de criptografia a moneda fiduciària com el dòlar nord-americà

- Intercanviar una criptografia per una altra criptomoneda

- Gastar criptografia per comprar béns o serveis

- Guanyar criptografia com a ingrés

A continuació, recorrem exemples pràctics per il·lustrar cadascun d’aquests fets imposables.

1. Crypto ➔ Fiat (USD)

Emma compra 2 ETH a Coinbase per 1.200 dòlars. Uns mesos després, Emma ven els seus 2 ETH per 1.000 dòlars.

La venda de criptografia per moneda fiduciària és un fet imposable. En aquest exemple, Emma incorre en una pèrdua de capital de 200 $ (1.000 – 1.200). Aquesta pèrdua es dedueix i en realitat redueix els ingressos imposables d’Emma.

2. Criptografia ➔ Criptografia

John compra 5 Litecoin per 250 dòlars. Després d’agafar la seva Litecoin durant un parell de mesos, John negocia les 5 Litecoin per 0,5 ETH. En el moment del comerç, 5 Litecoin valen 400 dòlars.

En aquest escenari, John incorre en un fet imposable negociant la seva Litecoin per Ethereum. El comerç d’una criptografia per una altra es tracta d’una disposició i aquí John incorre en una plusvàlua de 150 dòlars del comerç que hauria d’informar sobre els seus impostos (400 – 250).

3. Criptografia ➔ Béns / Serveis

Taylor té 5 bitcoins, cadascun dels quals va comprar per 100 dòlars abans del 2014. Aprofitant la seva nova riquesa trobada, Taylor utilitza 3 bitcoins per comprar una nova Tesla per 51.000 dòlars. En el moment de comprar el cotxe, 1 bitcoin val 17.000 dòlars.

En aquest exemple, Taylor incorre en un fet imposable quan elimina el seu bitcoins per a la nova Tesla. Ella fa una plusvàlua de 50.700 dòlars per fer-ho (51.000 – 300) i ha d’informar d’aquesta plusvàlua en els seus impostos.

4. Guanyant Crypto

Jake fa una operació de mineria de criptomonedes. Cada dia, Jake extrau 0,5 bitcoins a través de les seves plataformes de mineria criptogràfica.

En aquest exemple, Jake reconeixeria els ingressos pel valor en dòlars de 0,5 bitcoin cada dia. Per exemple, si Jake explotés 0,5 bitcoins avui el 30 de novembre de 2020, reconeixeria 9.750 dòlars d’ingressos (ja que Bitcoin cotitza actualment a 19.500 dòlars per moneda).

Quan no es deuen impostos sobre la seva criptografia?

En determinades circumstàncies, no activareu cap esdeveniment imposable quan realitzeu transaccions amb criptografia i no haureu de pagar ni informar cap impost sobre criptomonedes..

No desencadeneu cap fet imposable quan:

- Compreu i manteniu criptogràfic

- Transfereix la criptografia d’una cartera que posseeixes a una altra cartera que tens

1. Compreu i mantingueu

Si simplement compreu bitcoin o una altra moneda criptogràfica i el teniu en una cartera, no teniu cap tipus d’obligació d’informes fiscals, ja que encara no us heu adonat de cap guany o pèrdua de la vostra inversió..

Un cop veniu, canvieu o activeu un fet imposable mitjançant la disposició de la moneda, és quan observeu una pèrdua o guany de capital.

2. Cartera ➔ Cartera

L’enviament d’una criptomoneda d’una cartera que tingueu a una altra cartera que teniu no és una eliminació de la vostra criptografia. Encara sou propietari de la criptografia i, per tant, no desencadeneu cap fet imposable.

Com es calculen els seus impostos criptogràfics?

Per calcular les plusvàlues i les pèrdues de capital de cadascuna de les vendes, operacions o alienacions de criptografia, només cal que apliqueu la fórmula:

Valor de mercat just: base de cost = guany / pèrdua de capital

Valor de mercat just

El valor de mercat just és simplement el preu que vendria un actiu al mercat lliure. En el cas de la criptomoneda, aquest sol ser el preu de venda en USD.

Base de costos

La base de costos representa la quantitat de diners que invertiu en comprar la vostra propietat (és a dir, quant us va costar). La base de cost inclou el preu de compra més tots els altres costos associats a la compra de la vostra criptomoneda (comissions, etc.).

Dels nostres exemples anteriors, és fàcil veure aquesta fórmula en acció. Si compreu 1 litecoïna per 250 dòlars, la vostra base de cost serà de 250 dòlars per litecoïna. Si el veneu o el canvieu quan val un valor de 400 dòlars, aquest valor de mercat és de 400 dòlars. Aplicació de la fórmula:

400 dòlars (valor de mercat just) – 250 dòlars (base de cost) = 150 dòlars de guany

Bastant senzill.

Ara, aprofundim en un exemple més complex per veure com calcularíeu els vostres guanys i pèrdues mitjançant aquesta mateixa fórmula quan tingueu diverses transaccions en lloc de només una o dues..

Exemple d’historial de transaccions

Suposem que teniu el següent historial de transaccions a Coinbase:

- 20/01/20: compreu 1 BTC per 12.000 dòlars

- 2/02/20: compreu 1 BTC per 10.000 dòlars

- 20/03/20 – Compra 1 BTC per 8.000 $

- 04/04/20 – Comerç de 0,5 BTC per 8 ETH (0,5 BTC valia 4.000 dòlars en aquest moment)

Amb aquest historial de transaccions, primer desencadeneu un fet imposable (i, per tant, una plusvàlua / pèrdua de capital) quan canvieu 0,5 BTC per 8 ETH. Per calcular el guany / pèrdua, haureu de restar la base de cost de 0,5 BTC del valor de mercat just en el moment de la negociació.

La pregunta aquí és: quina és la vostra base de cost al 0,5 BTC que vau canviar per 8 ETH? Al cap i a la fi, heu comprat tres bitcoins diferents a preus diferents abans d’aquest comerç.

Per respondre a això, heu de determinar quin bitcoins heu d’eliminar en aquest escenari.

Per determinar l’ordre en què veneu diverses criptomonedes, els comptables utilitzen mètodes de costos específics com First-In First-Out (FIFO) o Last-In First-Out (LIFO). El mètode estàndard és First-in First-out.

Aquests mètodes de cost funcionen exactament com sonen. Per a First-In First-Out, l’actiu (o criptomoneda) que heu comprat primer és el que es ven primer. Per tant, bàsicament disposeu de la vostra criptografia en el mateix ordre que els vau adquirir per primera vegada.

Si utilitzem First-In First Out per al nostre exemple anterior, “venem” aquest primer bitcoí que es va adquirir a 12.000 dòlars l’1 / 1/20. La base de costos d’aquest primer bitcoin és de 12.000 dòlars, la qual cosa suposa que la base de cost de 0,5 d’aquest BTC és de 6.000 dòlars (0,5 * 12.000 dòlars).

Com es denota a l’exemple, el valor de mercat just en el moment de 0,5 BTC en el moment de la negociació era de 4.000 dòlars.

Per tant, aplicant la fórmula, podem veure que aquest historial de transaccions provoca un Pèrdua de capital de 2.000 dòlars (4.000 – 6.000). Aquesta pèrdua s’informa sobre els vostres impostos i redueix els vostres ingressos imposables.

Podeu obtenir més informació sobre com funcionen diversos mètodes de cost per calcular els guanys i les pèrdues dels vostres negocis amb criptografia en aquesta entrada del bloc: FIFO, LIFO i HIFO per al comerç criptogràfic.

El repte per als operadors de criptografia

Com podeu veure al llarg dels exemples anteriors, per calcular les plusvàlues i les pèrdues patrimonials derivades de la vostra activitat de negociació criptogràfica, heu de tenir registres que facin un seguiment de la vostra base de costos, valor just de mercat i guanys o pèrdues en USD cada vegada que disposeu d’un criptografia (comerciar, vendre, gastar, etc.).

Sense aquesta informació, no podreu calcular els ingressos realitzats de la vostra activitat comercial i no podreu informar-ne dels impostos.

Això és extremadament difícil per a molts inversors en criptomonedes, ja que la majoria no han mantingut registres detallats de la seva activitat inversora. Intentar fer un seguiment de la base de costos i els preus en USD de tots els seus cryptos en tots els seus intercanvis, carteres i protocols en un moment donat es converteix ràpidament en un exercici de full de càlcul difícil, si no impossible..

Aquesta és la raó per la qual centenars de milers de comerciants de criptografia estan recorrent a programes d’impostos criptogràfics com ara CryptoTrader.Tax per automatitzar tots els informes de criptoimpostos. Podeu registrar-vos per obtenir un compte gratuït aquí.

Com informeu de la criptografia sobre els vostres impostos?

Si sou com el 90% d’altres inversors en criptomonedes, és probable que només hàgiu comprat, venut i comercialitzat criptografia (és a dir, activitat d’inversió en guanys de capital) mitjançant un intercanvi de criptomonedes. Aquests ingressos criptogràfics es consideren ingressos per guanys de capital i s’informen com a tals.

D’altra banda, si obteniu criptomoneda (ja sigui per un lloc de treball, per la mineria, per la participació o per guanyar interessos), els ingressos obtinguts es tracten generalment com a ingressos ordinaris i s’informen com a tals.

A continuació, ens endinsem en els informes de cadascun d’aquests tipus d’ingressos.

Guanys i pèrdues de capital per a Crypto

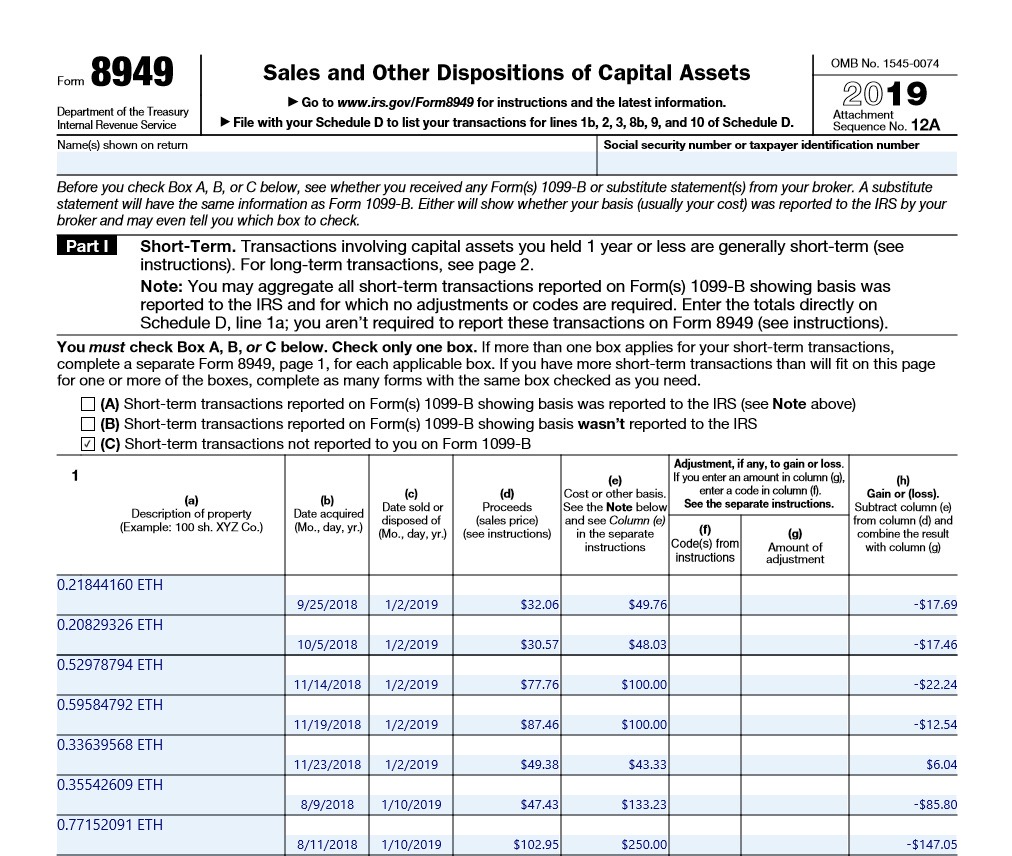

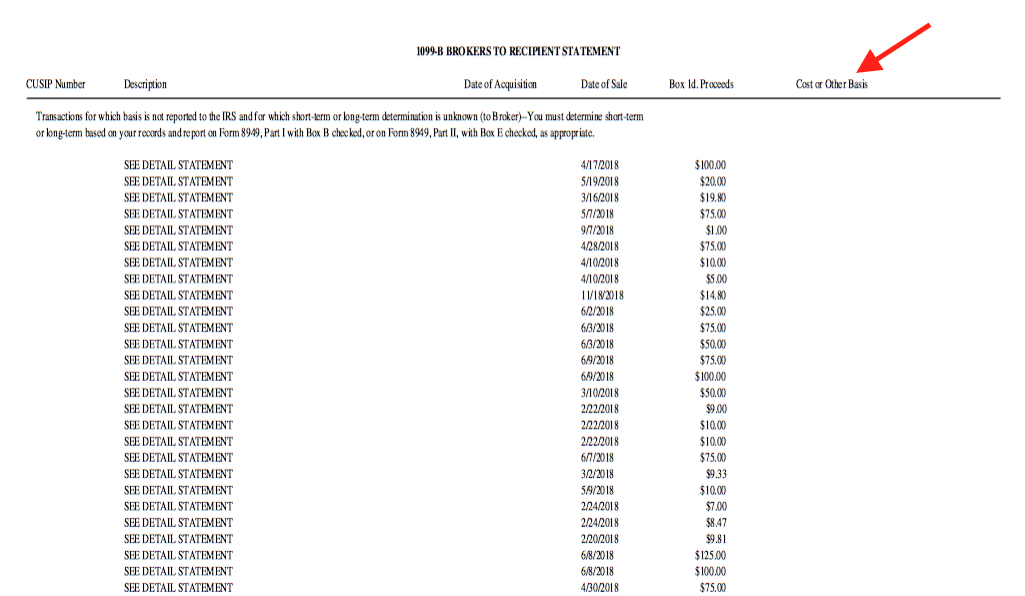

S’informa de les seves plusvàlues i pèrdues derivades de les operacions de criptografia Formulari IRS 8949.

El formulari 8949 és el formulari fiscal que s’utilitza per informar de les vendes i alienacions d’actius de capital, inclosa la criptomoneda. Altres actius de capital inclouen accions i bons.

Per emplenar el formulari 8949, enumereu tots els vostres negocis, vendes i alienacions de criptomonedes al formulari 8949 (a la imatge següent) juntament amb la data en què vau adquirir la criptografia, la data de venda o negociació, els vostres ingressos (valor de mercat just), la vostra base de costos. , i el vostre guany o pèrdua pel comerç.

Un cop tingueu cada operació a la llista, sumeu-los i completeu la vostra plusvàlua o pèrdua de capital net de l’any a la part inferior.

Per obtenir una informació detallada sobre l’emplenament del formulari 8949, consulteu aquesta entrada del bloc: Com s’informa la criptomoneda a l’IRS amb el formulari 8949.

Renda ordinària

Malauradament, els ingressos ordinaris no cauen bé en un formulari fiscal, tal com hem vist amb les plusvàlues i el formulari 8949.

Els ingressos ordinaris que rebeu de mineria, participació, comptes d’interessos o potser criptogràfics que heu rebut com a pagament d’un treball s’informen en diferents formularis d’impostos, en funció de la situació específica.

Calendari C – Si heu obtingut criptografia com a entitat comercial, com ara rebre pagaments per una feina o executar una operació de mineria de criptomonedes, sovint es tracta d’ingressos per compte propi i s’informa Calendari C.

Calendari B – Si obteniu ingressos o beneficis d’interessos derivats del préstec de la vostra criptografia, generalment s’informa sobre aquests ingressos Calendari B.

Calendari 1 – Si heu obtingut criptografia amb aerodinàmiques, forquilles o altres ingressos per cripto salaris i aficions, generalment s’informa Calendari 1 com altres ingressos.

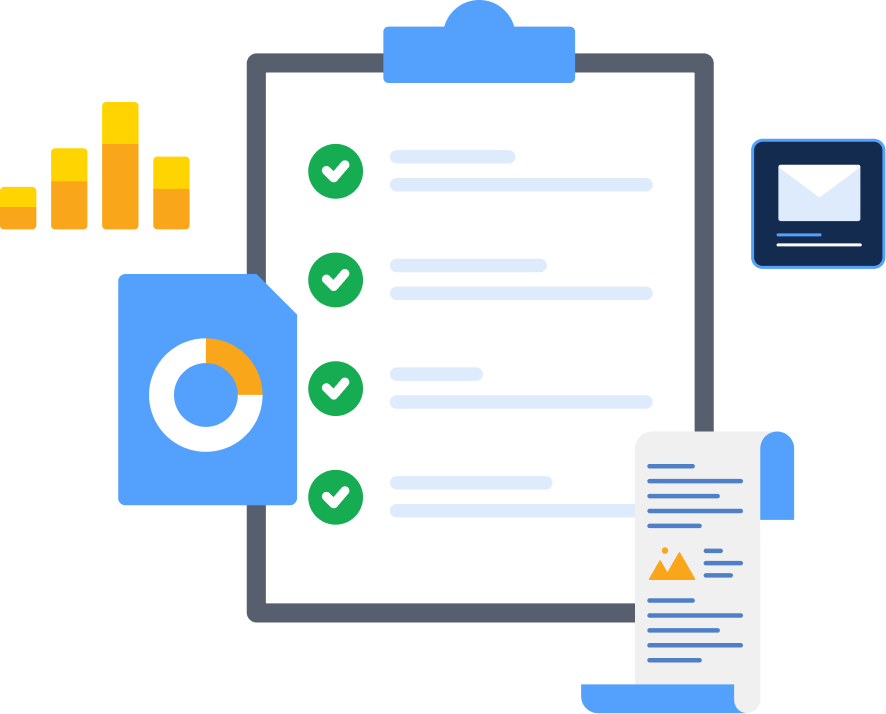

Per facilitar les coses als inversors, CryptoTrader.Tax genera un complet informe d’ingressos que s’inclou amb els informes d’impostos criptogràfics completats. Aquest informe detalla el valor en dòlars nord-americans de tots els esdeveniments d’ingressos de criptomonedes que heu rebut durant tot l’any: mineria, participació, llançaments aeri, etc. Aquest informe d’ingressos es pot utilitzar per emplenar els vostres formularis relatius a l’impost sobre la renda com ara la llista 1, la llista B i la llista C.

Si teniu cap pregunta sobre com cal informar dels vostres ingressos relacionats amb la criptografia, no dubteu a contactar amb el nostre equip d’atenció al client del xat en directe a través del widget de xat a la nostra pàgina principal. Ho hem estat fent durant molt de temps i estem encantats de respondre qualsevol de les vostres preguntes!

Per obtenir un recorregut pas a pas del procés d’informes sobre criptoimpostos, consulteu el nostre vídeo explicatiu a continuació.

Quant pagueu d’impostos sobre la vostra criptografia?

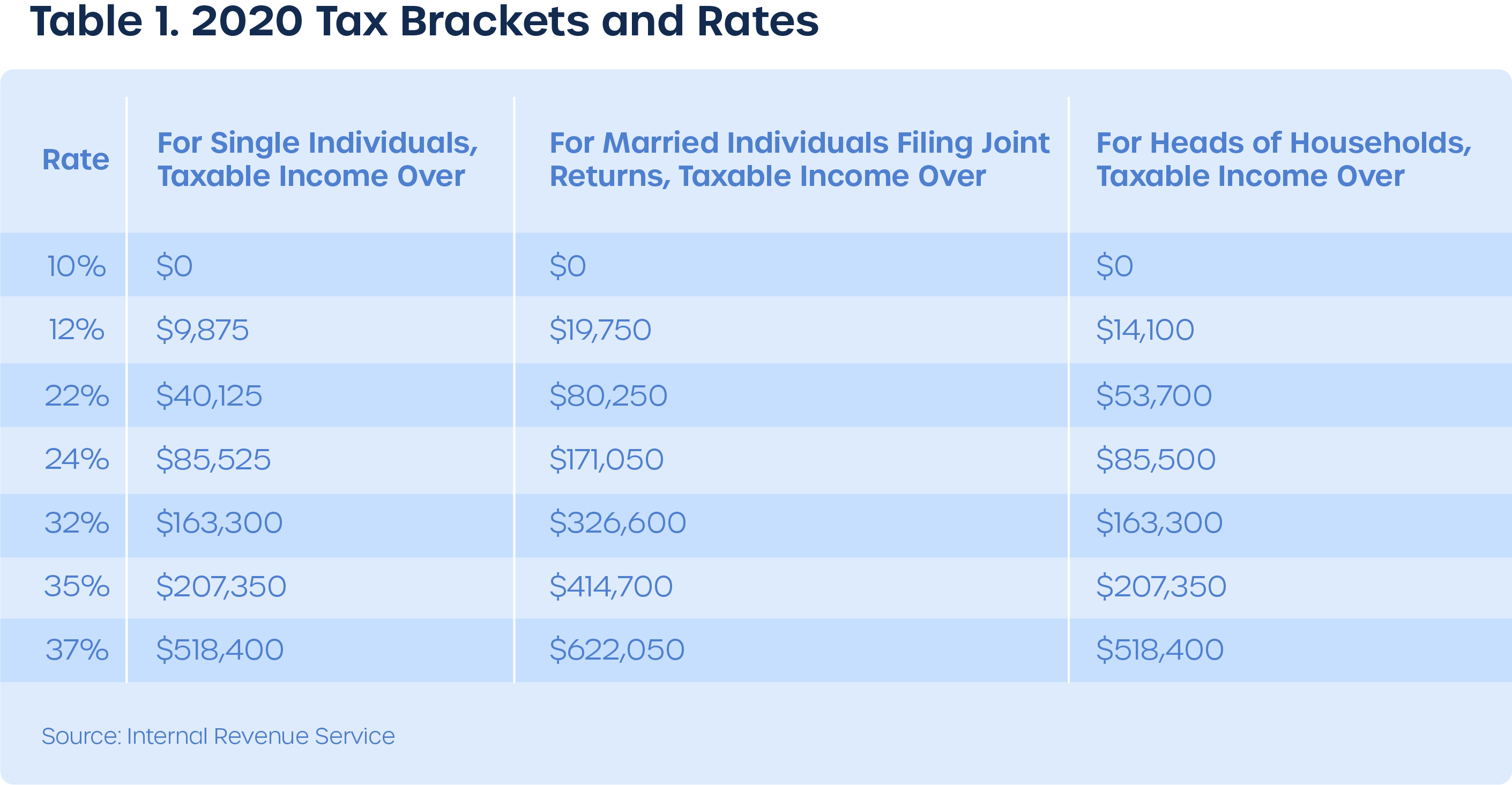

El vostre tram d’impostos sobre la renda de les persones físiques i el període de retenció dels vostres actius criptogràfics (a curt termini o llarg termini) determinaran la quantitat d’impostos (i quin% de l’impost) pagueu pels vostres ingressos criptogràfics. Això serà diferent per a cada inversor.

Guanys de capital a curt termini

Les guanys de capital a curt termini s’apliquen a qualsevol criptografia que s’hagi mantingut durant menys de 12 mesos.

Per exemple, si comprés Ethereum per 400 dòlars i el vengueu 5 mesos després per 600 dòlars, el guany de 200 dòlars seria una plusvàlua a curt termini.

Les plusvàlues a curt termini no reben cap tractament fiscal especial. Simplement es tracten com a ingressos dels vostres impostos (igual que els ingressos del vostre treball) i, per tant, pagueu impostos sobre les vostres plusvàlues a curt termini segons el vostre tram d’impostos sobre la renda de les persones físiques (es descriu més endavant).

Guanys de capital a llarg termini

Les guanys de capital a llarg termini s’apliquen a qualsevol criptografia que es va mantenir durant 12 mesos o més.

El govern vol incentivar els inversors a invertir a llarg termini, de manera que ofereixen incentius fiscals per fer-ho.

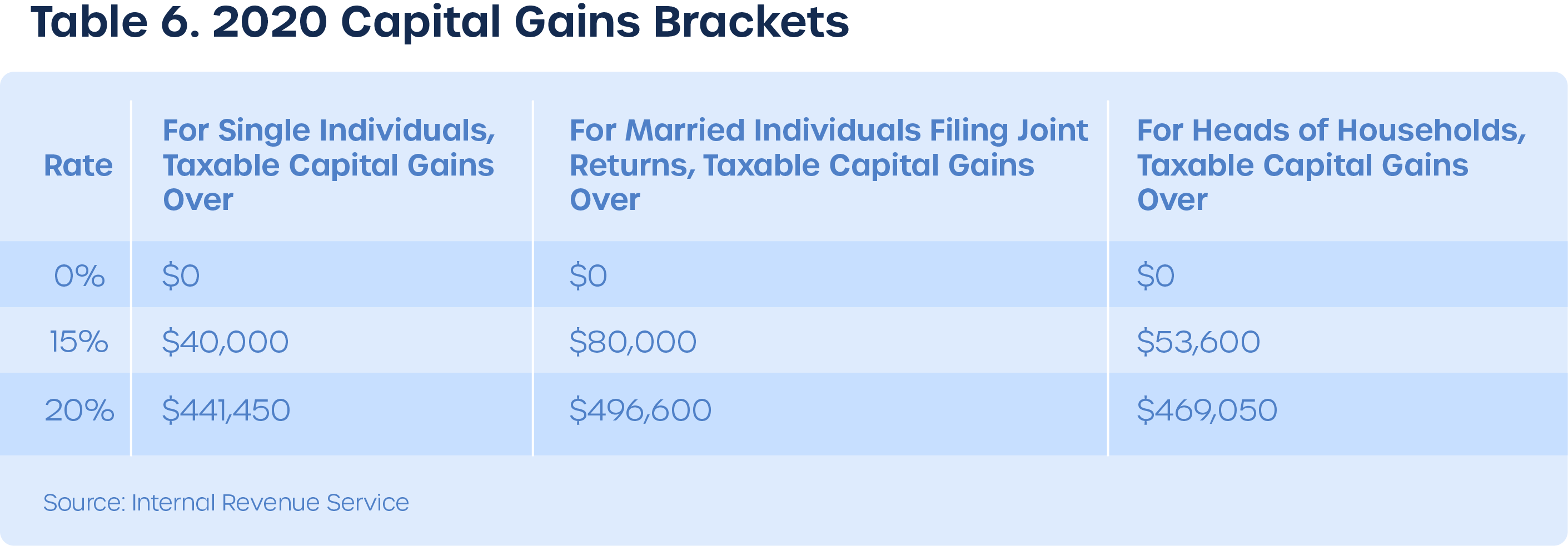

Els tipus d’impostos a les guanys de capital a llarg termini ofereixen impostos més baixos que els guanys a curt termini i el gràfic següent mostra aquests tipus.

Com podeu veure, mantenir el vostre xifrat durant més d’un any pot proporcionar seriosos beneficis fiscals. Si esteu en el tram més elevat d’impostos sobre la renda, els vostres impostos sobre les plusvàlues a llarg termini seran del 20% en lloc del 37% (el tipus impositiu més alt per a les guanys a curt termini).

Pots fer servir CryptoTrader.Tax per detectar automàticament quines criptomonedes de la vostra cartera compleixen els requisits per obtenir guanys de capital a llarg termini i ajudar a planificar futures operacions. Això us pot ajudar a estalviar desenes de milers de dòlars en impostos a llarg termini. Comenceu gratuïtament aquí.

Ingressos criptogràfics

Les transaccions criptogràfiques que es classifiquen com a ingressos generalment tributen en el vostre tram d’impostos sobre la renda de les persones físiques.

Això inclou les vostres plusvàlues a curt termini (com s’ha esmentat anteriorment), recompenses de participació, llançaments aeris i beneficis per interessos.

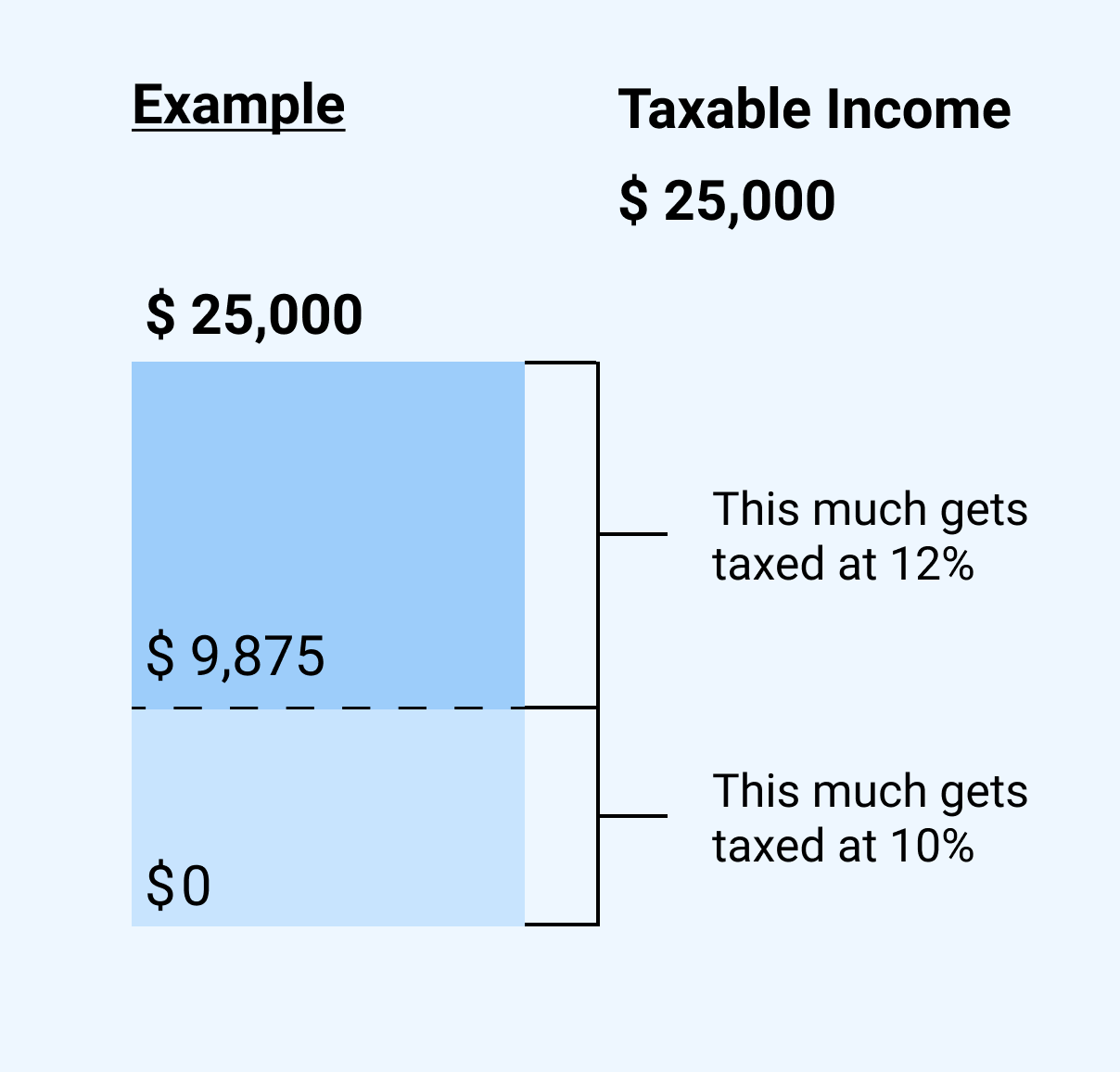

Aquests trams d’impostos sobre la renda es detallen al gràfic següent.

Exemple

Diguem que vau guanyar 25.000 dòlars en guanys de capital a curt termini gràcies al vostre comerç criptogràfic, i aquest va ser l’únic ingrés que vau tenir durant l’any. Simplement pagareu el 12% de l’impost sobre aquests 25.000 dòlars?

No. De fet, pagueu el 10% dels primers 9.875 dòlars i el 12% dels pròxims 15.125 dòlars.

Com funcionen els impostos de DeFi?

Les plataformes de préstec de criptomonedes i altres serveis DeFi com Uniswap, Maker i Compound han explotat en popularitat dins de l’evolució del panorama criptogràfic..

La recepció d’ingressos per interessos procedents d’activitats de crèdit o agrupaments de liquiditat es considera una forma d’ingressos imposables i s’ha d’informar en els vostres impostos, de manera similar a les recompenses mineres i participatives.

Les implicacions fiscals completes associades a les transaccions comunes al panorama DeFi estan fora de l’abast d’aquesta peça; no obstant això, els comentem a fons a la nostra entrada del bloc aquí: La Guia fiscal Defi Crypto.

Per què els intercanvis criptogràfics no poden proporcionar formularis fiscals precisos

Aquí és on existeix un gran problema dins de l’espai d’impostos criptogràfics.

Intercanvis de criptomonedes com Coinbase, Binance, i altres no tenen la possibilitat de proporcionar als seus usuaris informes precisos sobre impostos sobre guanys i pèrdues de capital. Això no és una falla de l’intercanvi de criptomonedes en si, sinó simplement un producte de les característiques úniques de les criptomonedes, és a dir, la seva transferibilitat..

Com que els usuaris transfereixen constantment criptografia dins i fora dels intercanvis, l’intercanvi no té manera de saber com, quan, on o a quin cost vau adquirir originalment les vostres criptomonedes. L’intercanvi només es veu quan apareix criptografia a la cartera.

El segon que transfereix criptografia dins o fora d’un intercanvi, aquest intercanvi perd la possibilitat de proporcionar-vos un informe precís que detalli la base de costos i el valor just de mercat de les vostres criptomonedes, que són components obligatoris per a la presentació d’informes fiscals..

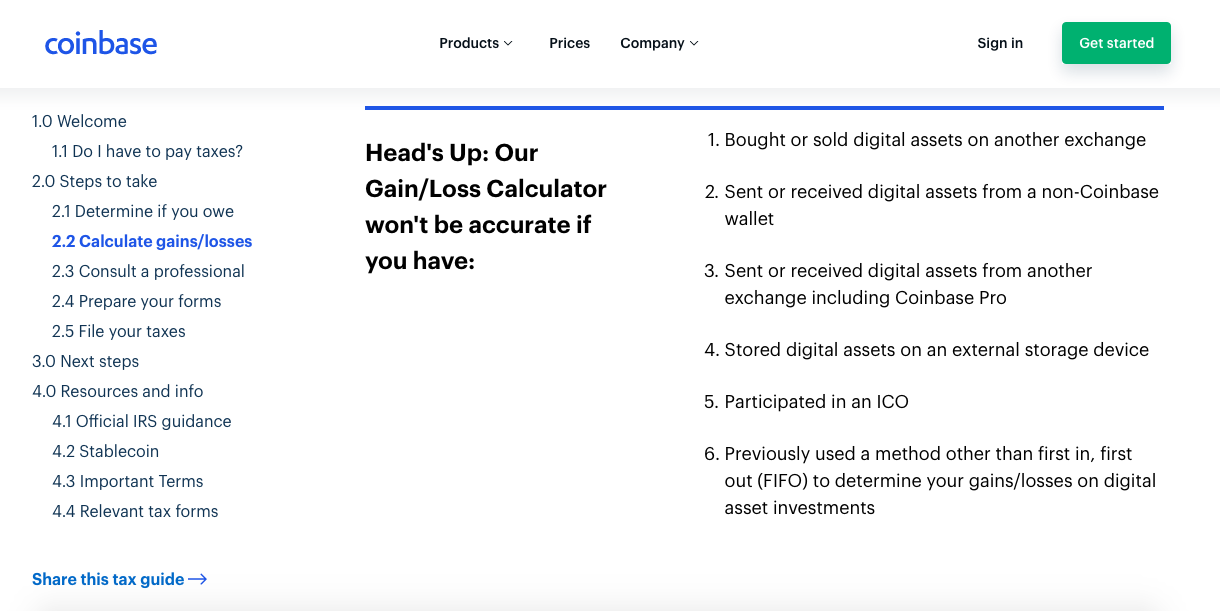

Com podeu veure a la imatge següent, els mateixos Coinbase expliquen als seus usuaris com els informes fiscals generats no seran exactes si es va produir algun dels escenaris següents. Això afecta més de dos terços dels usuaris de Coinbase, que equival a milions de persones.

Podeu obtenir més informació sobre el “problema dels impostos criptogràfics” a la nostra publicació al bloc: Per què els intercanvis no poden informar dels impostos criptogràfics.

La solució d’informes sobre impostos criptogràfics

La solució al problema dels impostos criptogràfics depèn de l’agregació de totes les vostres dades de criptomonedes que conformen les vostres compres, vendes, transaccions, caigudes d’aire, forquilles, monedes minades, intercanvis, permutes i criptomonedes rebudes en una sola plataforma perquè pugueu crear una perfil fiscal precís que conté totes les dades de la vostra transacció.

Un cop totes les transaccions (compres, vendes, operacions, guanys) estiguin en un sol lloc, podreu calcular la base de costos, els valors de mercat justos, els guanys / pèrdues i els ingressos de tota la vostra activitat d’inversió..

Podeu agregar tot l’historial de transaccions a mà agrupant les transaccions de cadascun dels vostres borses i carteres. O podeu evitar el treball manual i automatitzar aquest procés amb l’ús de programari d’impostos criptogràfics.

Programari d’impostos criptogràfics

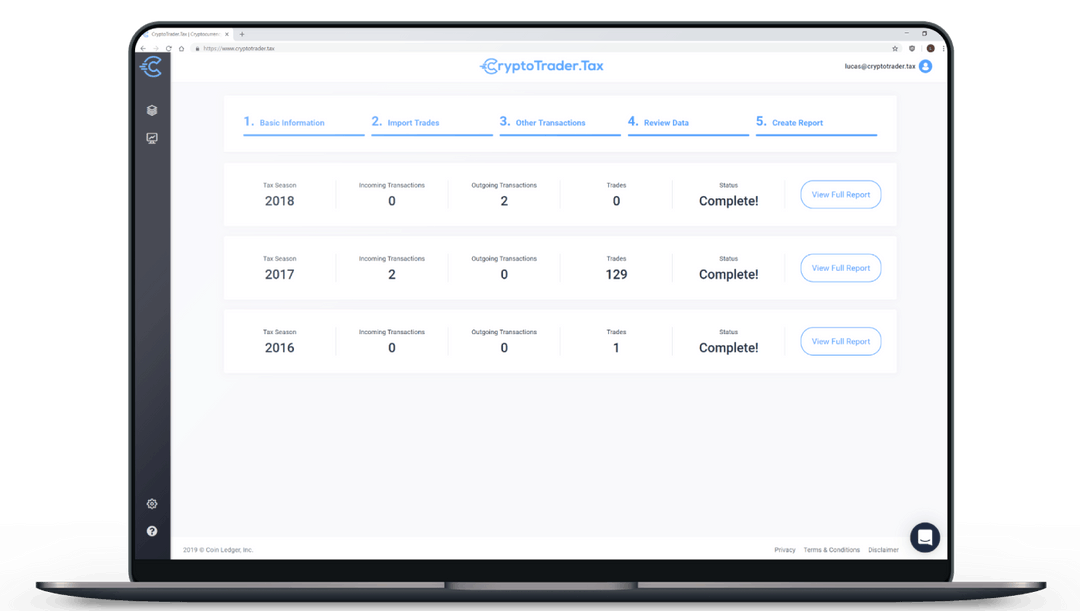

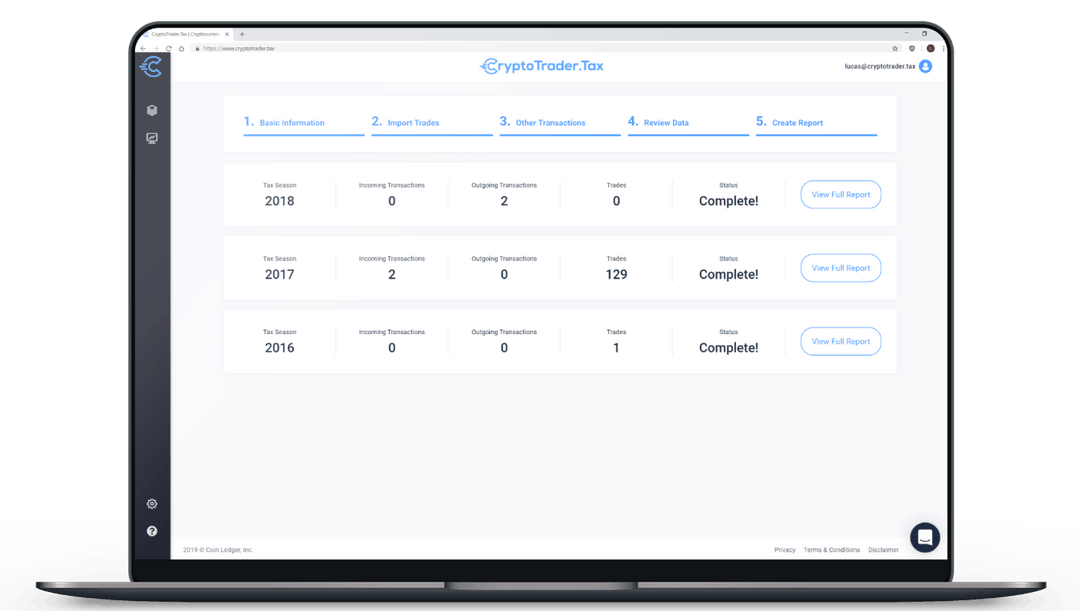

Programari d’impostos sobre criptomonedes com CryptoTrader.Tax es va crear per automatitzar tot el procés d’informes sobre impostos criptogràfics.

En integrar-se directament amb els principals intercanvis, carteres, cadenes de blocs i protocols DeFi, el motor CryptoTrader.Tax és capaç de generar automàticament tots els vostres informes fiscals necessaris basat en les vostres dades històriques. Podeu provar-ne el funcionament creant un compte de franc.

Com funciona

1. Seleccioneu cadascun dels intercanvis, carteres i plataformes de criptomonedes que heu utilitzat al llarg dels anys.

2. Importeu les transaccions històriques connectant els vostres comptes mitjançant l’API o carregant l’informe d’historial de transaccions CSV exportat pels vostres intercanvis.

3. Finalment, genereu els vostres informes fiscals basats en aquestes dades importades amb un clic sobre un botó.

Un cop hàgiu generat els vostres informes fiscals, podeu enviar-los al vostre professional fiscal o importar-los directament al vostre programari preferit de presentació d’impostos, com ara TurboTax o bé TaxAct.

Podeu provar el programari vosaltres mateixos creant un fitxer compte gratuït aquí.

Per fer que els informes sobre impostos criptogràfics siguin el més fàcil possible, l’equip CryptoTrader.Tax s’ha associat amb TurboTax. Això permet importar els vostres informes fiscals directament al vostre compte TurboTax.

Com sap l’IRS sobre la vostra criptografia?

L’IRS utilitza diverses tàctiques per detectar inversions en criptomonedes i ingressos no declarats. El més predominant és el sistema d’informes 1099.

Grans intercanvis com Coinbase, Gemini, Uphold, Kraken i altres informar de l’activitat del client a l’IRS mitjançant el formulari 1099-K i / o altres 1099 relacionats. Tots aquests 1099 tenen el mateix propòsit general: informar els ingressos no relacionats amb l’ocupació a l’IRS.

Tant vosaltres com l’IRS us enviem una còpia d’aquests formularis al final de l’any.

Si l’IRS rep un 1099 del vostre intercanvi criptogràfic, però no veu registrats ingressos en criptomonedes als vostres impostos, el vostre compte es marcarà i es automatitzarà Carta CP2000 s’enviarà avisant-vos dels vostres ingressos i obligacions fiscals no comunicats.

Podeu obtenir més informació com funciona 1099-K per a la vostra activitat d’intercanvi de criptografia aquí.

Fora dels informes de 1099, l’IRS treballa amb empreses d’anàlisi de cadenes de blocs com Chainalysis per fer un seguiment dels moviments de criptomonedes directament a la cadena. Des de 2015, l’IRS ha gastat més de 10 milions de dòlars sobre contractes de Chainalysis. Utilitzen aquestes dades per identificar el frau fiscal i el blanqueig de diners.

Què passa si no informeu dels vostres impostos criptogràfics?

Es considera que no es reporta intencionadament els guanys, pèrdues i ingressos de les seves criptomonedes en els seus impostos frau fiscal per l’IRS.

L’IRS pot aplicar diverses sancions per frau fiscal, incloent processos penals, cinc anys de presó, juntament amb una multa de fins a 250.000 dòlars.

Durant els darrers dos anys, l’IRS ha estat reprimint de forma agressiva el compliment dels impostos sobre criptomonedes. L’agència n’ha enviat desenes de milers cartes d’advertència i acció als usuaris de Coinbase sospitosos d’informes fiscals inexactes. També ho ha fet ha actualitzat el principal formulari d’impostos sobre la renda dels EUA (1040) per incloure una pregunta que tots els contribuents dels Estats Units han de respondre sota pena de perjuri:

“En qualsevol moment del 2020, heu rebut, venut, enviat, canviat o va adquirir cap interès financer en cap moneda virtual?”

Amb aquest examen tan exhaustiu de la classe d’actius de criptomonedes, és probable que vegem que continuen augmentant les auditories i els processos fiscals penals a mesura que s’accelera l’adopció de criptomonedes i bitcoins..

Com gestionen els impostos sobre criptografia d’altres països?

De manera similar als EUA, països de tot el món han començat a prendre mesures i a aplicar els impostos sobre la renda relacionats amb les criptomonedes. Tot i que les normes fiscals són molt similars a les dels Estats Units, existeixen petites diferències. Per obtenir informació més detallada, consulteu les nostres guies sobre diversos països a continuació:

- Impostos criptogràfics d’Austràlia

- Impostos sobre criptografia de Canadà

- Impostos sobre criptografia del Regne Unit

Com reduïu els vostres impostos criptogràfics?

Igual que amb qualsevol altra forma d’ingressos, hi ha alguns passos i accions que podeu fer per minimitzar activament les vostres obligacions fiscals relacionades amb la criptomoneda. A continuació, comentem algunes d’aquestes estratègies.

Recaptació de pèrdues fiscals

La collita de pèrdues fiscals és la pràctica de vendre un actiu de capital amb pèrdues per compensar un passiu per impost sobre guanys de capital. Proporciona una de les millors oportunitats per als inversors de reduir els guanys de criptomonedes durant l’any.

Exemple:

Amy ha obtingut 15.000 dòlars de plusvàlues venent el seu bitcoins al màxim durant aquest any. Amy també manté una quantitat de XRP a la seva cartera que va comprar originalment per 12.000 dòlars. Avui, aquesta quantitat de XRP només val 5.000 dòlars.

En aquest escenari, Amy pot “collir” les seves pèrdues en XRP venent-lo o negociant amb una altra moneda criptogràfica. Això provoca un fet imposable i obté pèrdues de capital de 7.000 dòlars (12.000 – 5.000).

La pèrdua de 7.000 dòlars d’Amy redueix les seves plusvàlues generals de l’any a 8.000 dòlars (15.000 – 7.000).

Podeu utilitzar el tauler de recol·lecció de pèrdues fiscals CryptoTrader.Tax (tal com es mostra a la imatge següent) per detectar automàticament quins actius de la vostra cartera de criptografia estan “sota l’aigua” i, per tant, presentar les millors oportunitats de captura de pèrdues fiscals.

Obteniu més informació sobre com podeu collita de pèrdues fiscals amb criptomoneda aquí.

Guanys de capital a llarg termini

Per a qualsevol guany significatiu de criptomoneda que vulgueu realitzar, hauríeu de veure si teniu la possibilitat de bloquejar els tipus de guanys de capital a llarg termini.

Recordeu, les guanys de capital a llarg termini s’apliquen a les criptografies que es mantenen durant més d’un any i ofereixen taxes impositius significativament més baixes en comparació amb les guanys a curt termini.

Abans de vendre o negociar, haureu de revisar la vostra cartera per veure quins actius poden obtenir guanys a llarg termini i quins no. Aquesta és una gran estratègia per ajudar a reduir la factura fiscal de les criptomonedes de l’any.

Què passa si heu oblidat informar dels vostres impostos criptogràfics?

Si sou com molts altres inversors en criptografia, hi ha moltes possibilitats que no sempre sigueu conscients del fet que els vostres ingressos relacionats amb la criptografia havien de ser reportats en els vostres impostos..

Si es troba en aquesta situació, no s’estressi. Podeu modificar una declaració d’impostos d’anys anteriors per incloure els vostres ingressos relacionats amb la criptografia Formulari IRS 1040X.

Molts inversors en criptomonedes passen per aquest procés sense problemes, i sempre és millor modificar el vostre retorn de bona fe en lloc d’esperar que l’IRS us trobi.

Per obtenir una guia detallada, consulteu la nostra entrada al bloc a com esmenar la declaració d’impostos per incloure la criptografia.

Altres transaccions de criptomonedes i exemples fiscals

Airdrops

La criptomoneda rebuda per un llançament aeri s’imposa com a ingrés. Això vol dir que sou responsable dels impostos sobre la renda del valor en dòlars americans del llançament aeri reclamat.

L’IRS és clar orientació pel que fa al tractament d’ingressos de les gotes d’aigua.

Exemple:

George rep 400 fitxes UNI a través de la llançada Uniswap el setembre de 2020. En el moment de rebre les fitxes, UNI cotitzava a 3,50 dòlars.

En aquest exemple, George obté 1.400 dòlars d’ingressos (400 * 3,50) quan reclama les fitxes. La seva base de costos a UNI es converteix en la quantitat d’ingressos reconeguts, en aquest cas 1.400 dòlars.

Si George ven els seus 400 UNI dos mesos més tard per 2.000 dòlars, aquest és un fet imposable i incorre en una plusvàlua de 600 dòlars (2.000 – 1.400).

Forquilles dures

Si una determinada criptomoneda que manteniu passa per una bifurcació dura que “es produeix quan una criptomoneda experimenta un canvi de protocol que resulta en una desviació permanent del llibre major distribuït heretat”, la nova criptomoneda forquada que rebeu tributa com a ingrés.

La vostra base de costos a la criptomoneda recentment rebuda es converteix en els ingressos que heu reconegut.

Exemple:

Megan va mantenir 2,5 Bitcoin al juliol del 2017 i va rebre 2,5 Bitcoin Cash com a conseqüència de la forquilla forta de Bitcoin Cash.

Megan reconeix els ingressos pel valor de mercat raonable de l’efectiu de Bitcoin en el moment en què es va rebre. Si Bitcoin Cash cotitzés per 500 dòlars / BCH aquell dia, Megan reconeixeria uns ingressos de 1.250 dòlars (500 dòlars * 2,5). La base de costos de Megan en aquest Bitcoin Cash és de 1.250 dòlars.

Guanys per interès

Mitchell presta la seva criptografia i rep recompenses per interessos per fer-ho. Al setembre, Mitchell guanya 0,2 ETH en interès pel préstec del seu Ethereum. En el moment d’obtenir aquesta recompensa, 0,2 ETH val 120 dòlars.

En aquest escenari, Mitchell reconeix 120 dòlars d’ingressos ordinaris pels seus ingressos per interessos ETH.

Comerç de marges

Els intercanvis de criptomonedes com BitMex han popularitzat l’ús del comerç de marges. L’IRS encara no ha establert directrius explícites sobre com s’han de gestionar les transaccions de marge de criptomonedes des d’una perspectiva fiscal, però podem deduir el tractament probable basat en altres directrius.

Una operació de marge consisteix a demanar préstecs a una borsa per realitzar una operació i pagar el préstec després. L’enfocament conservador consisteix a tractar els fons manllevats com a inversió pròpia i pagar l’impost sobre les plusvàlues pel marge de pèrdues i guanys comercials.

Regal de Crypto

Els regals estan lliures d’impostos fins a 15.000 dòlars per amic o membre de la família. Això us permetrà estalviar en els vostres impostos si us sentiu generosos.

Donant Crypto

Donar el vostre xifrat és lliure d’impostos i deduïble sempre que doneu a una organització benèfica registrada.

Cal informar de les donacions superiors a 500 dòlars Model 8283.

L’import de la vostra donació deduïble d’impostos depèn de quant de temps mantingueu els actius:

- Per a les criptografies mantingudes durant més d’un any, podeu deduir fins al 30% dels vostres ingressos bruts anuals

- En el cas de les criptografies mantingudes durant menys d’un any, podeu deduir fins al 50% dels vostres ingressos bruts anuals i la base de cost o el valor de mercat just de la criptografia donada.

Conclusió

Tot l’ecosistema de criptomonedes encara es troba en els seus inicis. A mesura que la indústria evolucioni, inevitablement es presentaran més regles i regulacions.

El nostre equip fa un seguiment de totes les actualitzacions del món de la regulació de les criptomonedes i continuarem actualitzant aquesta publicació del bloc amb la informació més pertinent a mesura que es publiqui. També ens podeu seguir a Twitter per obtenir actualitzacions en temps real i estratègies d’estalvi fiscal.

“La nostra missió és fer que la criptomoneda sigui més accessible per a tothom. Si aconseguim que els informes fiscals siguin perfectes, tot l’ecosistema se’n beneficiarà ”.

– David Kemmerer, Cofundador & CEO, CryptoTrader.Tax

Preguntes?

Si teniu cap pregunta sobre els impostos sobre criptomonedes o la vostra situació específica, no dubteu a contactar amb el nostre equip d’atenció al client del xat en directe des del widget de xat a la nostra pàgina principal. Ho hem estat fent durant molt de temps i estem encantats de respondre a qualsevol pregunta que tingueu!