Aaveプロトコル ネイティブトークンを使用する$ LENDは、分散型ファイナンス(DeFi)分野の大手企業です。同社は、ユーザーがオープンソースの非管理プロトコルにアクセスしてマネーマーケットを作成できるようにし、Compoundのようなプロジェクトのリストに加わって、分散型オプションを大衆に提供しています。 Aave($ LEND)とは誰か、その用途、およびCompoundFinanceなどの他のプロジェクトとの違いを確認します。.

Contents

Aaveとは?

フィンランド語で「ゴースト」を意味する名前にちなんで名付けられたロンドンを拠点とする会社Aaveは、前年にETHLendトークンで16.2百万米ドルを調達したイニシャルコインオファリング(ICO)が成功した後、2018年9月に設立されました。 ETHLend傘下のエグゼクティブチーム Aaveに移行しました ETHLendがAaveの子会社になることで設立されました。 2020年1月、ETHLendは 動作しなくなりました そしてそのウェブサイトは、現在のユーザーが既存のローンを閉鎖するためにのみアクティブなままになります.

Aaveの目的は、PayPal、Skrill、Coinbaseなどの集中型フィンテック業界の巨人が残したギャップを埋めることです。彼らの主な製品は、イーサリアムブロックチェーン上でマネーマーケットを作成するためのオープンソースで非管理型のプロトコルであるAaveプロトコルです。.

Aaveの背後にいるチームは誰ですか?

Aaveは、チーム内で豊富な才能と経験を持っています。 Stani Kulechov(CEO)とJordan Lazaro Gustave(COO)は、ETHLendから役割を維持および移行し、豊富な知識をAaveにもたらしました。彼らの多様な18人のチームは、スタートアップシーンでの豊富な経験を結集します.

Aaveプロトコルとは?

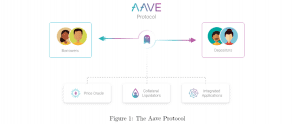

Aaveの最大かつ最も不可欠な側面は、2020年1月に開始されたAaveプロトコルです。ETHLendからの移行は、会社の戦略に大きな変化をもたらしました。分散型P2P貸付からプールベースの戦略に移行する、Aave Protocolは、ユーザーがイーサリアムブロックチェーン上に独自の分散型マネーマーケットを作成できるようにするオープンソースの非カストディアルプロトコルです。.

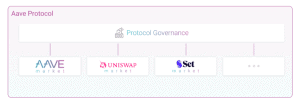

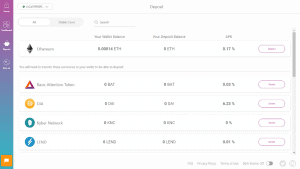

預金者は、暗号通貨を貸付プールに預金することで流動性を提供します。これにより、預金者は利息を得ることができます。一方、借り手は、これらの貸付プールを過剰担保または過少担保のいずれかの方法で利用することにより、融資を受けることができます。ローンは個別に照合する必要はありません。つまり、1人の貸し手と1人の借り手です。代わりに、プールへの預金と借り入れ/担保の金額は、プールの状態に基づいて即時ローンを作成するために使用されます。現在、ユーザーが参入できるマネーマーケットは2つあり、これらはAaveとUniswapです。.

フラッシュローン

Aaveには、他とは一線を画す1つの機能があります。フラッシュローンは、顧客またはローンを利用することを可能にします 担保なし. これらのフラッシュローンにより、カスタマイズされたスマートコントラクトは、1回のトランザクションでAaveの予備プールから資産を借りることができます。ローンは、取引が終了する前に流動性がプールに戻されることを条件として行われます。ただし、その時点までに返済されない場合、トランザクションは取り消されます。これにより、その時点までに実行されたアクションが事実上取り消され、予備プール内の資金の安全性が保証されます。.

高速ローン機能は、開発者が裁定取引、借り換え、または清算の目的で資本を必要とするツールを作成するために設計されています。 Aave 説明 フラッシュローンは、リスクのないローンの恩恵を受けて、「開発者/技術的な知識を持つ人々のために設計された」と述べています。 Aaveはフラッシュローンに0.09%の手数料を請求します.

レートスイッチング

レート切り替えは、5月に到着したAaveのもう1つのユニークなセールスポイントです。 アップグレード 彼らの借入/金利の。金利の切り替えにより、借り手は固定金利と変動金利を切り替えることができます。これは、不安定な分散型市場で役立つものです。高金利の場合、ユーザーは通常固定金利を選択しますが、変動が大きく、低金利が予想される場合は、変動オプションを選択して借入コストを削減することができます。固定金利は変動する可能性がありますが、預金の獲得率が固定借入金利を上回った場合に限り、支払われる額よりも多く支払うことでシステムが不安定になる可能性があります。その場合、固定金利は新しい安定金利にリバランスされます。一方、変動金利が固定金利より20%低い場合、差額を考慮してローンは自動的に減少します。.

どの暗号通貨トークンがリンクされているか?

Aaveには19個のトークンがあります。これらには、DAI、USD Coin(USDC)、TrueUSD(TUSD)、USDT Coin(USDT)、sUSD、Binance USD(BUSD)、Ethereum(ETH)、Basic Attention Token(BAT)、Kyber Network(KNC)、ChainLink(LINK )、Decentraland(MANA)、Maker(MKR)、Augur(REP)、SNK、Enjin Coin(ENJ)、REN、WBTC Coin(WBTC)、Yearn.finance(YFI)、Ox Coin(ZRX).

注意:各資産には異なる担保要件があります. これは、価格の変動性の違いによるものです。 Stablecoinは、価格が安定しているため、当然、ローンとバリューの比率を示します。 Aaveの評価プロセスの完全な内訳は、 リスクフレームワーク.

これらのトークンに加えて、Aaveが使用するLendと呼ばれるネイティブトークンもあります。トークンの説明と分析は以下にあります.

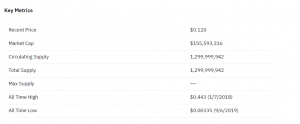

LEND($ LEND)トークン

しばしばETHLendとも呼ばれる、LEND暗号通貨トークンは、今年1月のETHLendによる操作の終了に続いて、ロールオーバーしてAaveのネイティブトークンになりました。名前は変わりませんが、新しいAaveバージョンのLendは以前のバージョンとは大きく異なります。.

ERC-20標準に基づいて構築された$ LENDトークンは、料金の削減に使用できます。トークンは、Aaveプロトコルから収集された料金から燃やされ、プラットフォーム料金の約80%が使用されます。これは、貸し出しトークンが時間の経過とともにより価値があることを示唆しているようです。 LENDの所有者は、悪意のある借り手による流動性イベントの場合の最初の防衛線として機能することと引き換えに、プロトコル料金を請求することもできます。.

さらに、$ LENDトークンは、Aave Improvement Proposals(AIP)への投票に使用できます。さらに、LEND保有者は、現在担保として使用されている場合でも、Aaveプラットフォームに預け入れられたLENDを使用して投票できます。現在、この機能は、イーサリアムメインネットで起動される前に、Ropstenテストネットワークで事前に起動されています。これは、Aaveコミュニティが莫大なガス費用を負担することなく提案に投票し、モジュールを試して、正式にリリースされる前にAaveチームにフィードバックを提供できるようにするためです。また、テストネットでのすべての投票の結果が長期的に有効であるとは見なされないことにも注意してください。.

Aaveで貸す方法

Aaveへの預金と利息の獲得は簡単なプロセスです。始める前に、あなたは訪問しなければなりません https://app.aave.com/ Metamask、Coinbase Wallet、FortmaticなどのWeb3.0ウォレットを使用して接続します.

預け入れは簡単です。投資先の希望の資産を選択し、Aaveがその資産にアクセスできるようにするだけです。トランザクションが処理され、金利が確認されたら、Aaveアプリでレートの変更を確認できます。利息を稼ぐトークンはaTokenと呼ばれ、CompoundのCトークンに似ています。.

CompoundのトークンとaTokenにはいくつかの違いがあります。主なものは、aTokenが原資産の価格を維持し、トークンの価格を上げるのではなく、価格が上がると所有するトークンの量を増やすことです。.

Aave vs Compound($ COMP)

コンパウンドファイナンスとAaveの両方が2つのトップDeFi融資プラットフォームであるように見えます。ただし、どちらにも独自の機能があり、それらを際立たせています。コンパウンドには使用可能なアセットとしてUSDTがありますが、Aaveには幅広いトークンが用意されています。 Aaveにとって、金利切り替えのような彼らの新しい金利と規制は彼らにわずかな優位性を与えます。初めてのユーザーのために、Aaveは素晴らしいインセンティブレートを提供します。ただし、貸付金利と借入手数料は平均してAaveの方が高くなっています。いずれにせよ、AaveはDefiコミュニティへの優れた追加であることが証明されており、人気があるはずです。化合物($ COMP)の詳細については、こちらをご覧ください。.

Aave2.0の主な機能

Aave2.0は 発表 2020年8月14日。AaveMarketは現在19の資産を提供しており、UniswapMarketは担保としてさまざまなUniswapペアを提供しています。プラットフォームも15,000人以上のユーザーに成長しました。 Aaveのフェーズ2で期待できる主な新機能のいくつかを次に示します。.

担保で支払う

現在、ユーザーが担保の一部でローンを返済したい場合は、いくつかのプロトコルで4つの個別のトランザクションを実行する必要があります:担保の引き出し、借りた暗号通貨の購入、債務の返済、およびすべての預け入れられた担保のロック解除。この新機能により、Aaveユーザーは、1回の取引で担保を直接支払うことにより、ポジションをデレバレッジまたはクローズすることができます。.

債務のトークン化とネイティブクレジットの委任

ユーザーの債務ポジションはトークンになります。つまり、ユーザーは債務を表すトークンを受け取ります。これにより、コールドウォレットからのネイティブポジション管理やユーザー固有の利回り農業戦略などの他の機能に加えて、Aaveプロトコル内のネイティブクレジット委任が可能になります.

固定金利預金

Aaveの預金は、市場の変動に縛られない予測可能な金利を生み出すことができます.

安定した借入率の改善

これにより、借入金利を指定された期間に固定することにより、金利の予測可能性がさらに確保されます。.

プライベートマーケット

Aaveは、あらゆるタイプのトークン化された資産をサポートするために、ガバナンスがプライベートマーケットを開いてプライベートマーケットを開くことを可能にします。 Aaveチームは、住宅ローンをイーサリアムに持ち込むRealTとのコラボレーションにも取り組んでいます。.

改善されたaToken

aTokensは、Aaveの利子付きトークンであり、預金が行われたときに作成され、その後、引き換えられたときに燃やされます。 aTokenは、Aaveに預け入れられた原資産の価値に1:1で固定されます。 Aave 2.0には、ガスレス承認を可能にするEIP2612を統合するバージョン2のaTokenがあります。.

ガスの最適化

この機能は現在作業中であり、Aaveでのほとんどのやり取りのトランザクションコストを大幅に削減することになります。一部の相互作用では、ガスコストが50%削減される場合もあります。 Aaveバージョン2は、ネイティブのGasTokenサポートも実装します.

セキュリティ

バージョン2では、内部設計が簡素化され、アーキテクチャも改善されたため、フォーマル検証がより簡単になりました。 Aaveは、自動検証テクノロジーのリーディングカンパニーであるConsensysDiligenceやCertoraなどのトップ監査人とも協力しています。.

ネイティブトレーディング機能

Aave v2は、ユーザーが自分の債務ポジションをある資産から別の資産にネイティブに取引する機能を導入します。つまり、DAIを借りることができ、USDCの借り入れが安くなった場合、1回のトランザクションで債務ポジションをUSDCに変更できます。.

ユーザーは、担保として使用されている場合でも、Aaveがサポートするさまざまな暗号通貨間で預け入れた資産を取引することもできます.

証拠金取引もバージョン2で導入されているため、ユーザーはサードパーティのサービスを使用せずに、レバレッジのロングポジションとショートポジションを直接取得できます。逆に、証拠金貸付では、流動性プロバイダーは預金のウェイトを増やして機会を利用することができます.

ガバナンス

Aaveバージョン2には、いくつかの新しいガバナンス機能も導入されています。これで、AAVEトークン所有者は、投票の重みを他のアドレスに委任できます。 Aaveは、これが議定書政治家の出現につながる可能性があると考えています。議定書政治家は、同業者の利益を代表して投票を委任します。しかし、今日世界中で見られるほとんどの代表的な民主主義とは異なり、投票の委任は流動的な民主主義であるため、ユーザーは必要に応じて1回のトランザクションで委任を即座に削除できます。.

Aaveチームは、ガバナンスに参加するためにトークンを別の場所に移動する必要があるという問題点も認識しています。そのため、Aaveでは、ユーザーがコールドウォレットからのメッセージに署名してAaveGovernanceに参加できるようになりました。これにより、セキュリティリスクが軽減されます.

参照:

AsiaCryptoToday: https://www.asiacryptotoday.com/aave/

Decentralized Finance(DeFi)シリーズ:チュートリアル、ガイドなど

初心者と上級ユーザーの両方を対象としたコンテンツで、DeFiスペースでの取引に必要な必須ツールに関するチュートリアルを含むYouTubeDeFiシリーズをチェックしてください。 MetaMaskとUniswap。また、Reef.finance($ REEF)やPolkadot($ DOT)などの人気のあるDeFiトピックについても深く掘り下げます。

このウェブサイトのDeFiシリーズは、YouTubeで探求されていないトピックもカバーしています。 DeFiとは何かの概要については、分散型ファイナンス(DeFi)の概要:暗号通貨の最もホットなトレンドのガイドをご覧ください。

ESSENTIAL DEFI TOOLSのチュートリアルとガイド:

- MetaMaskガイド:アカウントを設定する方法は?上級ユーザー向けのPLUSのヒントとハック

- Uniswapのレビューとチュートリアル:初心者向けガイドと高度なヒントとコツ

- 血清DEXガイドとレビュー

- SushiSwap($ SUSHI)の説明

- 1インチ交換、Mooniswap、Chi GasToken:究極のレビューとガイド

その他の特定のDeFiプロジェクトの詳細については、DeFiトークンガイドをご覧ください。最も人気のあるガイドの一部を次に示します。

- AAVE($ LEND)

- Ampleforth($ AMPL)レビュー:このDeFiプロトコルの基本ガイド

- ChainLink($ LINK)ガイド:DeFiスペースの重要なリンク

- クリームファイナンス($ CREAM):それはなんですか?

- カーブファイナンス($ CRV)ガイド

- DODOEx($ DODO):革新的なオンチェーン流動性プロバイダー

- リニアファイナンス($ LINA):合成取引所プラットフォームの未来?

- Polkadot($ DOT):中国のDeFiダーリンについて知っておくべきことすべて

- RAMP DeFi:賭けられた資産の価値をどのように解き放ちますか?

- リーフファイナンス($ REEF):オールインワンDefiプラットフォーム

- ソラナ($ SOL)の説明

- グラフ($ GRT)-次のレベルの分散型アプリ

- Trustswap($ SWAP)の説明-次世代のDeFiトランザクション

- Yearn.FinanceがDeFiエコシステムを統合

- Wing Finance($ WING)–クレジットベースのDeFi融資プラットフォーム

DeFiシリーズの一部として、さらに多くのビデオや記事が間もなく登場しますので、必ずサブスクライブしてください。 Youtubeチャンネル そして(今のところ) 無料の週刊ニュースレター 出てきたらすぐに通知できるように!