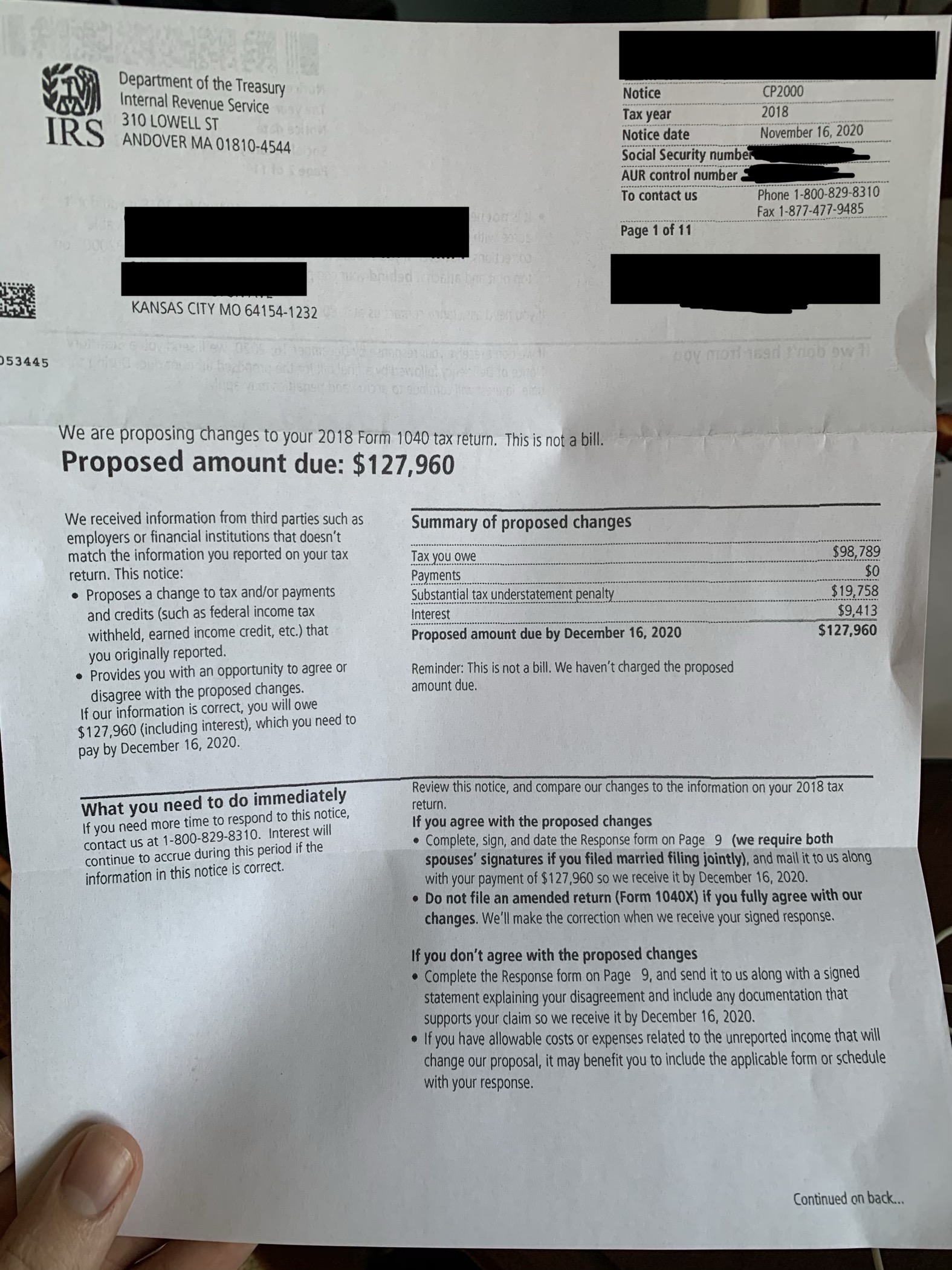

Participar en la recolección de pérdidas fiscales con sus activos de criptomonedas es una de las formas más efectivas de reducir su factura fiscal del año. No es ningún secreto que las criptomonedas son extremadamente volátiles. Esta y una serie de otras características lo convierten en un candidato excepcionalmente eficaz para las estrategias de recolección de pérdidas fiscales. Esta guía describe qué es la recolección de pérdidas fiscales, cómo puede usarla para reducir su responsabilidad fiscal por bitcoins y criptomonedas, y cómo puede usar la CryptoTrader.Tax Herramienta de recolección de pérdidas fiscales para detectar automáticamente sus mayores oportunidades de ahorro fiscal.

Contents

- 1 Recolección de pérdidas fiscales: ¿qué es??

- 2 Recolección de pérdidas fiscales con criptomonedas

- 3 Pérdidas de capital netas de hasta $ 3,000 compensan los ingresos ordinarios

- 4 Uso de CryptoTrader.Tax para detectar automáticamente oportunidades de recolección de pérdidas

- 5 El 31 de diciembre es el límite: el tiempo es esencial!

Recolección de pérdidas fiscales: ¿qué es??

La recolección de pérdidas fiscales es la práctica de vender un activo de capital con pérdidas para compensar un pasivo fiscal por ganancias de capital. Al darse cuenta o “cosechar” una pérdida, los inversores pueden compensar los impuestos tanto sobre las ganancias como sobre los ingresos. Esta es una estrategia de reducción de impuestos comúnmente utilizada en el mundo de las acciones y valores..

Un ejemplo

John compra $ 1,000 en acciones de Apple y $ 2,000 en acciones de Tesla en un año determinado. Mientras se mantienen estas inversiones, el valor de las acciones de John en Apple aumenta a $ 1,500 mientras que Tesla cae a $ 1,700. John vende todas sus acciones de Apple por $ 1,500.

Sin recaudación de pérdidas fiscales

Sin cosechar sus pérdidas en las acciones de Tesla, John tiene una ganancia de capital de $ 500 para el año por la venta de sus acciones de Apple. John paga impuestos sobre los $ 500 de esta ganancia de capital.

Con la recolección de pérdidas fiscales

En lugar de seguir reteniendo sus acciones de Tesla, John puede cosechar sus pérdidas en Tesla vendiendo antes de fin de año. Las ganancias y pérdidas de capital se suman juntas para el año, lo que resulta en una ganancia o pérdida neta. La ganancia de capital neta de John es ahora de solo $ 200 para el año ($ 500 – $ 300). En este escenario, John solo paga impuestos sobre $ 200 de ganancias netas de capital en lugar de $ 500.

Recolección de pérdidas fiscales con criptomonedas

Las criptomonedas se tratan como propiedad a efectos fiscales, exactamente igual que las acciones. Esto significa que también puede vender / intercambiar criptografía estratégicamente para cosechar pérdidas y reducir su obligación tributaria. Sin embargo, a diferencia de las acciones, las criptomonedas tienen características únicas que las hacen aún mejores candidatas para la recolección de pérdidas fiscales. Discutimos estos a continuación.

Reglas de venta de lavado

Se produce una venta de lavado cuando incurres en una pérdida de capital y luego compras el mismo valor dentro de un período de 30 días antes o después de incurrir en la pérdida de capital. Esta regla está diseñada para evitar que los inversores asuman pérdidas de capital en un año y luego recompren inmediatamente las acciones. los El IRS establece específicamente que las reglas de venta de lavado solo se aplican a valores. Las criptomonedas son propiedad, no valores, según lo definido por Orientación del IRS. Esto significa que las reglas de ventas de lavado no se aplican a las criptomonedas en este momento..

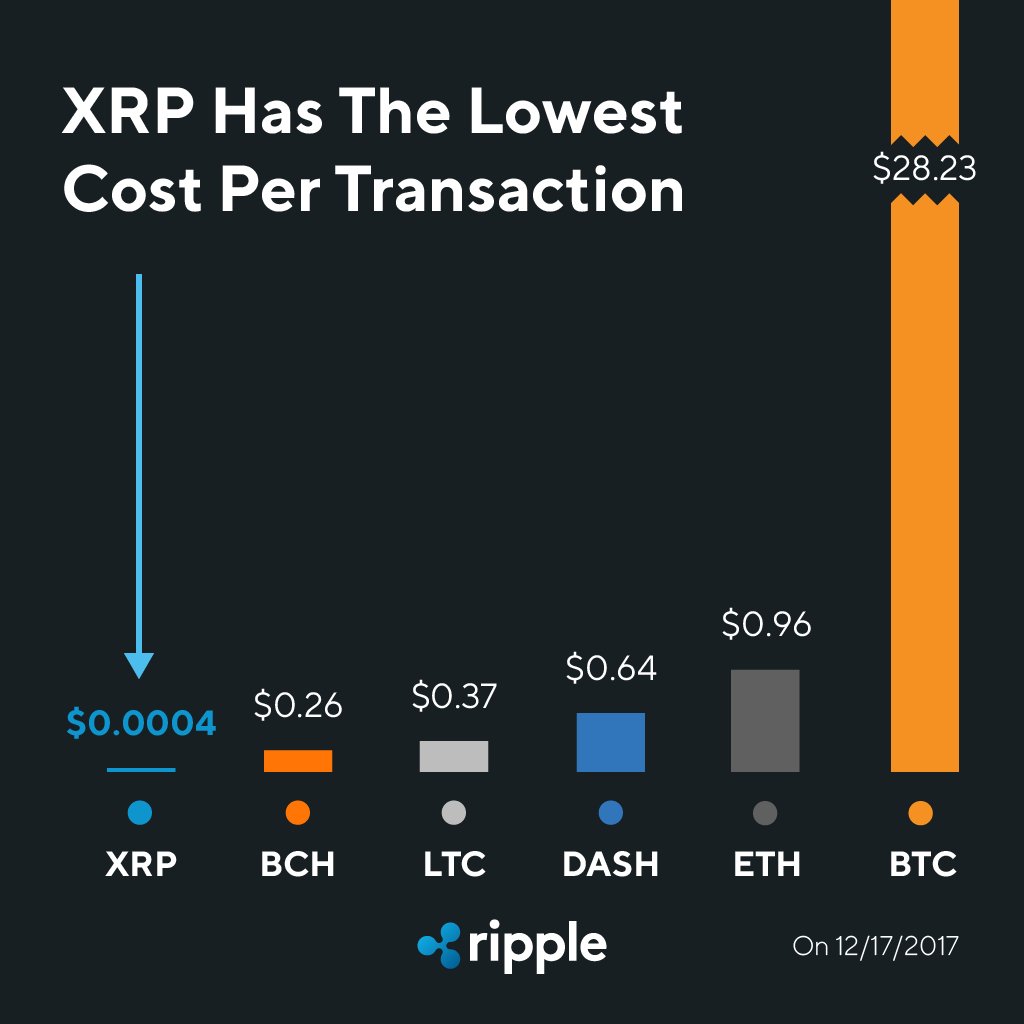

Volatilidad

Las criptomonedas son extremadamente volátiles, más que los activos tradicionales. Esta volatilidad significa que los inversores regularmente tienen oportunidades de realizar y cosechar pérdidas de capital. La parte difícil para los inversores es identificar cuál de sus criptomonedas en su cartera tiene la mayor base de costo (precio de compra original) en comparación con el precio de mercado actual. Estos son los activos que presentan la mayor oportunidad de ahorro fiscal. CryptoTrader.Tax tiene una herramienta de recolección de pérdidas fiscales integrada en la aplicación que permite a los usuarios identificar automáticamente cuál de sus criptomonedas presenta la mayor oportunidad de recolección de pérdidas.

Un ejemplo

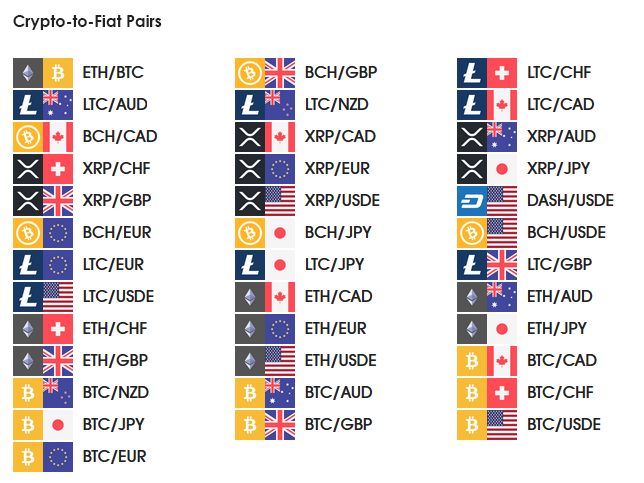

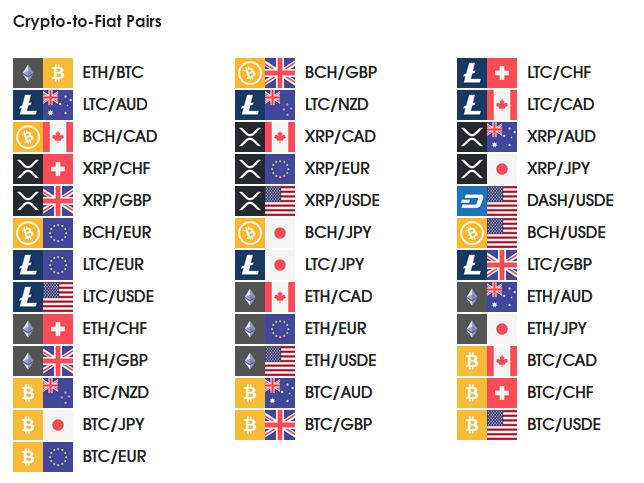

Amy ha obtenido $ 15,000 en ganancias de capital al invertir en el mercado de valores este año. Amy también ha estado invirtiendo en criptomonedas como bitcoin, XRP y Ethereum. En diciembre, Amy importa sus transacciones de criptomonedas a CryptoTrader Tax y se da cuenta de que sus inversiones han bajado más de $ 20,000 durante el año. Para cosechar estas pérdidas, Amy intercambia todas sus criptomonedas en Litecoin (incurriendo así en una hecho imponible y dándose cuenta de sus pérdidas). Las pérdidas de Amy en criptomonedas compensaron por completo todas sus ganancias en el mercado de valores y se quedó con una pérdida de capital de $ 5,000 para el año..

Pérdidas de capital netas de hasta $ 3,000 compensan los ingresos ordinarios

Siempre que las ganancias y pérdidas de capital totales del año sumen un número negativo, se incurre en una pérdida neta de capital. Si la pérdida neta de capital es menor o igual a $ 3,000 ($ 1,500 si está casado y presenta una declaración de impuestos por separado), entonces toda la pérdida de capital se puede usar para compensar otros tipos de ingresos, como los ingresos de su trabajo..

Las pérdidas netas que superan los $ 3,000 se transfieren a años posteriores..

Uso de CryptoTrader.Tax para detectar automáticamente oportunidades de recolección de pérdidas

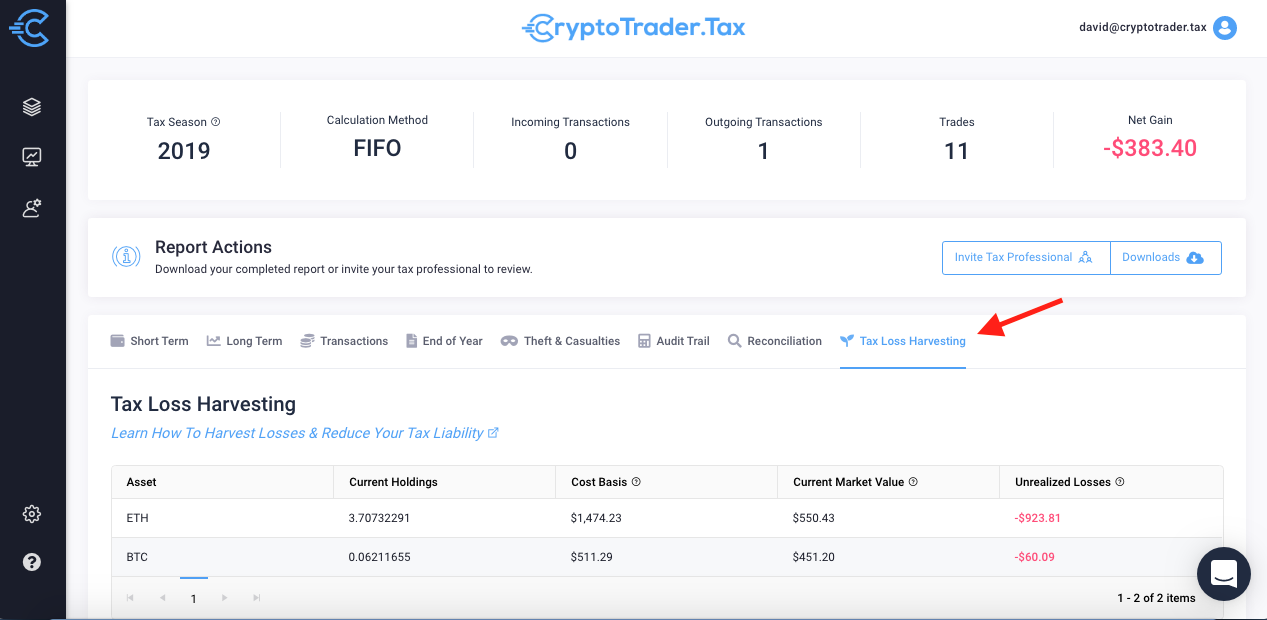

Puede utilizar CryptoTrader.Tax para generar un informe completo que desglosa sus mayores oportunidades para la recolección de pérdidas fiscales. Comience conectando sus intercambios e importando todos los datos de sus transacciones de criptomonedas en la plataforma. El motor de precios históricos de CryptoTrader.Tax asignará una base de costo a cada una de sus transacciones de criptomonedas.

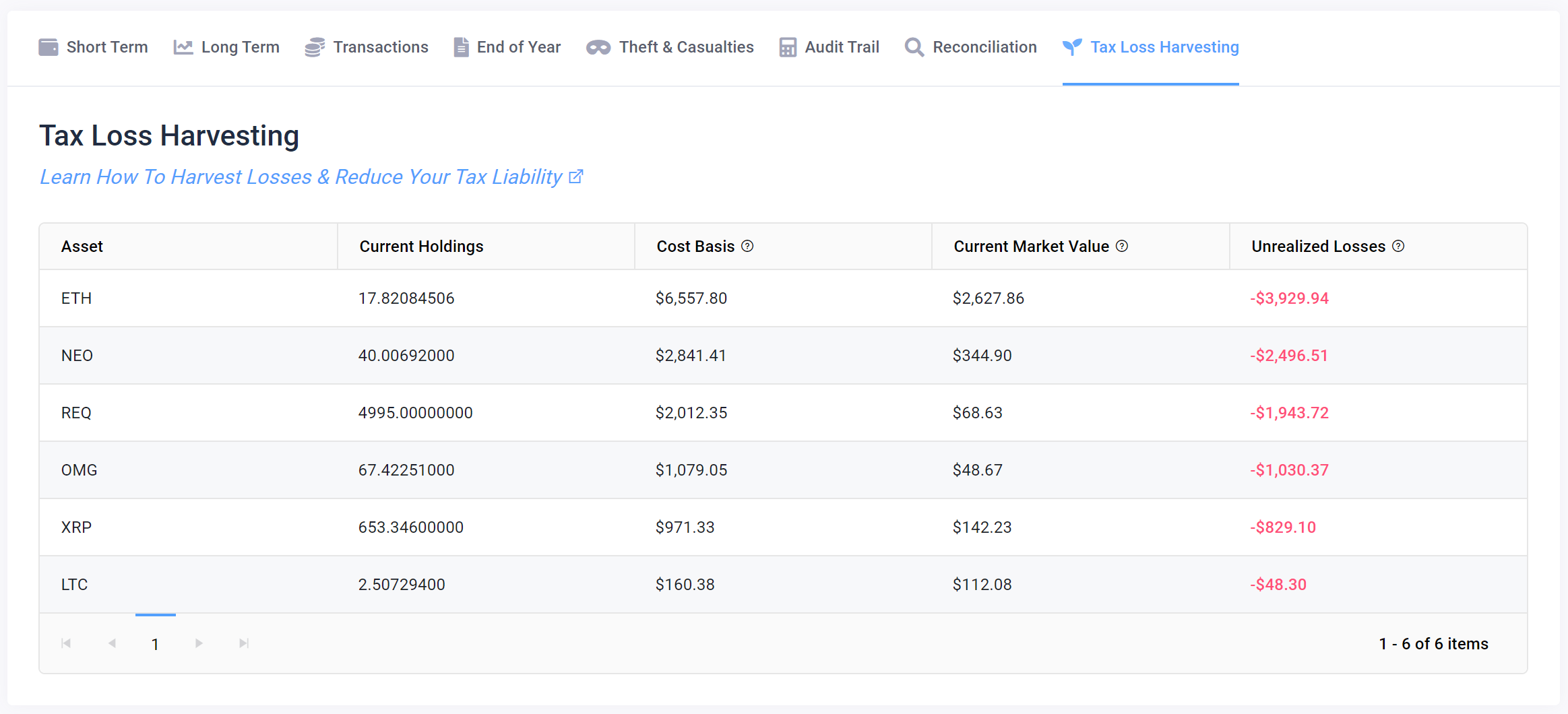

Después de generar su informe fiscal, navegue hasta la pestaña “Recolección de pérdidas fiscales” (que se muestra a continuación). Este informe muestra sus mayores oportunidades de recolección de pérdidas en orden descendente. El informe compara su base de costos en una criptomoneda específica (cuánto pagó por ella) con el precio de mercado actual. Las criptomonedas que tienen una base de costos mucho más alta que el precio de mercado actual presentan la mayor oportunidad de recolección de pérdidas fiscales..

Vender o comerciar una vez detectado

Una vez que sepa qué criptomonedas presentan las mejores oportunidades de ahorro de impuestos, puede venderlas o intercambiarlas en el intercambio que elija. Recuerde, vender o intercambiar sus criptomonedas provocará una hecho imponible y “darse cuenta” de sus pérdidas en el activo.

Una vez que haya completado la venta o el intercambio, importe las transacciones en el paso 2 de CryptoTrader.Tax y vuelva a ejecutar sus informes de impuestos. Entonces podrá ver cuánto la recolección de esa pérdida redujo sus ganancias netas..

El 31 de diciembre es el límite: el tiempo es esencial!

Es importante tener en cuenta que el año fiscal termina el 31 de diciembre, aunque la fecha límite de presentación no es hasta el 15 de abril. Esto significa que debe recolectar sus pérdidas antes de fin de año si desea que afecten los impuestos de ese año. Muchos inversores se demoran solo para darse cuenta de que podrían haber ahorrado dinero en su factura de impuestos si hubieran vendido o realizado pérdidas en diciembre. Para entonces ya es demasiado tarde.

¡No dejes que esto te pase a ti! Puede ver todas sus oportunidades de recolección de pérdidas fiscales creando un informe de impuestos con CryptoTrader.Tax hoy.

Puede obtener más información sobre cómo se gravan las criptomonedas con nuestro Guía completa de impuestos a las criptomonedas.

Descargo de responsabilidad: esta guía se proporciona solo con fines informativos. No pretende sustituir el asesoramiento fiscal, de auditoría, contable, de inversión, financiero ni legal..